一直以来,美债收益率是交易者重要的参考指标。黄金交易者会关注美债收益率变动寻找进场信号(有观点认为美债实际收益率是黄金走势的重要驱动因素),美元投资者也会盯着这个指标,以寻找资本流向的规律。

近日以来,美国国债实际收益率的持续下跌引发了市场的强烈关注,很多人认为,随着美国债务规模不断扩大,美债收益率的下降一定程度上可以缓解债务压力。展望后市,分析师Cudmore表示,美国国债实际收益率跌至负值将成为常态。

但分析师Brian Chappatta对此发表了不一样的看法,他认为当前国债收益率的大幅下降甚至跌至负值只是一种假象。

来自霍辛顿投资管理公司首席经济学家莱西•亨特也赞成这一观点,他认为美国国债市场反应的数据可能并不准确。

根据费雪效应,实际利率=名义利率-通货膨胀率。实际收益率和名义收益率与通胀率有关。要证明美债实际收益率不精确,我们也可以从这两个方面着手。

首先是通胀。

一些数据确实表明预期通胀率确实在上升,如美国7月核心消费者物价指数也较上月上升了0.6%,为1991年以来最大涨幅。此外,密歇根大学的调查数据也显示,美国人预计未来5至10年的通胀率为2.7%,达到了2016年以来的最高水平,高于去年年底的2.2%。

然而,Brian Chappatta利用美联储研究人员的分析模型DKW进行一项实验指出,在疫情期间,市场的通胀预期几乎没有任何变化,甚至较之前还略有下降。

由上图可知,在疫情期间,两个衡量未来十年通胀预期的指标——美国10年期预期通胀率和10年期美债与TIPS之间的息差呈现出完全不同的走势,这确实让人对通胀预期产生困惑。不过,分析师指出,TIPS市场规模太小,可能其反映的正在回升的通胀指标可能并不精确。

然后是名义收益率,这一指标通常和美联储政策利率和债市条件有关。今年3月以来我们可以发现,一个干扰市场的重要因素是流动性问题。

今年3月,10年期国债利率曾在一天内飙升逾40个基点,从不到0%升至0.39%,据外媒统计,这是自1997年以来最大的单日波动幅度。Brian Chappatta表示:

“很难确定实际收益率突然增高是否真实,因为与此同时美国国债市场出现了严重的流动性不足问题。“

从最基本的数学关系出发,如果预期通胀率、联邦基金利率、实际期限溢价和通胀风险溢价都没有改变,那么最后只可能是流动性溢价发生了改变。因此理论上,自3月以来,美国国债市场的流动性变化才是实际收益率变动的主要原因。

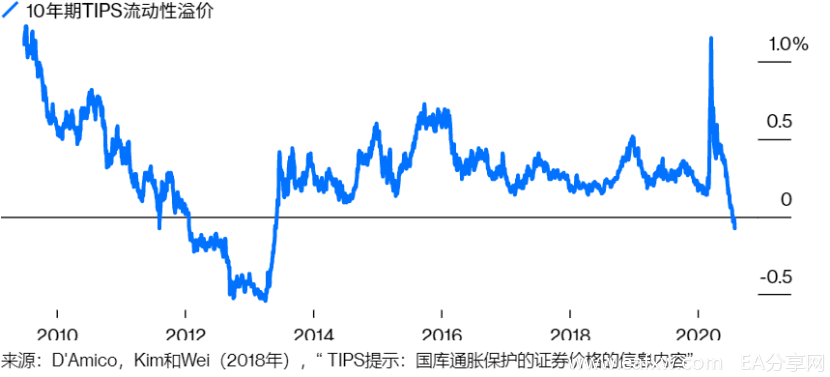

美联储的DKW分析模型也显示,正是国债市场上的流动性不足导致了实际收益率下降。今年3月18日,美债实际收益率创历史新高时,美国国债市场的流动性溢价为1.12%,比其前两周增长了六倍。直到今年6月下旬,流动性才恢复到3月初的水平。然而,流动性溢价依然在不断走跌,美国国债市场的流动性溢价水平跌破了3月0.2%的低位,并继续下降,在7月底变成负值。

这意味着,当前美债市场处于非均衡状态。但导致当前实际收益率为负的原因,到底是由于流动性溢价走低还是预期通胀率上升,这一点依然存在争议。

摩根士丹利对此表示:

“即使美国国债名义收益率基本保持不变,预期通胀率仍在继续攀升。其结果是,实际收益率不断向负值区间滑落。“

综上所述,关于当前负实际收益率到底由何种因素引发的问题上,尚存争议,虽然在疫情期间多数人预期通胀时代将要到来,但根据分析师Brian Chappatta的观点来看,当前美国国债市场发出的也很有可能是错误的信号。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容