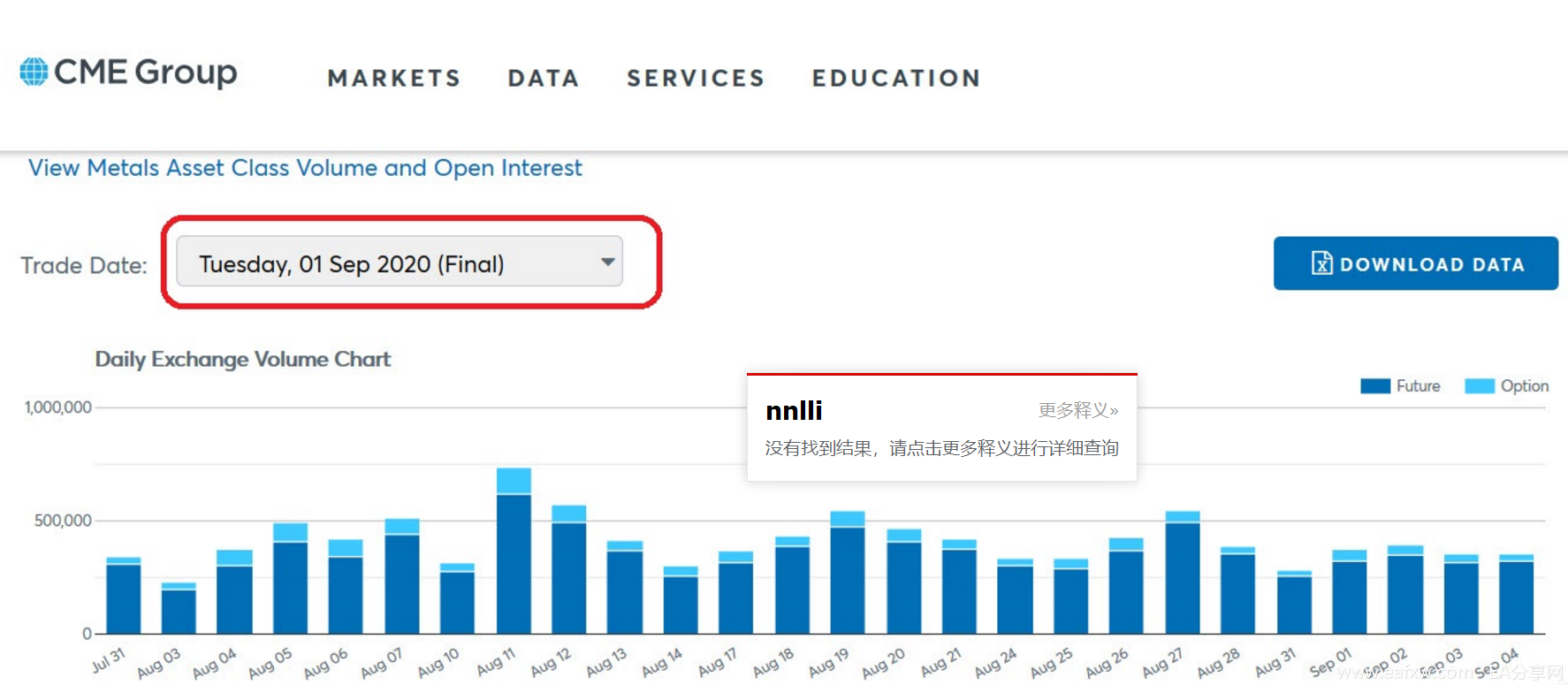

数据显示,自今年六月以来,相对于期货空头头寸,市场对实物贵金属的需求一直在增加。今年夏天,全球最大的黄金期货交易所——纽约商品交易所(COMEX)的实物贵金属交割量,已达到历史最高水平。

2020年至今,COMEX已交割132999份100盎司黄金合约,价值257亿美元;2020年白银交割量也是非同寻常,总共达到43798份5000盎司合约,价值58亿美元。

对于贵金属市场来说,这是个庞大的数字,过往几年通常不会出现如此庞大的实物金银交割量。绝大多数合约会移仓换月,或以现金进行结算。

不过财经网站FX Empire指出,尽管今年黄金、白银实物交割数量看似惊人,但仔细分析可以看到,从2000年开始实物贵金属已越来越受欢迎,实物金银交割量的增加并不足为奇。

虽然COMEX声称当前注册的实物黄金数量足以满足疯狂的交割量,但从其数据报告中,我们可以发现一些异常现象。这异常现象主要体现在两个方面:影子合约和合约量差异。

影子合约

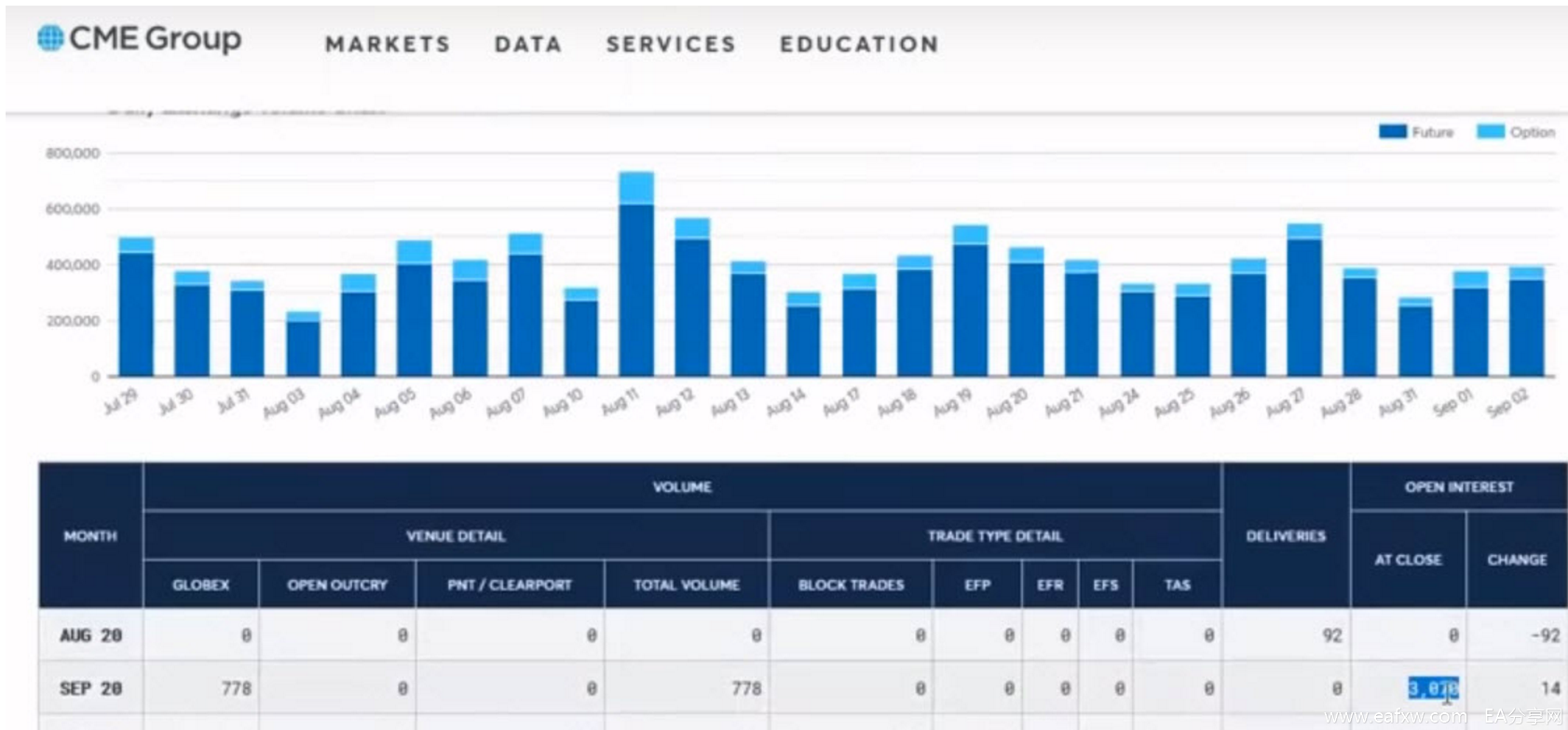

8月28日,是8月的最后一个交易日,也是交易者将现有合约移仓至9月的日子。从数据中可以看到,芝商所(CME)共报告了3070份未平仓黄金期货合约。但到目前为止,CME公布的9月份COMEX黄金期货合约数为3457份,比理论上的3070份多出387份。

COMEX在8月究竟交割了多少份黄金合约?这令人感到十分困惑。要知道,交易者不能交割超出合约量的黄金,只能根据未平仓合约进行交割。通常情况下,很多交易者会在期货合同最后一天完成结算。

因此,这当中的数据出入,看起来像是凭空多出了一些“影子合约”。尽管CME和COMEX原则上都允许投资者将尽可能多的衍生品合约用来对市场价格进行押注,但在任何特定时间,市场上允许交割的黄金数量都是有限的。

那么这些“影子合约”对市场会有哪些影响?分析认为主要体现在两个方面:

首先,这会助长投资者对贵金属的短期投机兴趣。其次,更重要的是,这些影子合约夸大了期货市场上可以交割的实物金属数量,这基本上相当于欺诈——就像银行声称有足够的现金来偿付你的存款,但当你要取钱的时候银行却通知你,你需要等待2-3个月才能拿到现金。

合约量差异

除了出现影子合约之外,CME今年报告的合约量还存在另外一些异常状况:当天报告的实物贵金属实际交割量,超过了已结算的合同数量。

这似乎再次表明,实物黄金和白银在没有相应合约结束的情况下进行了交易。或许也意味着,黄金和白银在没有进行相应期货合约结算的情况下,就退出了交割市场。

COMEX的异常数据将给市场带来什么影响?

首先,上述影子合约和每日合约数的差异,让人对COMEX报告的所有黄金、白银市场数据都感到怀疑。

如果市场误报了未平仓合约的数量和实物黄金、白银的交割量,那么市场参与者怎么能依赖这些数据做出交易决策?交易者现在又该如何评估日常实物交易中的黄金和白银价格?

其次,黄金和白银等贵金属的价格可能会出现极端波动,而且贵金属期货交易将无法决定其价格走势。最终,市场可能会出现一系列独立的合同交割模式,这种新的交易模式很可能让贵金属交割绕过整个期货交易所。

FX Empire分析师Robert Kientz总结指出,接下来最重要的是继续观察上述问题是否还在CME数据报告中出现。不过越来越明显的是,在市场发现贵金属行情不稳定性上升的情况下,交易者用来评估贵金属价值的体系可能即将发生变化。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容