有学术研究表明,政府债务占GDP的比重超过一定数值(从60%到90%不等),政府债务就会成为GDP增长的阻力,目前美国的政府债务已高达268万亿美元。

过去人们一直认为无产出的债务是经济增长放缓的罪魁祸首,但其实债务只是结果——它对经济增长确实有消极的反作用,但拖累经济增长的罪魁祸首是无产出的政府支出。

01 问题背后的问题

要衡量政府债务是是否生产价值,看看每单位新增债务所产生的GDP总量就知道了。

全球债务在过去半个世纪呈爆炸式增长,但债务产生GDP的能力却逐渐下降。过去20年,发达经济体的债务生产率下降了五分之一到二分之一:

主流经济学一直坚信政府支出乘数效应是存在的,即政府通过给家庭发钱、发放医疗或住房补贴、甚至对美国国债持有者支付利息来增加支出,这会刺激消费支出,增加企业利润,然后就会吸引更多的资本投资、更多的就业、更高的工资,形成一个良性循环。

一般认为,政府把钱投入私有经济所产生的经济产出,会比没有投入时多很多。

Seeking Alpha有分析文章指出,这个想法是错的,支持政府支出乘数效应理论的人并没有衡量政府支出的机会成本。政府收入的来源无非有两处:从有生产力的个人和企业的收入中征税,或者用私有储蓄购买政府发行的债券。

政府支出乘数效应理论只看到支出对经济带来积极的涟漪效应,但没有考虑到如果这些钱继续受私人控制未必会带来的有益经济效应。

在大萧条时期,经济学家约翰·凯恩斯提出了一个讽刺的说法:

只要能把钱送到消费者手中、从而刺激经济,政府愿意把钱花在任何事物上,甚至是没有价值的事物。

政府会给工人发工资让他们挖一条沟,如果这样都不够刺激经济的话,就给他们再发一次工资让他们把沟填回去。

就GDP而言,这么做能带来正投资回报。

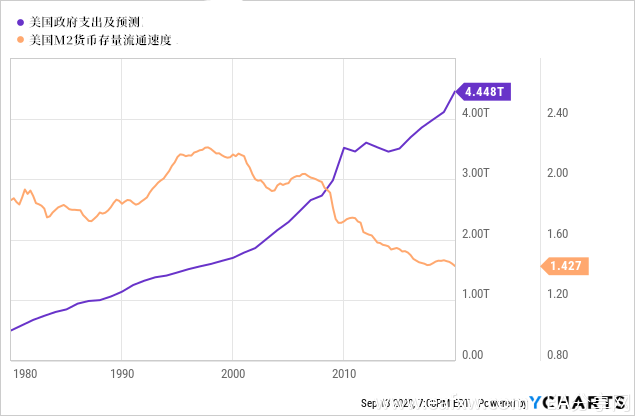

但这个理论遭数据“打脸”——在过去20年里,政府支出与货币流通速度(经济中一单位货币的周转率)实际上呈负相关,支出在猛增的同时,货币流通速度却不断放缓。

因此,核心问题实际上并不是国家债务,过度的无效益支出才是。

02 政府支出到底花在哪了?

那么问题来了,政府这些“无效益支出”,究竟具体指代什么?

很大程度上,受债务支撑的政府支出是用于投资基础设施、基础研究、教育或者其他任何刺激GDP增长的领域。

如果这些钱保留在私营部门,GDP将会得到大幅提振。然而,政府支出主要用于消费——即将纳税人的收入财富和私人储蓄的资源重新分配给消费者。

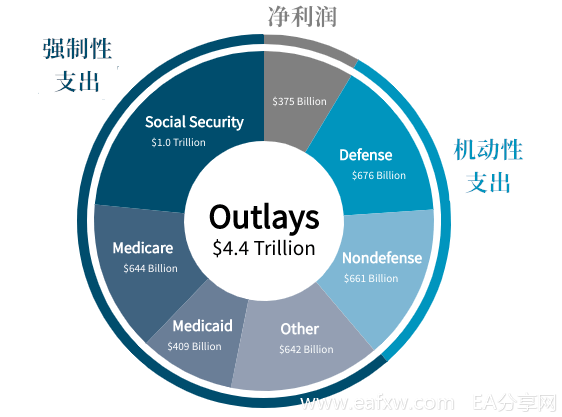

该图是美国联邦支出的分布图,我们可以看到,大部分支出都属于强制性支出,比如社会保障、医疗保险等等,只有一小部分非国防机动性支出可被视为有价值的投资。

必须承认许多资金的使用,如强制性支出,尽管无经济效益,但有社会效益。当前最重要的是权衡消费和生产性投资之间的取舍。

有两种取舍方式:

首先是将私人储蓄从政府债务中“释放”出来,并投入到更有效益的私人投资市场中。

其次,政府自身也要加大投资性支出,比如教育培训、研发和基础设施等。

今年美国的政府支出已高达4万亿美元,超过了年度联邦预算,国会预算办公室甚至预测未来10年的财政赤字还将再超1万亿美元,这将进一步拖累经济增长。

Seeking Alpha认为,未来数十年的投资热土之一,是那些拥有房地产、天然气中游资产、基础设施、农田和可再生能源资产等上市实物资产公司。

随着经济的疲软增长、低通胀和接近零的利率持续存在,实物资产公司能创造稳健收益,对各类投资者越来越有吸引力。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容