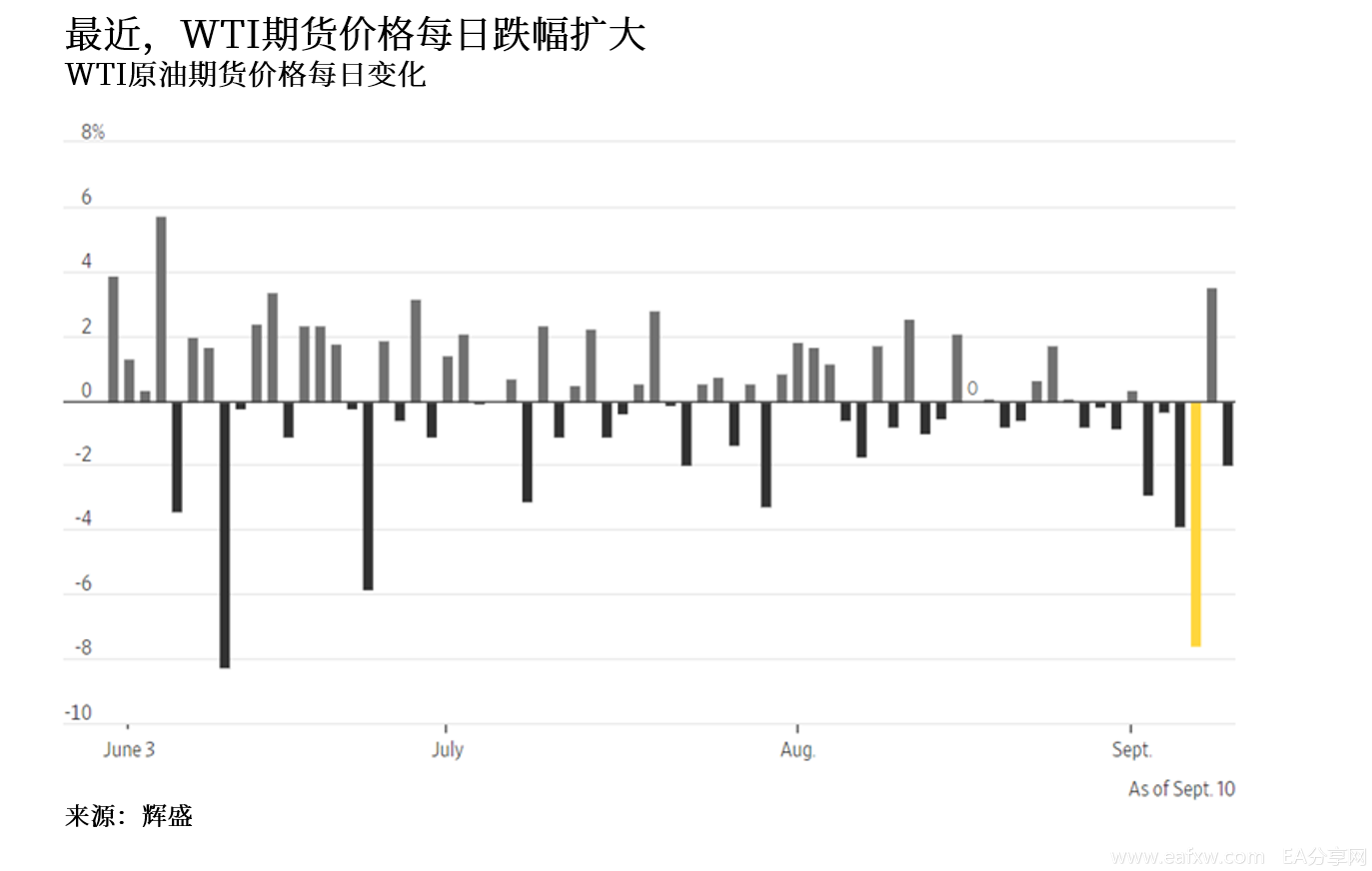

自8月底以来,美国油价已下跌了12%,并且在周二创下了自去年6月以来的最大单日跌幅。尽管市场已收复部分跌幅,但许多人表示,期权市场的交易情况显示出投资者正在为油价进一步下跌做准备,因为燃料需求复苏缓慢和美国总统大选等因素使油价承受了更大的下行压力。

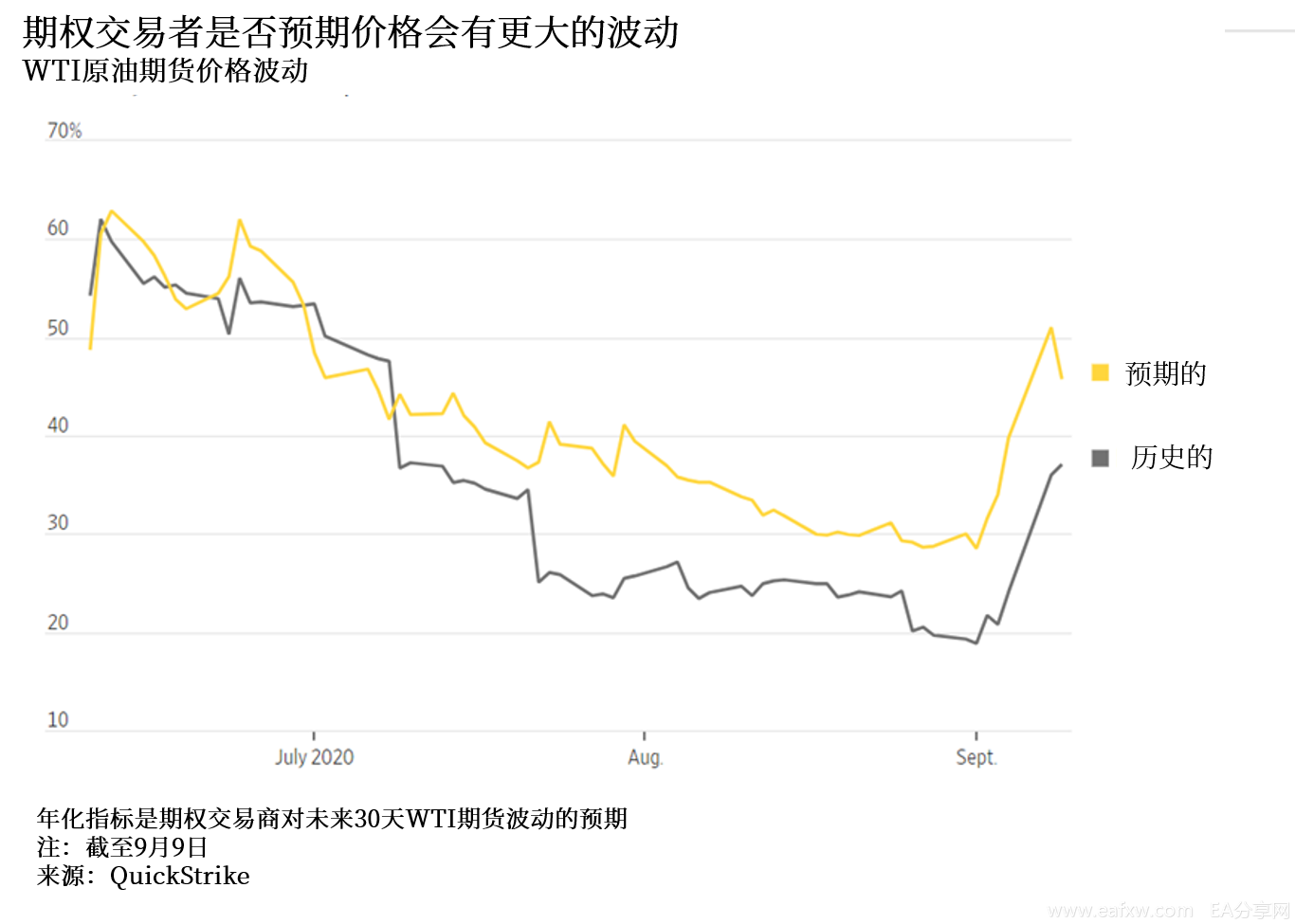

衡量交易商对未来30天油价波动程度预期的隐含波动率,最近已跳升至6月底以来的最高水平,这意味着期权交易者预期油价会有更大的波动。根据QuikStrike的数据,该指数周二触及了51%的年化水平,这比2019年最后三个月,即疫情前的最后一个完整季度的隐含波动率平均水平高出了21%。

那油价接下来会是上涨还是下跌呢?

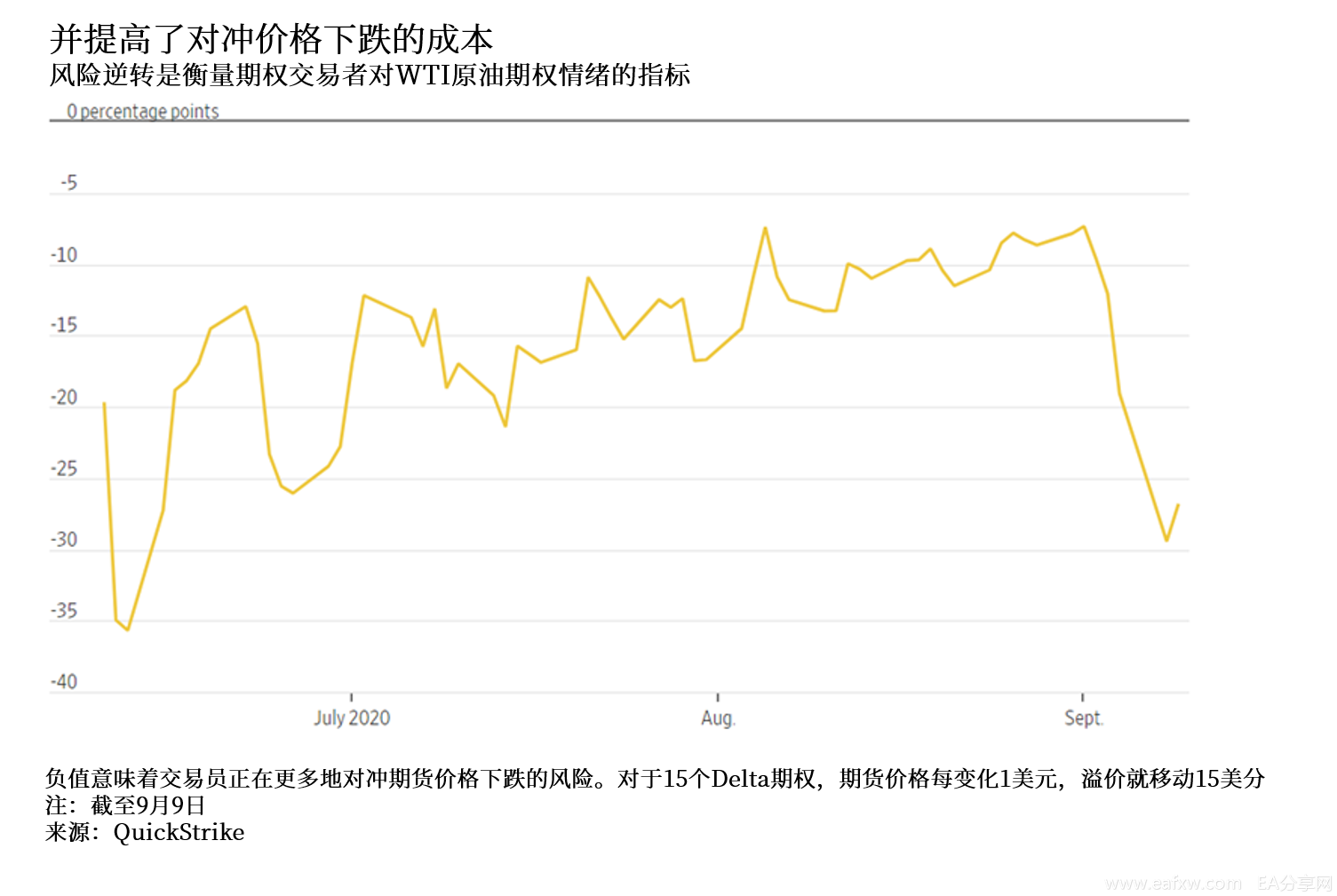

风险逆转指标显示,期权市场参与者预计油价接下来将会下跌。所谓的风险逆转指标衡量的是交易员愿意为原油看涨期权和原油看跌期权所付金额之间的价差。QuikStrike的数据显示,美国原油期权的风险逆转指数周二跌至-29%,显示交易员为了防范油价下跌而买入看跌期权。

石油风险逆转值通常略为负值,这是因为原油价格下滑的幅度往往大于上涨的幅度。瑞穗证券美国公司能源期货主管Robert Yawger表示,交易员愿意为看跌期权而非看涨期权支付的额外资金,意味着交易员们认为“下跌的可能性更大”。他还说,西德克萨斯中质原油价格可能会跌破每桶34美元,不过跌破每桶30美元的可能性不大。

一些分析师表示,期权是油价停滞以及在本周下跌的一个因素。近几个月来,许多交易员利用合约来押注价格波动。如果价格保持在一个狭窄的区间内,这种押注就会获得回报。近年来,随着投资者寻求在超低利率的市场中获得丰厚回报,这种策略在市场上已变得司空见惯。许多人现在认为波动性本身就是一种资产。它的交易规模十分庞大,以至于经常引发相关股票、债券或大宗商品的波动。

价格波动性押注背后的运作机制是这样的:

① 担心被价格波动套牢的投资者寻求保护,所以他们购买期权;

② 出售期权的基金经理或交易商可以收取费用,但如果油价走势不利于他们,他们也有赔钱的风险;

③ 基金经理或交易商倾向于通过持有相应的原油期货头寸来对冲风险敞口。

看跌期权的卖家通常也会卖出原油期货,当最近的波动开始时,他们被迫抛售他们的期货,这就造成了价格下跌和波动性上升的恶性循环。

蓝溪资本管理公司的首席投资官亚当•韦伯(Adam Webb)表示:

“每个人都在寻找掩护。一旦‘恐慌按钮’被按下,人们会在同一时间涌向同一个出口。”

北极蓝资本的首席投资官杜浩特( Jean-Jacques Duhot)说:

“油价下降的速度表明投资者,特别是那些跟踪市场趋势并瞄准波动性较强的基金的投资者,疯狂地单向押注石油、科技股和其他风险资产,这就导致市场变得更加脆弱:上周末市场波动开始上升时,许多投资者在同一时刻卖出了石油期货。”

杜浩特评价说:“过去一周才会发生的事情,后来可以在一天内发生,现在则是在几个小时之内就能发生。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容