周一美盘时段,美股三大股市全线走低。

如今,市场参与者对后市判断分歧较大。部分观点认为美股回调期已经将近结束。法国农业信贷银行认为,鉴于目前市场整体流动性预期仍将得到支撑,美国大选前或者英国脱欧贸易谈判的紧张局势,都不太可能引发避险情绪的实质性回归。

然而,汇丰银行指出,当前正正是美国大选前的关键时间节点。根据经验,恐惧情绪与波动率都有显著的上升趋势。

那么,究竟哪派观点更合理呢?美股自9月创下的历史新高回落,至今仍陷入盘整,回调期还将持续多久?

零对冲撰文指出,有5种方法可以帮助我们评估美股是否已经达到“止跌回升”的地步。根据历史经验,美股触底往往有以下几个特征:

1.股市波动性和对冲活动的激增。

2.个别股票创下了周期性低点。

3.许多股票被超卖。

4.避险资产投资者数量增多。

5.更宽松的政策出现。

下面我们不妨逐一对照。

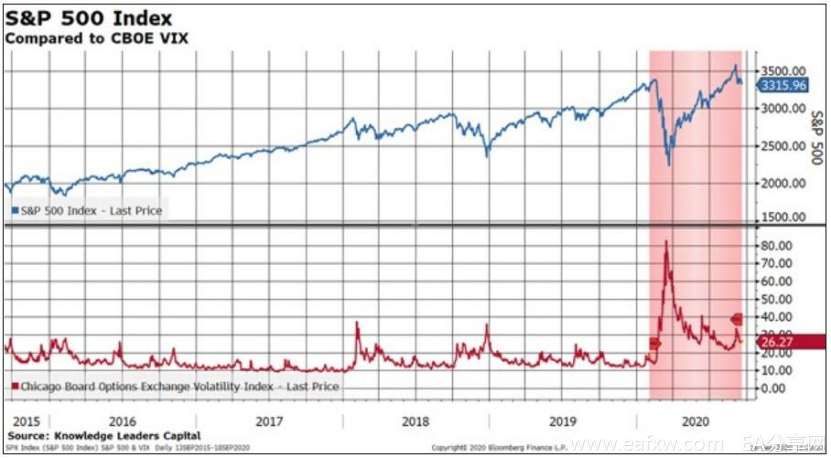

1. 中期低点的出现,往往伴随着股市波动性和对冲活动的激增。

尽管标准普尔500指数上周五下跌了1.6%,但卖出/买入期权指数仍低于1,这表明看涨期权的购买量多于看跌期权。

此前在8月,投机性看涨期权活动的大规模平仓,这导致隐含波动率一度飙升,然而到目前为止,波动率指数已经略有下降。

由此看来,当前美股的对冲活动并不是十分活跃,第一个判别标准并没有通过。

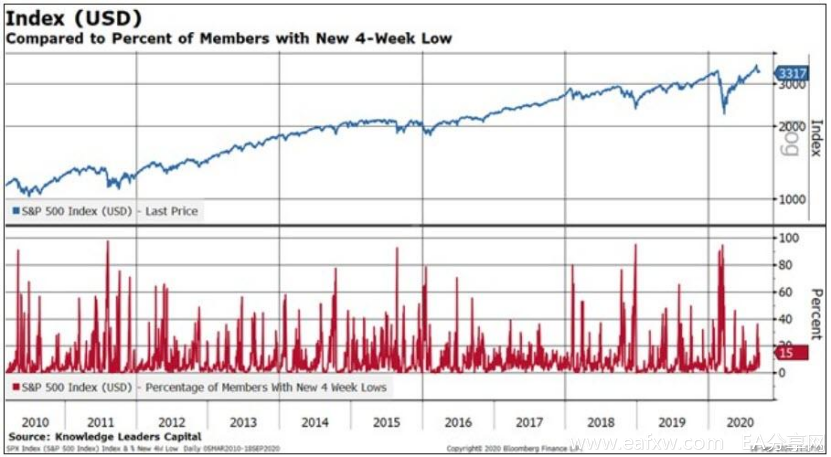

2. 中期低点一旦出现,个别股票也通常创造新的周期低点。

抛售的一个特点是,它是一种清算机制,可以非常广泛地渗透进市场中。判断美股是否已经触底,我们可以具体看看个别股票的表现情况,通常低点的出现,往往伴随着股票大规模的下挫和创新低。

然而,目前,接连创下四周新低的股票比例相当小,这反映了近期美股跌势的主导利率是NASDAQ 100指数,暗示美股抛售可能还没结束,未来范围将会扩大。

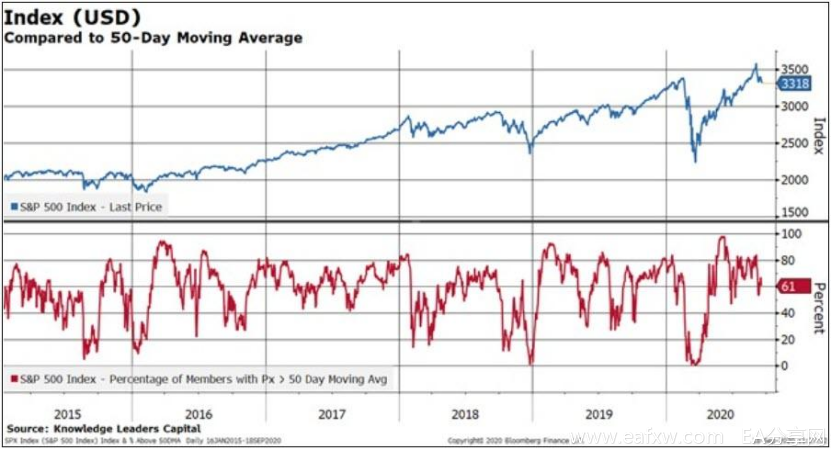

3. 中期低点出现之前,许多股票往往被严重超卖。

这点的原理和上一点相似,若股票下跌但未被超卖,股价可能还有进一步的下跌空间。

“超卖”一词可以有很多种定义,有一种方法是,衡量股票在其自身移动平均线以下交易的的范围。

在下面的例子中,我们测量标普500指数在低于其自身的50天移动平均线交易时间的百分比,如今指标位于61%,远高于10-20%的平均范围内,暗示美股尚未被严重超卖。

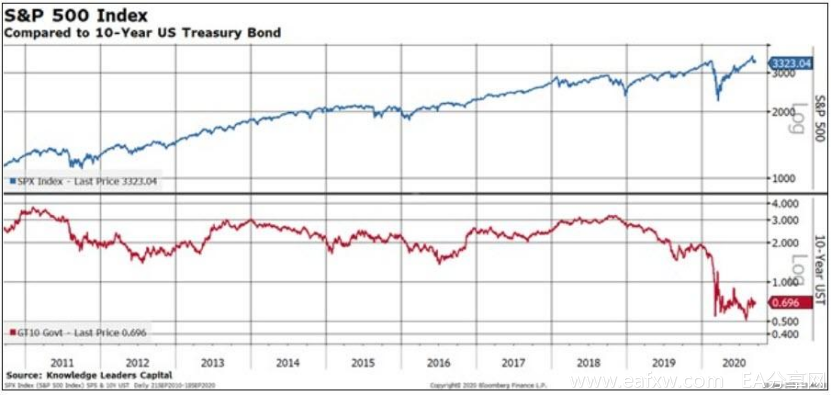

4. 中期低点出现的另一个信号是,持有安全资产的投资者变得更多。

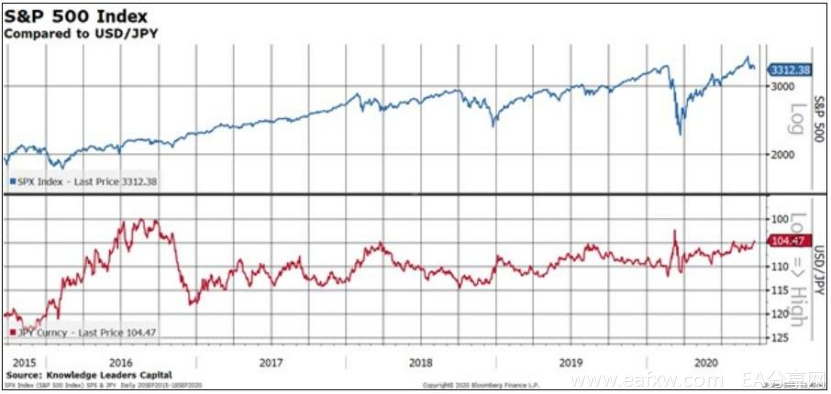

所谓安全资产有很多,典型的是长期国债和美元兑日元。

一般来说,美股触底的同时,避险资产会走高。上周开始,日元持续走高,美元兑日元跌向104关口,这是良好中期低点形成的一个必要条件。

5. 美股中期低点的出现,伴随着更宽松的政策。

上周,美联储向全世界宣告了在2023年之前不会加息的意向,这称得上相当宽松的货币政策。然而,美国新一轮财政刺激却面临难产的风险。要使美股止跌回升,恐怕新财政刺激无可避免。

综上,种种迹象表明,美股存在进一步下跌的空间。所谓的底,可能还没见影。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容