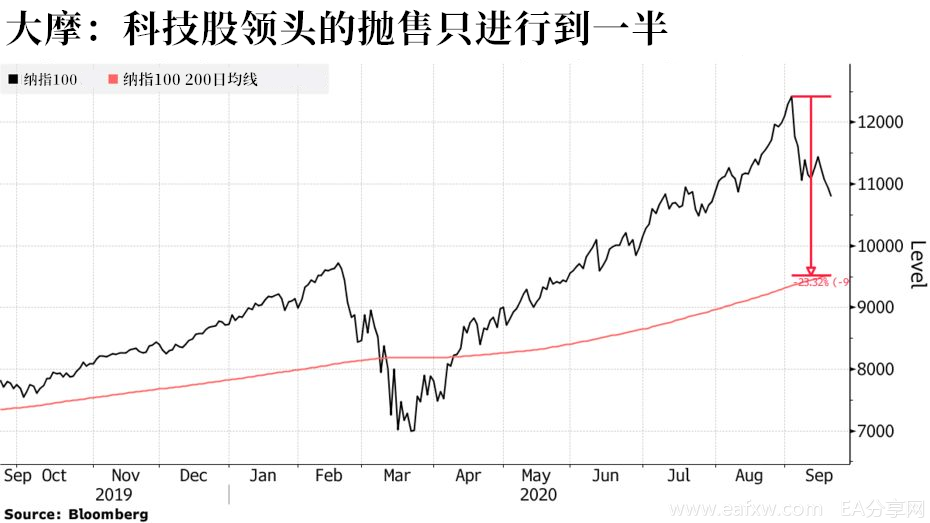

摩根大通首席美国股市分析师 Mike Wilson上个月对市场超买科技股发出过警告,现在看来颇有先见之明,目前科技股主导的美国股市抛售狂潮似乎只进行到一半。

近日纳斯达克100指数较9月2日的高点下跌13%,跌破50日移动均线,一年来的表现首次逊于标准普尔500指数。

Wilson再次警告,股市近期的跌幅可能还会扩大,因为抛售尚未抹去过去几个月股市历史性反弹期间产生的过度溢价。其中,科技股居多的纳指有跌至200日均线水平(接近9528点)的风险,将较当前点位下跌12%,较本月初创下的12421点的历史高点下跌23%。

Wilson在一份给客户的报告中写道,股市的上涨趋势保持得越久,回调幅度可能会越大。纳斯达克100指数的跌势延续了三周,纳指100 ETF上周五出现了自2000年以来的最大亏损,而投机大户将纳指期货的净看跌头寸推高至12年高点。

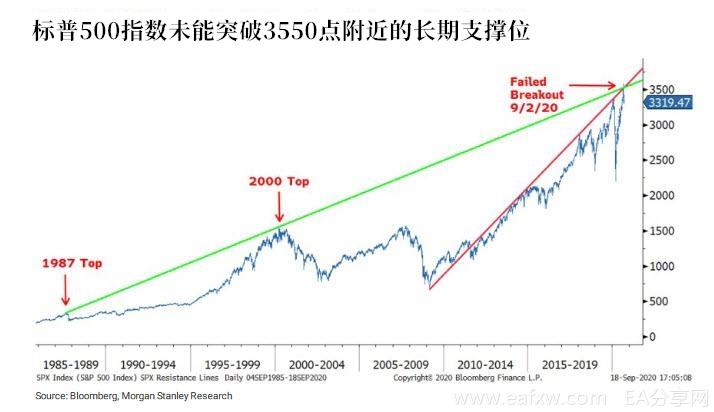

摩根士丹利认为,上一波回调是因为技术面上失去长期支撑位,且第二波回调已经到来。

但科技股的看涨势头仍未消退。一系列的软件公司在最近的首日交易中股价飙升,其中云计算“独角兽”Snowflake在首日交易中股价上涨逾一倍。

更重要的是,对冲基金仍然坚定地做多科技股和成长型股票。这种做法在一定程度上反映出互联网和软件公司的巨额回报,也解释了为什么今年以来许多对冲基金表现优异。纳指迄今上涨24%,标普500指数上涨4%也显得逊色;但这也突显出一个重要问题:一旦市场情绪开始恶化,风险就会加倍。

尽管出现了数月来最严重的抛售,但散户投机者甚至一些机构都买入大型科技股的看涨期权,苹果公司和Facebook等科技巨头的看涨期权未平仓头寸仍在上升。因此,后续的回调也自然集中表现在这些股票上。

摩根士丹利大宗经纪团队称,目前散户投资者和机构投资者的风险敞口非常高,特别是在实际波动率更高的背景下。数据显示,美国资产市场净风险敞口和总风险敞口均接近过去10年最高值,且预计该水平将保持至大选时期——尤其是CARES 2.0救助法案迟迟未能在大选前出台的情况下。

此外,目前很多对冲基金采取隔岸观火的态度,任由股市回调。这可能会为回调提供动能,使回调甚至会比大多数人预期的更久一些。

一个值得注意的现象是,纳指的beta风险系数近期急剧下滑,这让许多投资组合看起来风险较实际要小。其中,纳指1年滚动风险系数仅为0.91,而长期平均风险系数接近1.25。

Wilson认为,这一数值被人为地压低了:因为长期实际利率下跌,疫情封锁推高人们对许多科技公司产品和服务的需求。

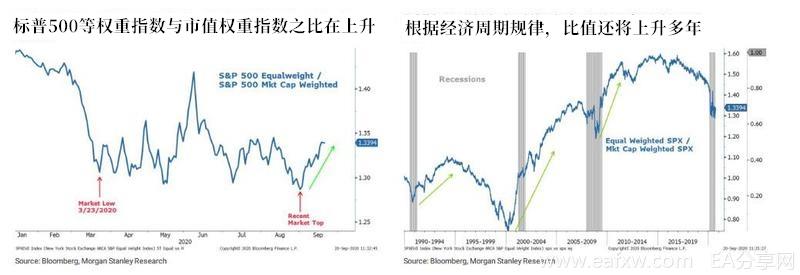

此外,近期股市的疲软也突显出,尽管由于估值出现偏差,纳斯达克100指数领跌,标普500市值加权指数仍容易进一步下跌,但平均水平的股票可能不会。因此,持有标普500等权重指数而不是标普500市值权重指数的股票,仍然是一种有吸引力的投资组合。

市值加权指数主要基于每个股票的市值以及其变化来编排指数。一个股票的市值越高,它在指数中的权重就越大,因此对指数的影响也更大。

而等权重指数的意思,是指数中每一个成员,在指数中的权重都是一样的,不管他们的规模是大还是小。因此,每一个股票的价格变化,对于指数变化的影响力,也是一样的。

过去几周,随着整体市场的修正,标普500等权重指数与市值权重指数之比上升了约4%,且估计会持续上涨多年。这表明选股将变得很重要,而且机会也很多。

Wilson的建议是,不要把投资重点放在主要股指上,因为“它们可能会在近期高点见顶,直到明年经济完全恢复正常且未来每股收益真正开始走高之前,都不会再有重大突破。”

也就是说,投资者现在更应该在投资组合中配置那些每股收益预期增幅可能大于整体市场市盈率降幅,或者市盈率更合理的股票。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容