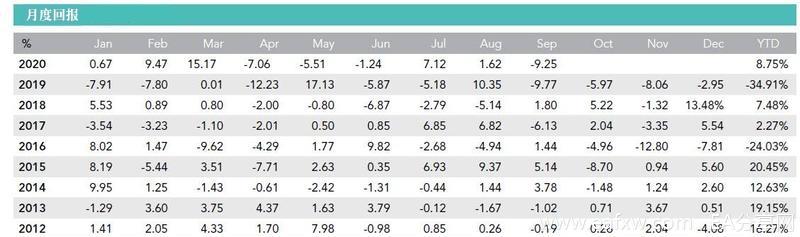

2012年初,全球著名空头对冲基金Horseman Global做了一件几乎所有同行都不敢或不愿做的事:它将此前100%股本的净多仓敞口全部转为净空仓,迄今8年持续看跌美股,而该基金的利润表显示,除了2016年和2019年,该基金每年都获得了可观的回报。

这些年里各大央行出手干预从而推高了股市,该基金之所以还能产生高回报,还要归功于它大量的债券多头仓位。

然而,Horseman Global在2019年遇到了鲍威尔这一“对手”,在这一年,美联储自十年来首次降息,美股大涨。该基金因此经历了惨淡的一年,利润暴跌35%,公司还因此更名为罗素•克拉克投资管理公司(Russell Clark Investment Management,简称RCIM)。

今年4月,RCIM突然放弃了长期以来对通缩的押注,并表示:

“我们已经出售了所有的政府债券,现在正试图做空得益于极低利率、工资和大宗商品价格中的资产,即商业地产、餐馆和公用事业(可能还有私人股本)。”

不过当时RCIM仍对美股持看跌态度,因为正如克拉克解释的那样:

“如果出现通胀,美国市场就有大麻烦了。我觉得现在就像上世纪70年代的滞胀时期,做空债券和做多大宗商品看起来是不错的选择,但我倾向于做空美国股票,我认为通胀资产的表现优于通缩资产。”

但是6个月过去了,事情并不如预期顺利,克拉克的基金9月下跌了9.25%,今年的回报率削减逾一半至8.75%。更糟糕的是,这也意味着RCIM的资产管理规模已降至1亿美元,只占2019年的20%不到。

值得注意的是,在当了8年的大空头之后,RCIM又经历了一次历史性的头寸布局转变,回归多头队伍,增加23.2%的净多头仓位(且不设债券敞口)。

是什么促使著名大空头转向?克拉克道出了对冲基金市场一个人尽皆知的“秘密”:全球央行向股市投入空前规模的刺激,让散户赚得盆满钵满,并击垮了所有跟央行作对的投资者。而克拉克就是其中一个受害者,他无奈表示:

“在过去的几年里,票据交换所(金融市场上买卖双方之间的指定中介)错误地为风险定价,出售波动性的市场产品会导致波动性飙升,从而导致大量金融机构破产和股市大幅下跌。

疫情加速了这种情况的出现,但也让央行缩短了去杠杆化过程。这迫使我不得不思考新的出路。”

不过克拉克最新的交易背后仍隐藏一个统一的理念——通胀即将到来。他表示:

“观察所有的通胀指标,包括澳元、日经指数、日本政府债券收益率、运输指数、人民币和CRB原始工业指数等,都显示通胀信号,但9月基金的亏损表明情况并非如此。”

就具体交易而言,克拉克关注天然气市场,他认为该市场的再平衡是“通胀信号”:

“人们一般认为,天然气市场的再平衡首先会对美国债券收益率产生影响,但我注意到美国债券收益率并没有涨,亚洲债券收益率倒是涨了。”

或许另一个更能体现物价上涨的指标是食品价格,一个显著的现象就是猪肉价格高企。克拉克认为食物价格将推动通胀,并正在转向做多食品相关行业、做空债券的投资组合。

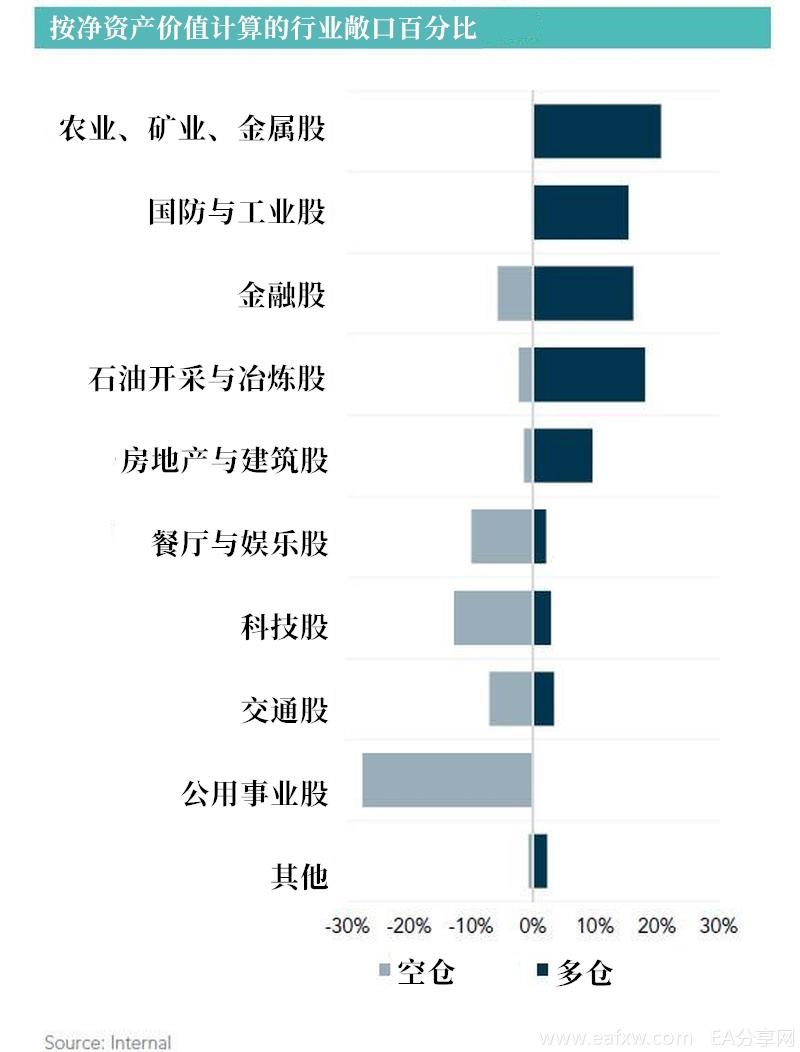

金融博客零对冲对这一投资组合进行观察后发现两个特点:

- 第一,尽管该基金净做多了金融、基础材料、工业和能源等对通胀最敏感的行业,但仍做空受新冠疫情影响的行业,如餐馆和交通运输;

- 第二,克拉克做空科技股,可能只是押注于科技股会回归均值,而大量做空公用事业股,是他做空美国国债的另一种方式。

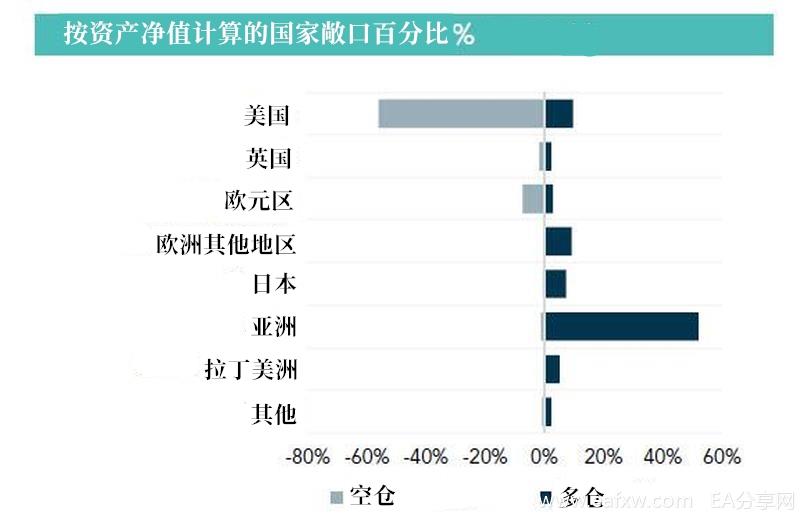

此外,从地理范围看,克拉克倾向于做多亚洲,做空美国。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容