此前,长期美国国债市场上预期民主党将在下月的美国大选中大胜,但是现在,期权交易者开始质疑这一预测,上周出现了押注年底前不会出现波动性跳升或收益率大幅突破的交易。

具体来说,他们押注10年期国债收益率上限为1%左右,即比当前水平高出不到20个基点。有些交易是在周五最后一场总统辩论后出现的。

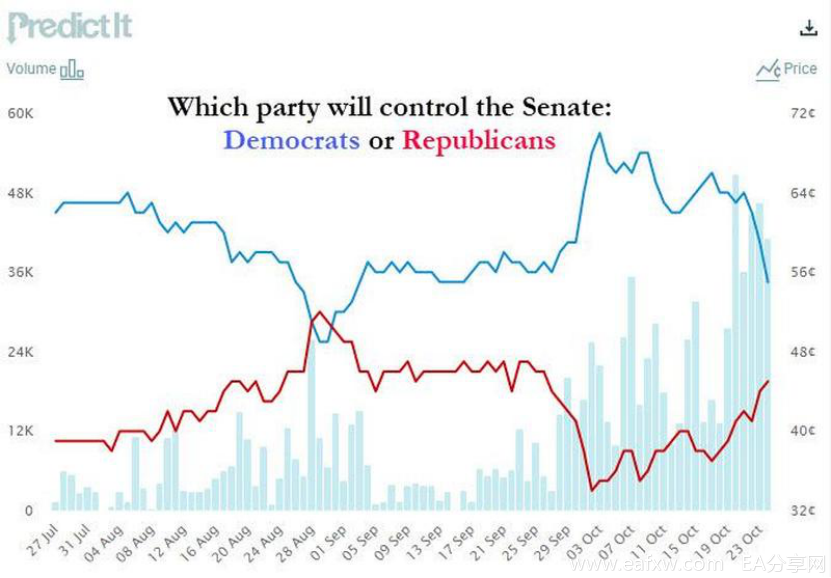

市场情绪之所以出现变化,可能是因为特朗普在关键摇摆州的差距逐渐逼近拜登,民主党大获全胜的几率已经从两周前的62%下降到目前的51%。

拜登胜率下降还有一个原因,是市场对民主党是否能获得参议院控制权产生了质疑。

这与此前的民意调查结果相反,民调显示,民主党可能会同时拿下白宫和参议院,这将利于规模更大的财政刺激方案通过国会,扶持美国经济从疫情中复苏。

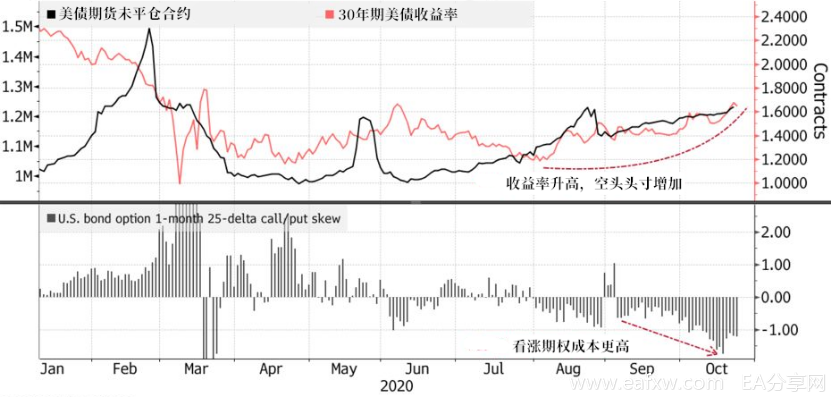

此前,市场已经在定价这一结果发生的可能性,投资者对债券的看跌押注从未如此之大。

美国十年期国债收益率上周一度升至0.851%,为6月9日以来最高水平。30年期国债收益率涨幅更大,涨约11个基点至1.64%,推动其与5年期国债收益率差达到2016年以来的最大水平。

根据美国银行的说法,拜登当选总统、共和党继续控制参议院,是唯一比特朗普当选总统、民主党控制国会更糟糕的情况,这将导致通货紧缩,因此将利空美债。

这种情况下,美国银行建议投资者应该为更低的回报率和更高的波动性做好准备。储备现金、购买美国国债、市政债券和优质公司债券。

另外,金融博客零对冲警告,若真发生通货紧缩,债券轧空头的情况很容易出现。而共和党控制参议院将是一个催化剂。

瑞穗国际驻伦敦的多元资产策略负责人Peter Chatwell说:

“市场普遍认为,美国大选将出现蓝色浪潮,即民主党大获全胜,结果将出台大量刺激措施,并将引发通胀。”

然而,市场当前的立场变得开始摇摆,如果期权交易员是正确的,民主党无法获胜,美国国债可能面临急剧逆转——一旦最终选举结果和此前预测的有所不同,或者哪怕投票前民调开始出现变化,一些投资者都可能会重新买入美国国债。

另外,正如金十上周报道,部分市场参与者预计,无论11月谁胜出,美联储将采取行动,抑制美债收益率大幅飙升,避免美债价格过度下跌。

除了大选,本周的最大看点是周五的美国第三季度年化季率初值GDP——特朗普大选前的最后一份“成绩单”,市场预计,随着企业重开,上季度经济将出现高达32%的反弹,前值为-31.4%。

高于预期的数据也可能会推高收益率,加大抵押贷款相关对冲的风险,从而加剧抛售。

鉴于大选仍具有高度不确定性,大选结果仍有可能存在争议,市场可能要耐心等待,才知道哪一方的押注正确。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容