重新启动QE后,今年迄今美联储的资产负债表扩大了3万亿美元,并每月注入1200亿美元的流动性。美联储还在购买公司债券和垃圾债券ETF,这是防止市场崩盘的最后一道防线。

零对冲表示,美国资本市场跟其经济息息相关,美国经济中的金融资产价值已经占GDP的620%,金融市场的崩溃会摧毁高度金融化的美国经济,美联储不会允许这种情况发生。因此,只要市场仍需要资金支持,美联储就会继续放水。

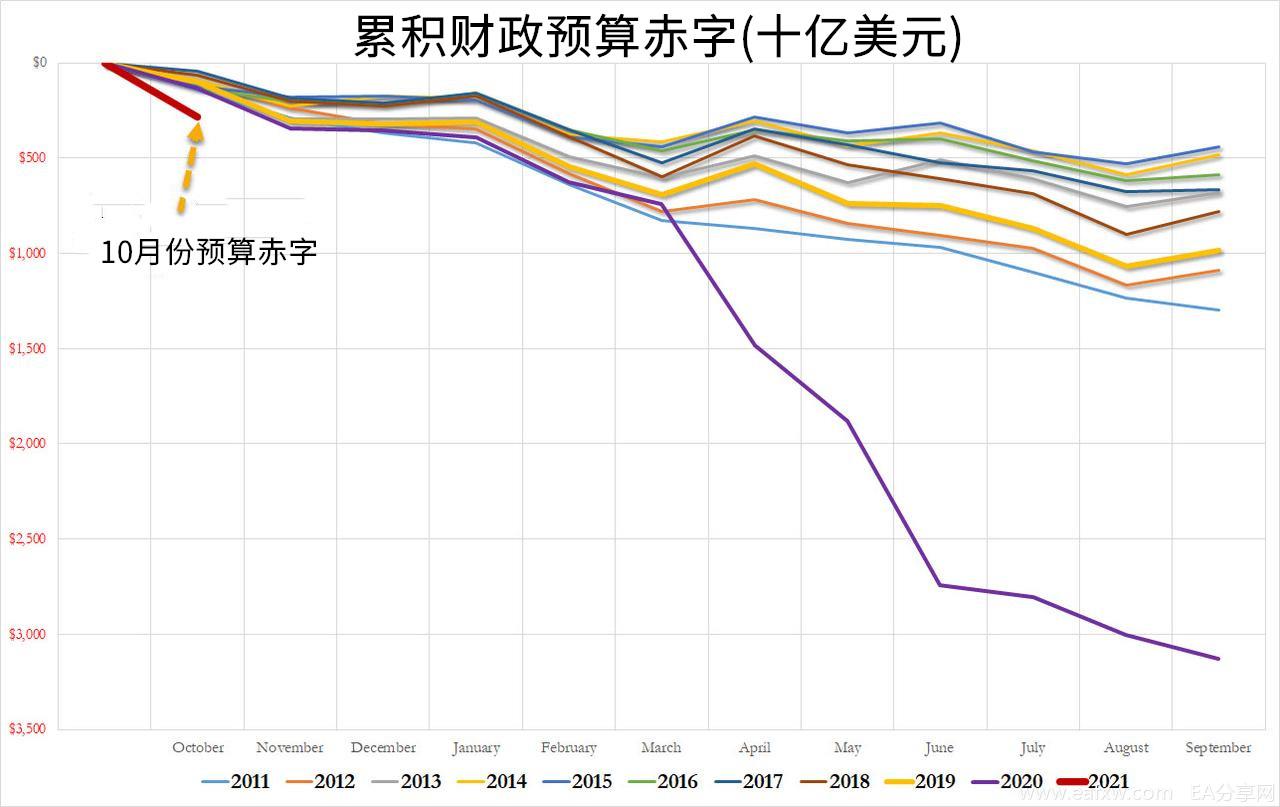

此外,高度金融化的美国经济还面临着另一个问题,美国上一个财年的财政赤字达到3.1万亿美元,如果再来一个3万亿美元的赤字,那么谁来为此买单呢?

美联储2021年每月的QE恐需扩大一倍

很多人可能立马就会想到美联储,然而,相比于美国发债的速度,美联储目前的债务货币化速度(即量化宽松)还远远不够为此买单。

在2021财年伊始(美国政府财年是10月至次年9月末),美国政府10月份的预算赤字就达到2840亿美元,比2019年10月的1340亿美元赤字高出111%,比2009年金融危机和衰退期间创下的同期记录1760亿美元还高出61%。

正如美国银行(Bank of America)的迈克尔•哈特尼特(Michael Hartnett)在上周五发布的最新报告中计算的那样,第四季度和明年第一季度美国国债供应将显著超过美联储的购买量,这甚至还没有考虑另一轮大规模财政刺激的可能性。

所以,现在的问题是,明年美国财政部面临约2.4万亿美元的国债净发行量,但美联储只能消化其中不到一半,即9600亿美元。

简而言之,美联储需要在2021年将其每月量化宽松计划的规模增加一倍以上,赶上美国政府的发债速度。

考虑到2020年在“直升机撒钱”的支持下,美联储将把净发行的每一美元债务都货币化,但这是一个巨大的隐患,如果市场重新定价(降低)其对美联储货币化的预期,这可能会导致美国国债价格的暴跌。

迄今为止,美联储和政府已经向经济注入了超过36万亿美元。如下所示,在同一时间范围内,实现的经济增长额很小。每实现1美元的经济增长需要12美元以上的流动资金。

也就是说,美联储已经陷入了一个陷阱——它继续需要采取更多干预措施以维持较低的经济增长率。只要美联储取消或减少干预措施,经济增长就会崩溃。

新一轮全球范围QE缺一个催化剂

当然,其他国家的央行也面临债务货币化不足的挑战,不过,一些央行已经采取了适当的措施,例如最近澳洲联储和英国央行都宣布扩大量化宽松。

下个月,欧洲央行预计也将宣布大幅扩大其量化宽松行动,欧洲央行可能最终在2021年吸收所有政府债券供应。尽管欧洲央行在上次管理委员会会议上保持货币政策立场不变,但其声明表明,政策工具将根据去年12月发布的新的经济预测重新调整,这有力地表明,新的刺激措施将在年底前推出。

欧洲央行已经明确表示,将在12月出台额外刺激措施。PEPP的进一步扩张可能会导致欧洲央行在2021年购买政府供应的大部分债券。

欧洲央行副行长表示,到目前为止,欧洲央行已通过PEPP设施购买了6170亿欧元债券,剩余7330亿欧元可用于未来的购买。他预计欧洲央行将在12月扩大了5000亿欧元的规模,并将采购时间延长六个月至2021年年底。

结合这一数字,欧元区各国政府迄今已发行了约1.1万亿欧元的债券,即使假设2021年的发行量跟2020年类似,这也将落入欧洲央行扩大后的PEPP范围内,按目前的运行速度,到12月,PEPP持有量将达到7500亿欧元。

现在,德国对债务刺激计划失控的反对实际上已经减弱,拉加德宣布扩大量化宽松只是时间问题,这将确保欧洲央行将欧洲全部的债券都货币化。

澳洲联储、英国央行和欧洲央行都准备将国内政府净发行的债务100%货币化,换句话说,各国央行将为整个主权预算赤字提供资金,这正是MMT和直升机撒钱的意义所在,美联储加入这个阵营也只是时间问题。

因此,分析师预计,在未来3-4个月的某个时候,美联储也会宣布将月度债券购买速度提高一倍。

现在的唯一问题就是,下一场大规模量化宽松的推出需要一个催化剂,更确切地说,就是需要一场新的危机。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容