本轮疫情危机在美国爆发以来,关于经济复苏的走向和趋势就是各界人士最为关注的话题。乐观者如美国知名经济学家克鲁格曼,对于经济V型复苏充满相当信心;悲观者如世界银行首席经济学家莱因哈特却表示本次复苏将异常艰难和漫长。

“K型复苏”这个概念应运而生,更多的证据指向,美国经济正在实现一次极不均衡的复苏,长期累积的贫富分化问题正在加剧,长期、强劲的腾飞式复苏目前看来并不实际。

一些业界人士表示此次复苏将和2008年一样艰难,甚至更加漫长。莱因哈特(Carmen Reinhart)近期表态,“这不是作为一场金融危机开始的,但正在演变成一场重大的经济危机,带来非常严重的金融后果。前面还有很长的路要走。”同时,国际货币基金组织(IMF)也反复提示了经济复苏路上面临的高度风险。

历史上,经济危机累加金融危机的复苏过程尤其困难和缓慢,平均每次危机都需要8年左右才能恢复到危机之前的水平。

美国最负盛名的经济学家之一、诺贝尔奖得主克鲁格曼当年曾准确预测2008年经济危机的爆发。2008年危机后,多数主流经济学家也认为经济将迅速复苏,克鲁格曼却正确预测了复苏的缓慢和艰难。

然而这一次,克鲁格曼却提出了不同意见。他认为这次美国经济复苏模式会更像1982年,而不是2008年,而新上任的总统拜登将有望在任内实现美国经济的强劲反弹。

克鲁格曼在《纽约时报》发表文章如是写道:“预测上次危机复苏的同样逻辑,指向一旦疫情得到控制,这次复苏的速度会更快。2008年时,是什么阻碍了经济复苏?最明显的是房贷危机导致家庭高度负债,削弱的资产负债状况需要几年来恢复。“

紧接着,他在文中表示:”然而这次,在进入疫情困境时,家庭负债显著更低。资产净值短暂下滑之后便迅速恢复。许多积压的需求可能存在:依然保有工作的美国人在隔离期间存了很多钱,积累了许多流动资产。对我来说,这些都指向在疫情缓解、人们感觉安全可以四处活动之后,消费会大幅增长,就像1982年美联储大幅降息之后消费大增那样——拜登最终在任内有望实现一个展翅高飞式的复苏。”

简而言之,克鲁格曼的主要逻辑是当前美国家庭负债较低、家庭存款上升和流动资产增加会导致未来消费大幅增长。然而,这一逻辑或有值得商榷之处。如果我们仔细探究美国家庭资产和消费数据,会发现克鲁格曼这回或许是过于乐观了。

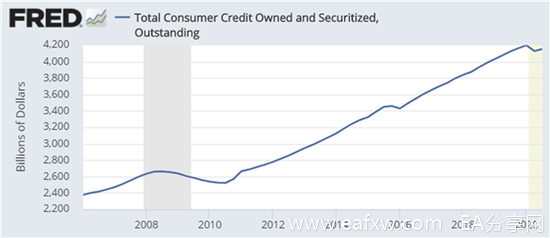

(美国消费信贷总量 数据来源:美联储经济数据库FRED)

首先,尽管家庭房屋负债降低,但消费负债和公司负债却大幅增加,这将严重阻碍经济复苏。美国家庭债务的降低主要体现在房贷,而消费债务则比2008危机前增长了近60%(上图),这也可能会影响接下来取得消费信用额度,从而限制消费增长。

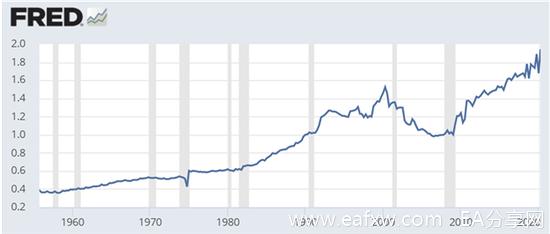

同时,如下图所示,长期低息环境导致美国非金融公司的杠杆率和低质量债务比例目前几乎达到了2008危机爆发前的2倍。高杠杆在经济平稳时放大利润,但在经济衰退时便成为沉重负担,阻碍公司复苏和发展,限制投资和雇佣。而低质量债务则加大了债务危机爆发的风险,可能影响金融系统运作。

(美国非金融公司杠杆率 数据来源:美联储经济数据库)

再者,存款、资产和流动性的增加主要来自于富有家庭,其消费边际效益较低。本轮美国经济的复苏是一个所谓“K型”的不均衡的复苏:穷人受到打击,而富人的财富却急剧增长。《商业内幕》杂志的调研数据显示,在疫情中失去工作的多数为低收入人群,而高收入人群工作则较为稳定,政府补助多留为存款。以资本收入为主的富有家庭,则更是得益于美联储极度宽松的货币政策推动市场上涨,流动性资产大增。

因此,表面上整体存款、资产和流动性的增加,掩盖了美国日益加剧的贫富分化。由于富人消费边际效应较低,即随财富增加而提高已经趋于饱和的消费比例较低;而真正要去消费的普通民众,却因失业或者收入低迷而无力大幅增加消费。

总而言之,家庭消费债务的加重、公司负债规模增加和质量降低、普通百姓金融状况的恶化,都将会对消费的增长起到抑制作用,克鲁格曼关于消费大涨的乐观预期可能较难实现。比起他预期中的V型复苏,“K型复苏”或许更贴近于美国经济本轮复苏的形状,而不均衡的复苏无法持续,经济仍将因为长期低迷的居民消费而深陷泥潭。

本文来源新浪财经,作者:魏天谌,AICPA/CFA持证候选人,曾供职于毕马威资产管理部,纽约对冲基金宏观分析师。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容