比特币涨起来了,有人就说,那就聊一下黄金的情况呗。自黄金在8月份突破2000美元/盎司之后,从短期投资的角度,我觉得黄金就已经没有太多的参与价值了。跌,又跌不下去;涨,又涨不上来。

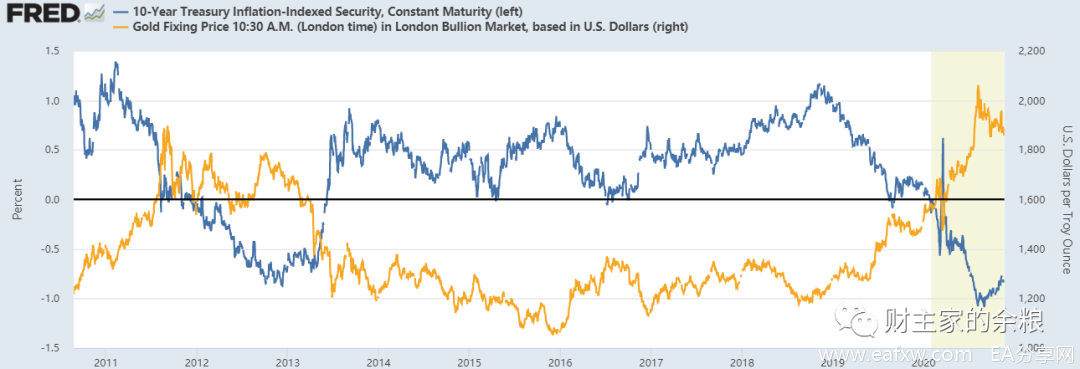

黄金的价格主要与美元的真实收益率有关,这个收益率上升,那么黄金的吸引力就下降,这个收益率下降甚至变为负值,那么黄金的吸引力就上升,黄金价格上涨。

美元的长期真实收益率=美国通胀保值债券的收益率=同期限美国收益率-同期限的预期通胀率≈美国国债收益率-现实通胀率。

在8月份之前,黄金之所以暴涨,就是因为美国实际国债收益率持续下降,一直降到负值,而且负得越来越厉害。而最近为什么金价从最高点调整了差不多有200美元?也是因为实际国债收益率又开始略有抬升,负得没那么厉害了。

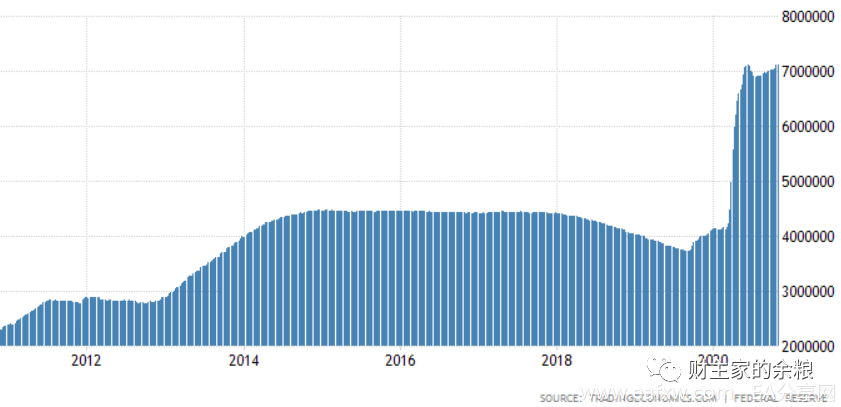

黄金为什么跌不下去?因为,美联储和美国政府,在放水方面基本是不可能要脸的。

从美联储的角度看,美国联邦政府畸高的债务,也使得美联储没有任何提高利率的意愿——也就是说,在很长一段时间里,不管表面上的国债收益率如何变动,美联储一定会刻意将实际收益率维持在负值,以避免美国联邦政府债务出现偿付危机。

既然美联储一定会放水,那短期为什么又很难涨上去呢?因为,国债的实际收益率为负,将货币政策推到极限,既然已经到了这个地步,接下来实际收益率继续下降的空间就很少了。

30年期的美国国债,在2020年之前,从未出现过实际收益率为负值的情况,但现在已经陷入到负值状态大半年了,也没有爬出负值的迹象——大家可以想象,美联储如何让投资者相信,持有久期长达30年的国债,结果收益还抵不过通胀?

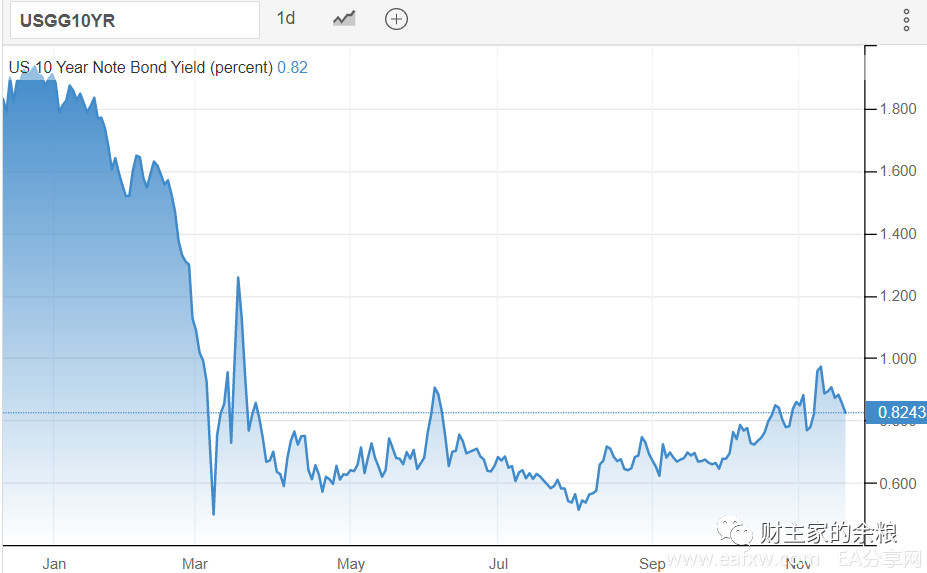

因为美联储信誓旦旦地说了,自己不会实施负利率,根据我在“YCC的第一次”一文的观点,美联储在接下来的一段时期内,很可能对美国国债,实施收益率曲线管理。

如果10年期美国国债收益率接近1%,而通货膨胀预期又没有什么大变化的时候,就是你应该警惕的时候,这意味着黄金到了阶段性的底部。

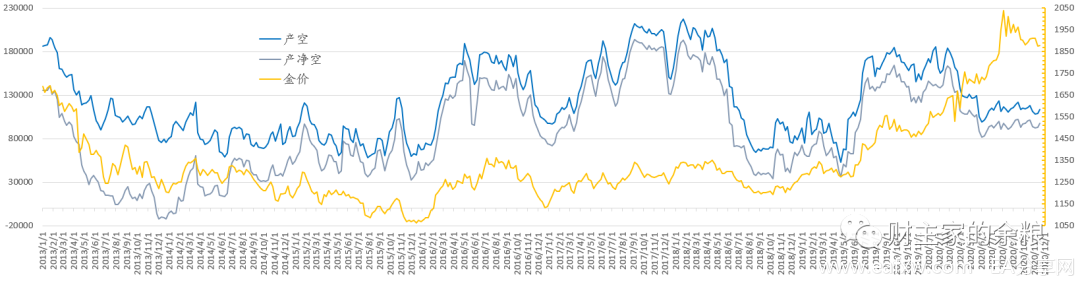

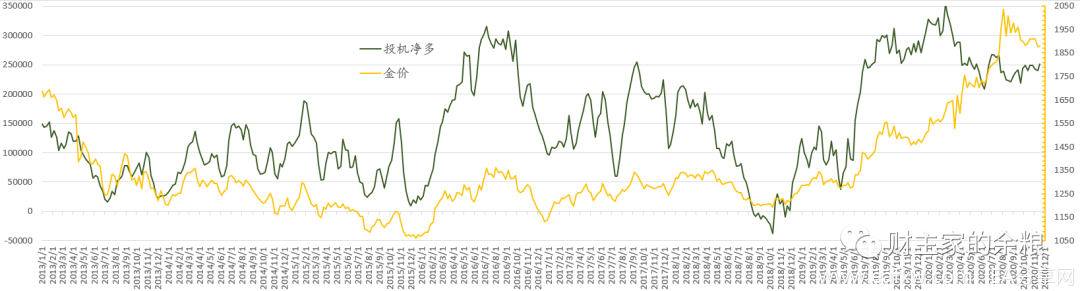

从黄金的价格运行逻辑上分析,黄金没有明显的方向。从黄金主要的大玩家的仓位分析(CFTC持仓)上看,黄金没有明显的超买或超卖的迹象。例如,在目前黄金价格绝对值处于历史最高价位的时期,产业空头的规模并不是很大,说明并没有黄金矿产商趁着这个价位大肆卖金,没有所谓的“超卖”迹象。

另一方面,对冲基金以及资金较多的个人投资者的投机净多仓位处于历史较高的水平上,但也并非极端的状态,所以也没有什么“超买”的迹象。

从交易投机的角度谈,我个人不倾向于现在看多黄金,除非出现比较大的下跌,可能才是相对较好的加仓时机。当然,如果你不是追求短期交易,那么,从美联储永无止境的印钞来看,从美国政府膨胀到无以复加的债务来看,黄金是我们普通人都应该持有一部分的资产。

本文来自财主家的余粮

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容