- 过去一个月以来,两油迅猛反弹。周二美盘,美、布两油持续走高,日内涨超4%。接近凌晨零点时,WTI原油期货站上45美元/桶,日内大涨4.46%;布伦特原油期货现报47.77美元/桶。

10月底,油价曾度过一段黑暗期,主要是欧洲再度封锁,加剧了人们对需求疲软的担忧,究竟11月油市发生了什么?下面我们不妨盘点一下原油市场最新的基本面情况吧。

01 疫苗消息提振石油市场

首先是疫苗消息。两周前有关辉瑞疫苗获得突破性进展的消息提振了油价,随后美国制药公司Moderna和本周阿斯利康都相继公布了公司研发疫苗的进展,这些公司宣布疫苗实验有效率超过90%。

摩根大通分析师Tracey Allen和Natasha Kaneva周一在报告中表示,新冠疫苗方面的喜讯胜过了疫情反扑风险的影响,推动工业金属、农产品和散装货全线上涨。在美元走软之际疫苗前景的改善提升了大宗资产类别的吸引力,投资者转而更加看涨大宗商品。而WTI和布伦特原油都是表现最好的大宗商品。

02 布伦特原油跨期价差接近现货溢价

在之前6个月的大部分时间里,WTI和布伦特原油价差一直保持在8美元/桶的窄幅区间之内,如今两者的价差已经缩小到3美元/桶。

部分地区原油需求确实在恢复,尽管欧洲地区需求持续低迷,但市场对未来前景仍保持乐观。

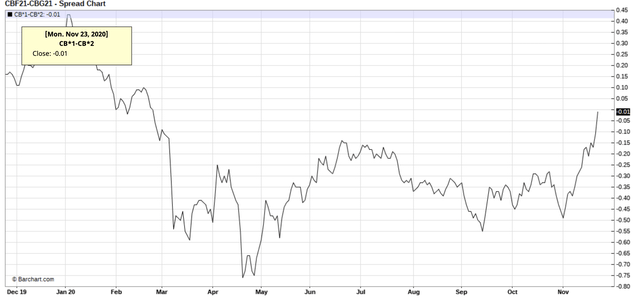

我们要密切关注的是布伦特原油的跨期价差,如下图所示。1个月到期和2个月到期的布伦特原油期货合约现在正接近期货升水。一般这种情况出现,要么是期货合约即将到期,要么是投资者对原油后市十分看好,当前显然是后一种情况。

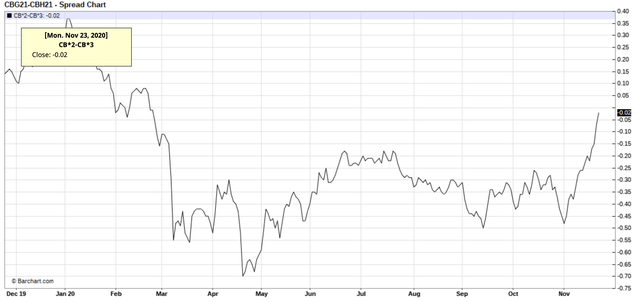

即将在2个月到期和3个月后到期的布伦特期货合约的价差走势图也呈现类似的情况。

考虑到布伦特原油的主要市场欧洲仍处于封锁之中,且部分限制措施预计将于12月初至中旬才解禁,现货市场的价格走势非常值得关注。

03 中国的进口增加加速了原油库存的消耗

在亚洲,尤其是中国,石油的需求逐年上升。中国的原油进口增加,大大加速了原油库存的消耗。

事实上, 本站今日早些时候一篇文章也指出,过去40天石油市场需求主要集中在亚洲,特别是中国和印度。此前在7月到10月,中国原油的购买量下降,现在需要购买更多的原油来弥补缺口。

如今,中国的浮动储量已经降至3000万桶左右,但这个数字已经不重要了。我们现在需要关注的是中国对实物原油的购买情况,特别是像布伦特原油的价差期权合约。

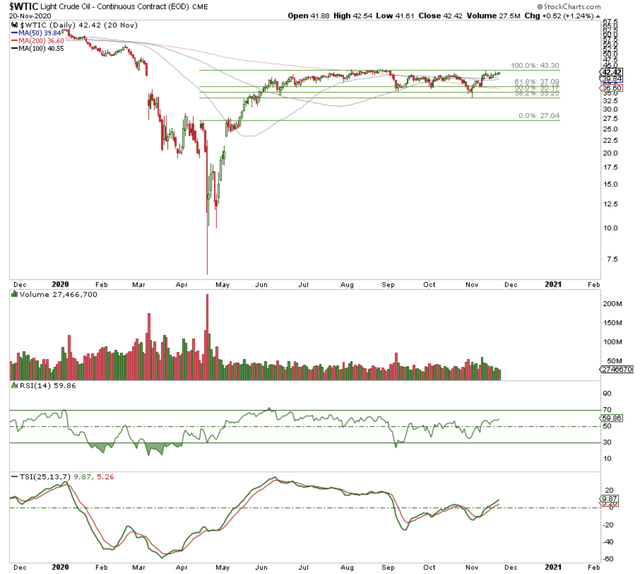

04 油价有望接近49美元的重要关口

技术面上,目前WTI原油已经突破43.30美元的短期技术关口。

HFI Research指出,如果油价能站稳在43.30美元之上,可能可以达到新冠疫情爆发前每桶49美元的水平。

尽管欧洲重新实行封锁措施,但全球石油库存仍在持续加速下降,油价看起来即将迎来暴涨。疫苗利好之下原油需求的快速反弹、跨期价差有所缩窄以及库存持续下降,都是近期油价走高的基本原因。

同时,技术支撑会使市场参与者对油价更加乐观,一旦油价突破43.30美元,将有望接近49美元关口。

对于能源投资者来说,2014-2020年的熊市是难以置信的打击。但按照商品供需逻辑,“低价能改善低价”,意思是,原油价格下跌到一定程度,生产商将会减少供应,同时低价会刺激购买需求,最后供需情况可能将会从供过于求变为供不应求,影响原油价格。

HFI Research指出,通过对原油市场基本面的深刻认识,基本可以判断我们即将步入牛市。投资者应该利用即将到来的牛市,投资贵金属和能源股等实物资产。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容