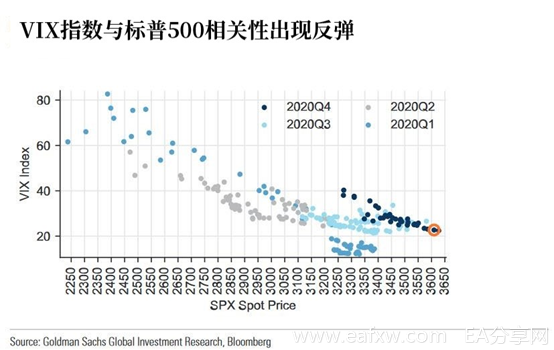

自3月份美股从低点反弹以来,市场便出现了一些矛盾现象:几乎所有标普500指数的高点都出现在VIX恐慌指数也是历史新高的时候。

一般来说,VIX指数的上升意味着对市场的忧虑感日渐增强,但自3月份以来,情况似乎并非如此。现在的实际情况是,恐慌指数越高,标普500指数也越高,这种现象确实令人费解。

如下图所示,在疫情导致美股崩盘(2020年第二季度及以后)之后,VIX指数和标普500指数价格的相关性明显发生了偏移。

标普500指数突破至最近的纪录高位才使VIX指数下跌,尽管截至11月28日VIX已经回落至21,但仍远高于标普500指数多次创下新高时的平均水平。

而且不止隐含波动率很高,实际波动率可能更高并且粘性更大。

通常来说,出现这种情况的原因有两个:

第一是全球央行资产负债表的大规模扩张(它们每个月投放的流动性占GDP的0.7%),破坏了市场的价格发现功能;

第二是股票市场流动性的持续萎缩,这意味着即使是散户也可以随意推动市场。

法国兴业银行(SocGen)的策略分析师Sandrine Ungari认为,央行的市场干预行为是主要原因,由此导致的市场流动性不足与高企的恐慌指数具有直接联系。正如Ungari所写:

“在最具流动性的市场中,流动性的可用性或稀缺性正在成为实际波动率的决定因素之一。“

在最近一份题为《显微镜下的电子市场》的研究报告中,Ungari研究了疫情中出现的一个流动性的反馈回路——“市场的不确定性降低了做市商提供流动性的意愿,而流动性短缺则使实际波动性维持在较高水平”。

当观察流动性供给与实际市场波动的关系时,这种效应变得明显。这里的流动性供给是根据第一次限价的平均买入和卖出量来衡量的,代表着股票市场在任何时刻可用的平均流动性。跟央行直接提供的流动性有些区别。

在2020年3月,在市场深度崩溃和随后美联储大量购买政府债券期间,由于流动性供应商不愿意提供流动性,导致市场波动加剧,实际波动率达到了自2008年以来从未见过的历史水平。

从流动性角度来看的话,美联储导致市场自相矛盾的地方不止这些,例如:

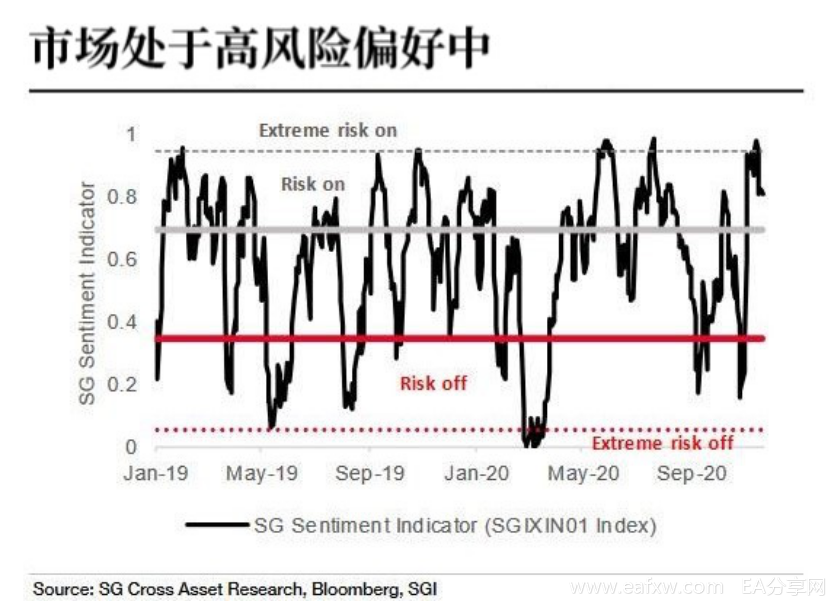

辉瑞疫苗的消息推动标普500指数上涨7.5%,欧洲斯托克600指数上涨12%,欧洲价值股上涨20%,高收益信贷息差收窄近80个基点,在此之后的交易员情绪处于极端的“贪婪”状态。

然而,在上述资产大涨的同时,流动性供应实际上并没有增加,而且处于法国兴业银行2014年开始统计数据以来的区间底部。正如前面提到,实际波动率不仅高得令人惊讶,甚至高于VIX的基准水平。

下图显示了市场流动性与实际波动率之间的相关关系:

正如法国兴业银行总结的那样,目前市场依然膨胀得厉害,各经济体需要几个月的时间来消化第二次经济封锁的后果,这意味着经济增长恢复正常的道路可能会很长,并且会一路颠簸,流动性有可能再次成为人们关注的话题。

因此,法国兴业银认为,在这种情况下,市场可能会遭遇另一轮抛售。尽管美联储可能再次放宽货币政策,但由于上述原因(市场不确定性增加时,做市商不愿提供流动性),股票市场流动性可能并没有增加。这就导致了一种怪象,即美联储在采取新的救市措施时,股票市场的流动性实际上并没有变化。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容