近几个月来金价一直一蹶不振,金价迄今已从8月初的高点回调了15%。许多投资者似乎把黄金视为“恐惧交易”,即当市场恐慌情绪占上风时,投资者就会买入黄金,否则像出现疫苗利好,风险情绪回归时,黄金就会被抛售。然而,投资分析公司Albright投资集团的分析师Victor Dergunov认为,黄金不是一种交易,而是一种投资。

债务有增无减,通胀是唯一解药?

Dergunov认为,无论疫苗何时在全球大规模推出,经济都会永久地进入“新常态”,在这种“新常态”中,黄金是最好的投资选择。

首先,包括美联储在内的全球主要央行继续实施宽松的货币政策,发达经济体已经债台高筑,而未来的债务负担只会有增无减。

美国今年迄今发行的国债已超过27万亿美元,总债务与GDP之比接近144%,美国政府需要不断地为这些债务支付利息,按照10年期美国国债收益率目前约为0.86%的水平计算,美国政府需要支付的利息高达2320亿美元。

此外,目前实际的联邦预算赤字约为4.2万亿美元。因此,Victor Dergunov推断,美国的国家债务将无限期地继续上升,美联储必须让基准利率控制在零附近,并且通过大量印钞推动通货膨胀,从而使债务贬值,以偿还高额的利息。

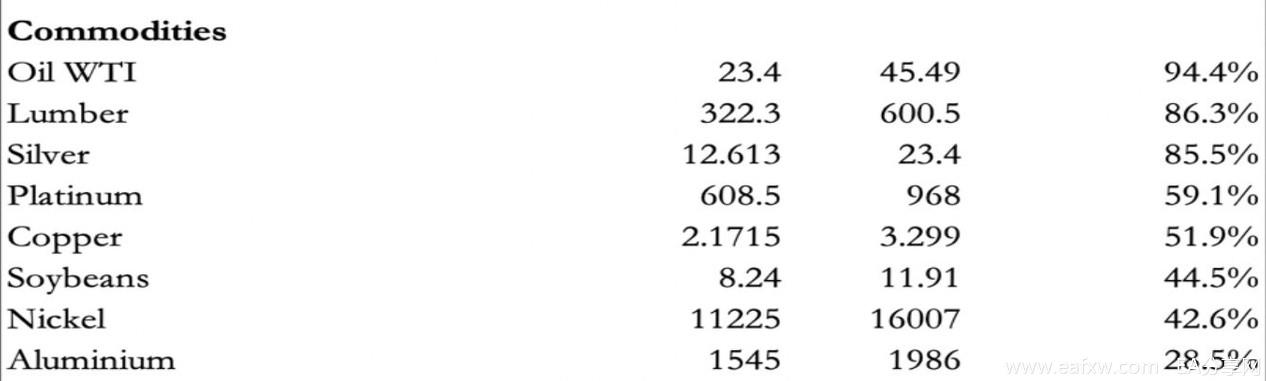

此外,今年3月迄今,许多大宗商品的价格在大幅上涨。原油价格上涨94%,木材上涨86%,白银上涨85%……

位于芝加哥的资产管理学院认为,大宗商品价格的上涨表明,未来三到六个月或将出现通胀。一旦通胀迅速上升,美元的主导地位也可能会受到动摇。政府施加刺激的速度越快,美元贬值的速度就会越快。

这样一来,政府可能会选择其他新货币,如电子货币或虚拟货币来取代美元,这些新型货币可能与黄金挂钩,来提高货币的信誉,那么黄金将比现在更有价值。

比特币取代法币?恐怕没戏

说到虚拟货币,很多人或许会问:那比特币做法定货币有戏吗?比特币从10月初的约10500美元一路飙升,到12月初的19000美元左右,在两个月里涨幅高达82%。

乍一看,比特币前途无限,但仔细研究会发现,比特币还是存在一些重大的根本缺陷。

本质上,加密货币要充当法定货币,应该具备两大特征:

- 1)是一种有效的交换媒介

- 2)是一种良好的价值储存手段

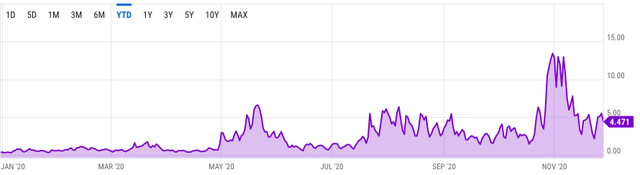

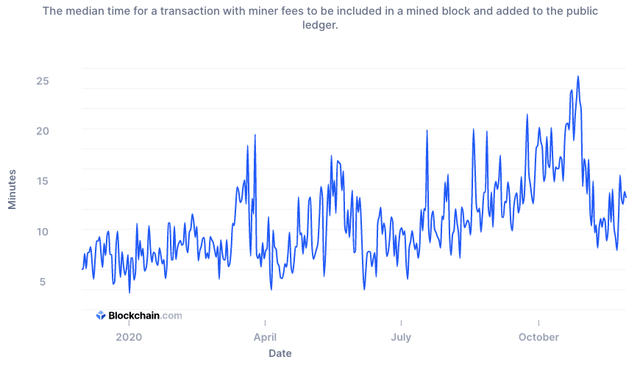

比特币两者都不具备。比特币目前的交易费用是每笔约4美元,并要耗时约13分钟确认交易,因此它并不是高效的交换媒介。

比特币交易手续费

交易耗时

与此同时,它的价格会剧烈波动,不能成为一种良好的价值储存手段。比如在3月疫情危机巅峰时,比特币单日下跌27%,而同期标准普尔500指数仅下跌了6%,比特币的日内波动幅度远远超过了其他资产类别。

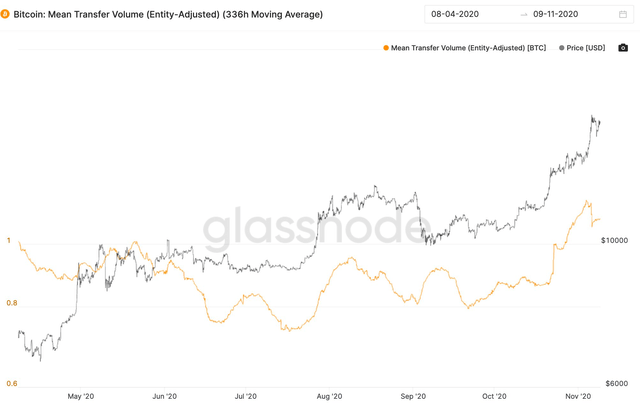

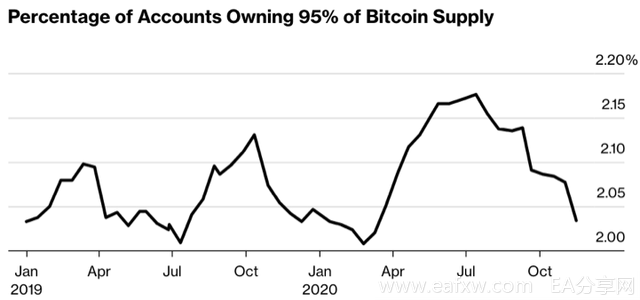

但是你也会问,比特币为啥还大涨呢?归根结底,是有一小群“比特币鲸”涌入市场,并使其价格飙升。自10月初以来,比特币的平均交易量大幅上升,大宗交易正在操控市场。其次,按价值来算,95%的比特币都极度集中在2%的“比特币鲸”手上,比特币的持有量分布极度不均衡。

比特币交易量

持有95%比特币的账户数量

而且比特币这波大涨还吸引了许多散户投资者,从而扩大了涨势。这就埋伏一个风险——“比特币鲸”随时会在高位获利回吐。

资产管理学院认为,一旦政府自主发行了虚拟货币,它不可能允许私人加密货币的存在,比特币等加密货币大概率会被禁用。换句话说,比特币不是黄金的竞争对手。

金价风向标ETF:触底反弹在望了?

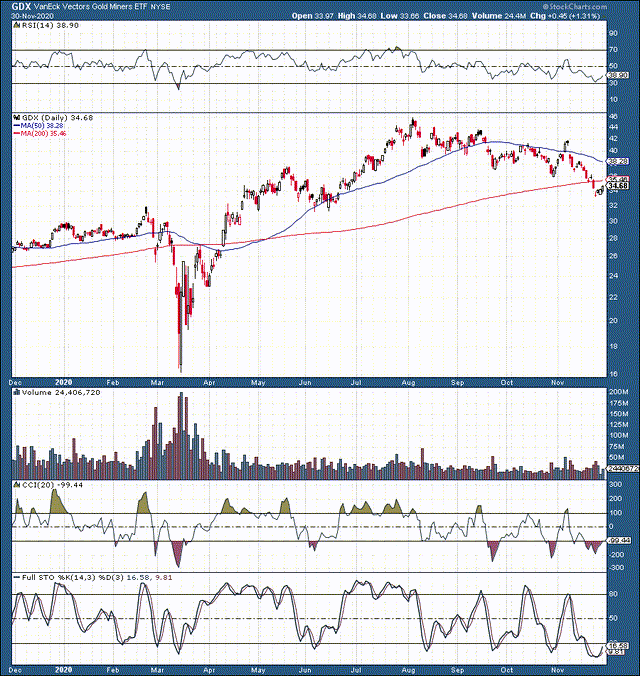

黄金相关ETF的表现也值得注意,它们的表现往往被视为金价的先行指标。流动性最强的VanEck金矿股ETF(GDX)在经历了约28%的回调后,似乎在33美元的水平附近形成了底部支撑。此外,该ETF的RSI指标自30附近回升,意味着存在超卖水平,但开始减弱。

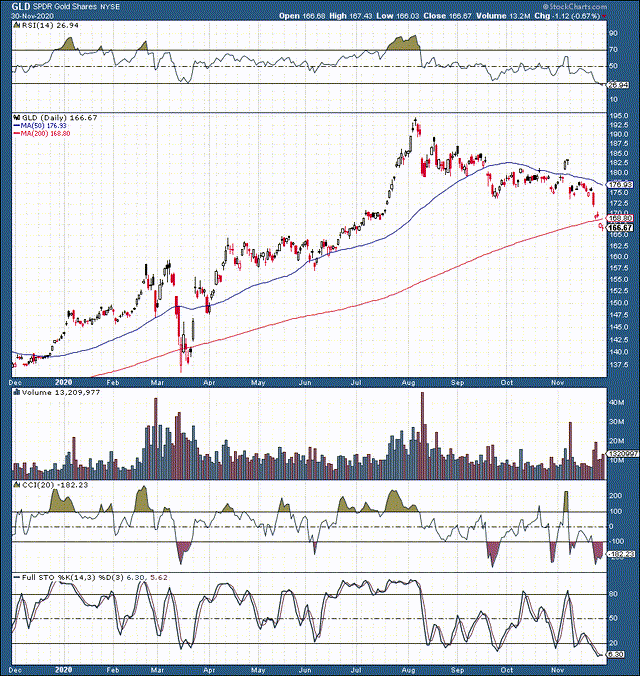

全球最大黄金ETF——SPDR Gold Trust在最近几个交易日极度超卖,在165美元左右的关键支撑位上有所回升。此外,RSI指标跌至相当低的26点,也显示了极度超卖的状况。

总的来说,分析师Victor Dergunov指出,15%的回调在黄金牛市里是一个健康的现象,现货黄金和黄金相关ETF现在乃至长期都极具吸引力。通胀可能将在2021年回升。高通胀、不断扩大的货币基础加上比特币的软肋,都是帮助金价走高的完美因素。Dergunov预计,2021年年底黄金价格将达到2500美元左右,到2022年年底将达到3500美元左右。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容