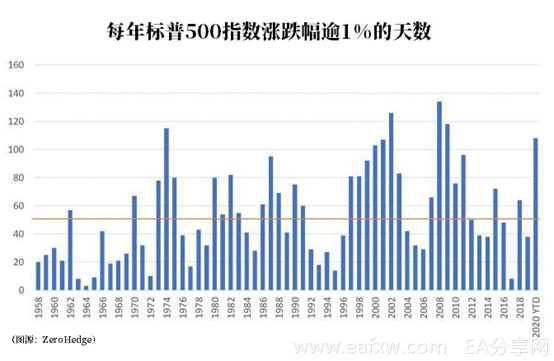

截至周三,今年标准普尔500指数已有109个交易日单日波幅大于等于1%,几乎占全年交易日的一半。

这是衡量投资者对波动性感受的基准,波幅大于1%意味着标普500指数的日回报与1958年以来的日均回报率存在1个标准差(1958年起开始记录全年的每日波动率)。

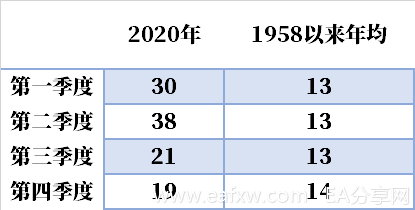

下表比较了今年每个季度日波幅为1%的天数(简称“1%日”)与1958年迄今每季度“1%日”的平均天数:

掐指一算,今年“1%日”的天数多达108天,是过去60年每年53天均值的两倍多。在过去60多年间,包括今年在内,标普500指数只有7年出现过100天或以上的“ 1%日”,或者说只有11%的时间。因此,金融博客零对冲通过研究这些出现过罕见股市剧烈波动的年份,及当年12月美股回报率和波动率的变化,发现可以划分出三个阶段:

阶段一

1974年前后(1974年“1%日”有115天,总回报率为-25.9%)

12月:10个“1%日”,指数下跌2%

1973年,沙特实行了石油禁运并由此引发了一场石油危机,标普500指数下跌14.3%,而1年之后表现更差。尽管美联储在1974年第四季度下调了联邦基准利率,但标普指数的波动率仍在上升(每月约有4个“1%日”),当年12月也表现不佳。直到1975年,波动率才有所下降(80个“1%日”),指数反弹了37%。

阶段二

2000年(103天,总回报率为-9%)

12月:10个“1%日”,指数上涨0.4%

2001年(107天,总回报率为-11.9%)

12月:6个“1%日”,指数上涨0.8%

2002年(126天,总回报率为-22%)

12月:9个“1%日”,指数下跌6%

21世纪初,经济(互联网泡沫破裂)和地缘政治(国内恐怖袭击和国际油价暴跌)方面的一系列冲击,导致回报率大幅下跌,波动率连续3年大涨。标普500指数在2000年12月和2001年12月小幅收高,但在2002年12月处境艰难,因美国与伊拉克的紧张关系日益加剧,且美国经济还没从2001年衰退中完全复苏。直到2003年(总回报率为28.4%,83个“1%日”),波动率才开始下降,美股表现才开始反弹。

阶段三

2008(134天,总回报率为-36.6%)

12月:15个“1%日”,指数上涨0.8%

2009(118天,总回报率为25.9)

12月:5个“1%日”,指数上涨1.8%

2008年12月“1%日”的数量异常高,也导致了2008年第四季度创下50天的最差历史季度记录。联邦政府直到2009年2月,也就是市场触底前一个月,才通过了具有里程碑意义的金融危机复苏法案。不过,在2009年1月奥巴马正式上任之前,标普500在2008年12月仍实现了正回报。同时2009年美联储降息,市场波动尤其剧烈,标普500指数在2009年12月也仍实现了正回报。

梳理一下会发现,在以上提到的波动率异常大的6年里,有4年12月标普500指数都实现正回报,而当月“1%日”的天数仍高于平均水平。但纵观全年,一系列经济和地缘政治冲击通常会导致当年12月份市场表现疲弱(如1974年和2002年)。

现在美股估值很高,就像本世纪初的情形那样,但目前的状态更像2008至2009年的危机,而且当年还没有新冠疫情。此外,美联储仍将保持宽松政策,即使议员们回到国会后还是无法就新一轮刺激法案达成一致,拜登在明年1月份就职后也仍有机会出手相救。

鉴于标普500指数今年以来已经上涨了12.1%,不难理解一些投资者希望调整仓位。历史表明,即使在如此动荡的2020年,标普500指数也可以在12月继续涨,但相比之下,回报率的涨幅估计仅有0.4%~1.8%。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容