上周两度开会之后,主要石油生产国同意从1月份开始每日微幅增产50万桶,即整个OPEC+联盟从1月开始将继续减产720万桶/日,随后将逐月举行部长级会议讨论后续产油协议。

也就是说,与原计划明年1月起增产200万桶/日相比,现在50万桶/日的增产规模只有原计划的四分之一。

受会议结果提振,布伦特原油上周上涨了2.2%至49.25美元/桶,为3月初以来的最高水平,但今年至今仍下跌了大约25%。

随后在周日,沙特立即上调出口亚洲的原油价格。

继9月、10月和12月连续下调售价之后,沙特国有原油生产商沙特阿美将供应亚洲的阿拉伯轻油的价格每桶上调了80美分,比基准价格高出了30美分,前一个月的定价是比基准价格低50美分。

而且,沙特这次对亚洲油价的上调幅度是五个月来最大的,表明这个全球最大的石油出口国,对全球至少是对亚洲的需求复苏有信心,认为需求的提升足以吸收OPEC+下月起的温和增产,且即使欧洲和美国仍实施部分封锁,但市场仍能保持紧俏。

不过,这次的上调幅度依然比预期的一半还要少,此前针对七家主要贸易商和精炼商的调查结果显示,沙特阿美先前被料会将每桶阿拉伯轻油的价格上调至比基准价格高出65美分。

沙特阿美也上调了针对地中海地区客户的轻油供应价格,供应西北欧的轻油价格则保持不变。供应美国的各等级原油价格则调降到了5月份以来的最低水平,因为沙特对美原油出口今年大幅下降至30年来的最低水平。

对于沙特这次上调面向亚洲的原油售价,我们需要从不同方面来理解:

- 第一,上周会议的结果确实为明年油价上涨奠定了基础。

- • 假设每月增产量都为50万桶/日,明年全年原油仍将处于供应不足的状态。高盛认为,明年一季度、二季度原油的供需差额分别为20万桶/日和80万桶/日,到了明年7月,随着疫苗大规模接种显著提振全球原油需求,供需差额还将急剧扩大。

- • OPEC+将逐月举行部长级会议,以讨论产量协议,意味着原油的供应将围绕着价格指标展开,表明OPEC+更加关注价格。高盛预计,在OPEC+的保驾护航下,原油明年全年的期限价差下行空间有限,并将长期保持现货溢价。

- • 会议结果也表明,OPEC+以后既要提高产量也要提高价格,不再为了保油价而无条件减产,页岩油日后增产更要三思而后行。

- 但是,前景也并非一片光明。

第二,亚洲现在确实是主要的也是增长最快的石油消费地区,但这是否足以支持油价看涨的说法还是一个未知数。

亚洲石油需求约占全球总数的36%,料占到未来几年预期需求增长的近80%。

根据路孚特石油研究编制的船舶追踪及港口数据,亚洲11月原油进口总量预估在2504万桶/日。虽然这个数字仍低于1月(疫情开始抑制需求前的一个月)的2567万桶/日,但较10月的2260万桶/日高出11%,10月数据为年内迄今最低的一个月。这些数据确实表明亚洲原油需求正开始复苏。

但要注意的是,亚洲需求增加的大部分均来自中国。据路孚特,中国11月原油进口量或为1156万桶/日左右,较10月的1006万桶/日增加15%。而中国买兴增加的主要原因可能是油价从9月底到10月处于低位,中国利用油价下跌的机会为11月采购更多原油。鉴于油价已上涨,那意味着不能保证采购将会持续下去。

另外,亚洲其他主要原油购买国——印度、日本、韩国的进口都仍低于疫情前的水平。

所以问题依然是,单看亚洲这些国家的情况,是否足以支持油价看涨的说法?或许对于OPEC+来说,后续还需更关注亚洲11月的进口明细,才能更好地判断整个地区的需求复苏情况。

- 第三,虽然这次对亚洲售价采取了上调举措,但沙特争夺市场份额的努力从未停歇。尽管上周会议最后的结果相对圆满,但是也难掩协议之下的暗流涌动。

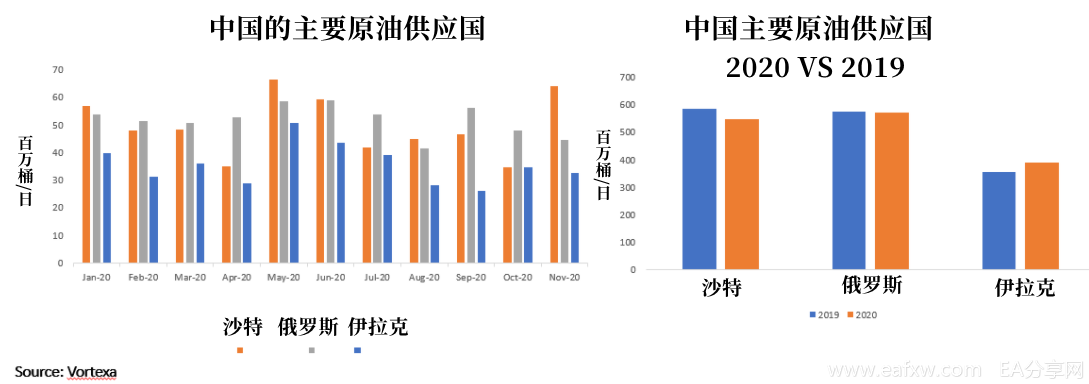

沙特仍在努力重获在亚洲、特别是在中国的市场份额。11月中国对沙特原油的进口增加,料为213万桶/日,高于10月的140万桶/日,沙特再次成为中国这个全球最大原油进口国的最大供应国。这主要得益于沙特在10月大举调降亚洲客户的原油报价。

根据Vortexa数据,相较之下,本月运抵中国的俄罗斯原油数量料为149万桶/日,不及10月的155万桶/日。鉴于沙特与俄罗斯在亚洲尤其是中国市场的竞争激烈程度,一旦俄罗斯采取反击措施,沙特的价格上调恐怕也持续不了多久。

要价格还是要份额,会是沙特纠结的一个问题。

上周的会议也确实表明,沙特的队伍越来越难带了。沙特长期以来的亲密盟友——阿联酋的“反目”让外部看到OPEC+不同国家在政策上有不同的倾斜,这可能意味着OPEC自动合作的时代已经结束。

明年会不会再生幺蛾子,也是令人担忧的一个问题。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容