时隔几个月,“新债王”冈拉克8日举行了公开网络直播,分享了他关于美元大崩溃、股票和债券走势背离及美国经济的看法。

冈拉克的双线总回报基金(DoubleLine Total Return fund)管理约520亿美元的资产,今年增长了3.7%,几乎超越了市场上一半的同类基金。其五年年度化回报率为3.4%,优于四分之三的竞争对手。

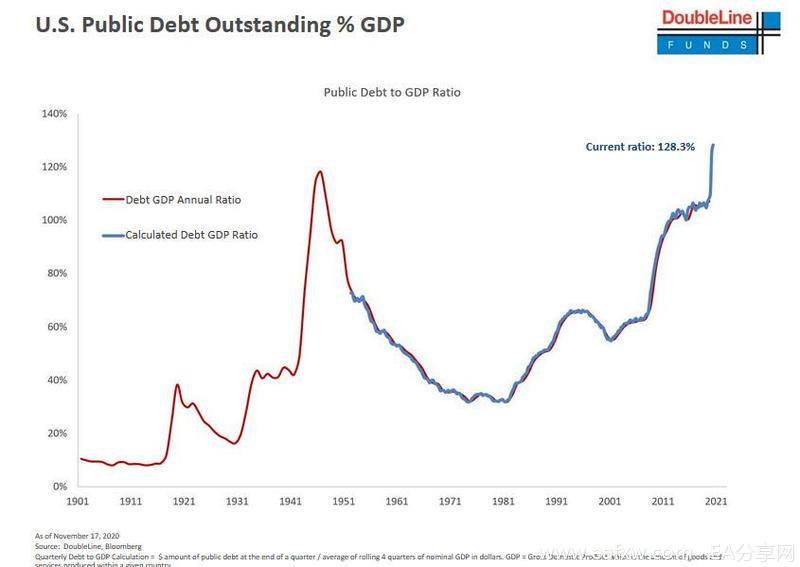

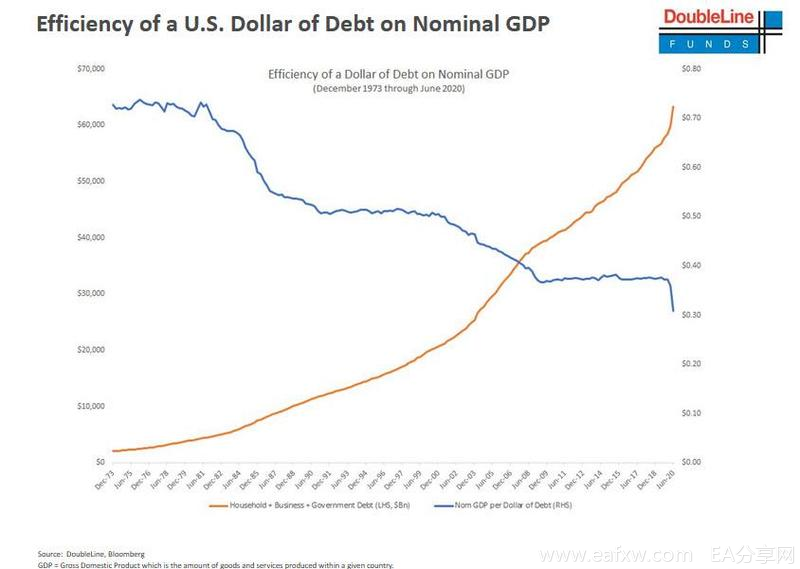

冈拉克此次网络直播标题是“看不到尽头”,他解释,这一标题指的是“美国公共债务看不到尽头”,暗指央行为了支撑股票市场释放无止境的流动性,从而扩大贫富差距。他指出,过去发行1美元债券可以带来大约1美元的GDP,然而目前仅有大约0.30美元。

关于美元,他表示自己是一个长期的美元空头。他预计,随着30年期国债收益率上升,美债收益率曲线将趋陡。

冈拉克认为,美联储的宽松货币政策并没有助长通胀,因为他们并没有真正印钞,而是在放贷。通胀可能在未来几个月内达到低谷,而到2021年,通胀可能升至2.25%至2.4%之间。

这与经济学家的预测相反,彭博社对51位经济学家的调查显示,通货膨胀率可能在2021年第二季度暂时升至2%以上,然后在随后几个季度再次回落。

冈拉克押注通胀升高的理由是,尽管美国经济尚未达到美联储设定的目标,但市场仍期望疫苗的开发和分销将释放消费潜力,刺激消费快速增长。“新债王”还押注加息可能正在酝酿之中。

至于美股市场,冈拉克表示,标准普尔500指数处于非常高的水平,股票价格十分昂贵。他补充称,从市值与美国GDP之比来看,美国股市现在是历史上被高估最严重的。

FAANG等大型科技股已经不再是引领股指走势的“龙头”,相反,小盘股表现惨淡的日子要到头了,小盘股指数罗素2000指数最近的涨势“非常强大”。

冈拉克还就公司债券发出警告,指出BBB级债券和BB级债券之间的利差处于历史低位,可能会有一波BB级债券被降级至垃圾债券。

BBB表示中级,有风险,有足够的还本付息能力,但缺乏可靠的保证,其安全性容易受不确定因素影响,这也是在正常情况下投资者所能接受的最低信用度等级。

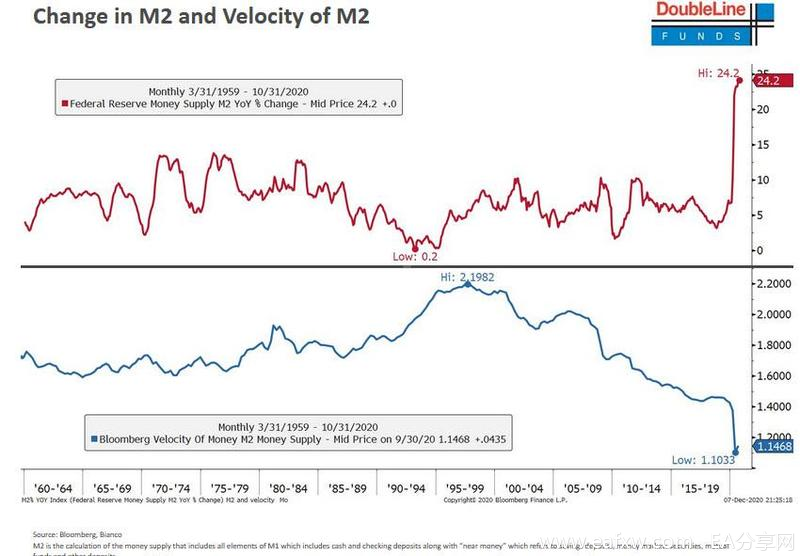

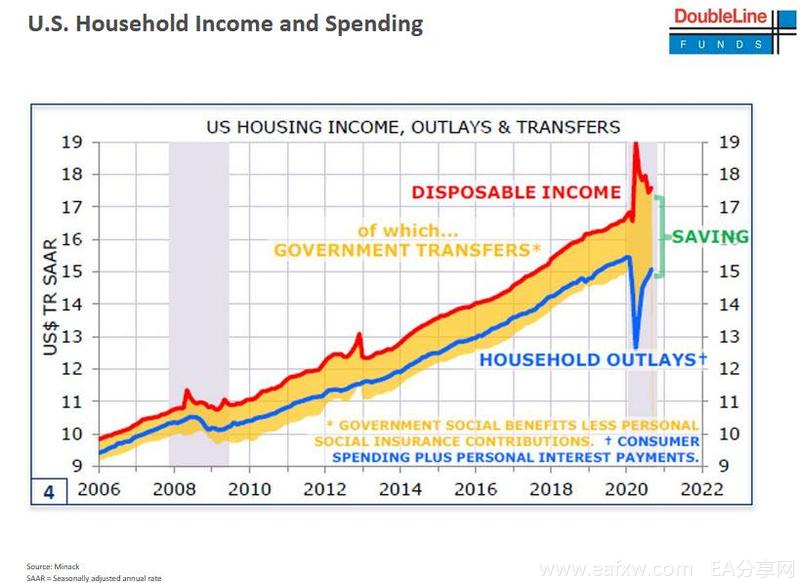

此外,冈拉克还指出,广义货币供应量激增,但是货币流通的速度越来越慢。还有一对出现巨大差距的指标是可支配收入和支出,家庭可支配收入在增加,支出却在放缓,这导致了创纪录的储蓄。其中政府补贴占家庭收入的比重在今年也猛增至近四分之一。

另一方面,美国成屋销售供应量连续两个半个月下降,也是过去20年来的最低点,住房市场是否保持强劲将取决于工资增长是否会高于30年期抵押贷款利率。不过申请房贷延期的数量一直在稳步下降,抵押贷款发放的信用评分中值一直在上升,因此借款人的信用非常高。

他还观察到最近铜价一直在上涨,铜的表现优于黄金,并补充说:

铜金比的回升表明,10年期美债收益率应会再走高2%,当前的基本面与美债价格并不相符。

他对黄金的态度依然保持中立,不过非要买入的话,他会在当前价格买入。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容