最近,美股的乐观情绪正在飙升,标普500指数继续创下新高,但这火爆的行情反而令部分投资开始感到不安。

一些投资者担心,美股现在可能更容易受到一些利空消息的影响,例如疫苗的进展出现问题,或者财政刺激计划又泡汤了。

如今,美国经济的不确定性仍然接近纪录高位,美国股市却处于历史最高水平,标普500指数目前的预期市盈率高于22倍,远高于15.3的历史平均水平。

从历史经验来看,这两者中必有一个需作出调整。由于疫情仍在蔓延,美国经济短期内很难恢复过来,因此,美股出现调整的可能性更高一些。

Seekingalpha分析师Rothko则认为,即便美股出现回调也不必担心,因为真正决定美股“生死”的是美联储。此时看空美股的人可能低估了流动性的力量。

他表示,在过去的周期中,美联储对金融状况的突然收紧变得非常敏感,尤其是在股市开始大幅下跌的时候。

尽管没有确凿的证据表明,美国的政策制定者会在什么时候开始干预市场,但20%可能是一个隐含的门槛,即一旦美股在几周内下跌的幅度超过20%,投资者就可以预期美联储的货币政策立场会发生较大转变。

例如2018年年底的美股抛售。当时,美联储的加息措施、7000亿美元的量化紧缩、再加上国际形势的不确定性上升(贸易局势、脱欧),导致美股在2018年最后一个季度大幅回撤。

当时标普500指数从峰值下跌了20%,这迫使美联储主席鲍威尔在2019年1月份开始改变货币政策立场,从之前的“鹰派”变成“略为鸽派”。

美联储当时的态度转变也起到了效果,美股在2019年第一季度出现了反弹,但当时许多知名投资者仍不看好美股,认为那只是一次“熊市反弹”,之后还会继续回落。现如今回过头去看,他们都错了。表面上看他们是错判了美股的走势,其实是他们低估了美联储政策的力量。

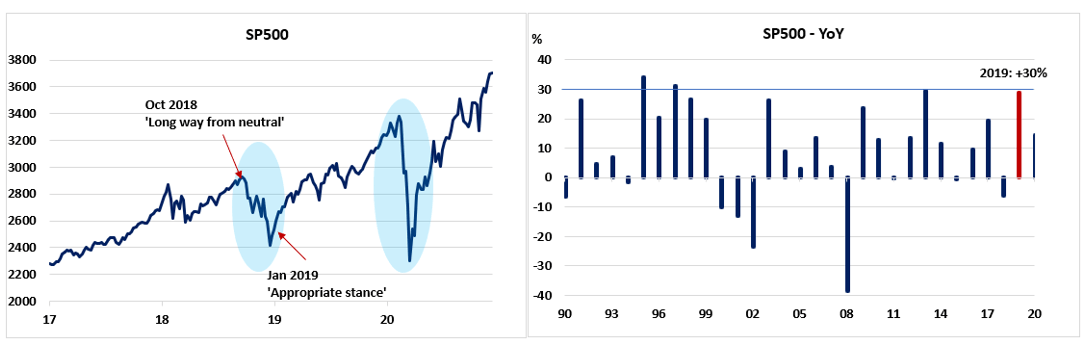

图1

如图1(右)显示,2019年是过去30年来美国股市表现最好的年份之一,标普500指数上涨近30%。即便有10年的样本数据作为参考,投资者还是会忘记之前的教训。

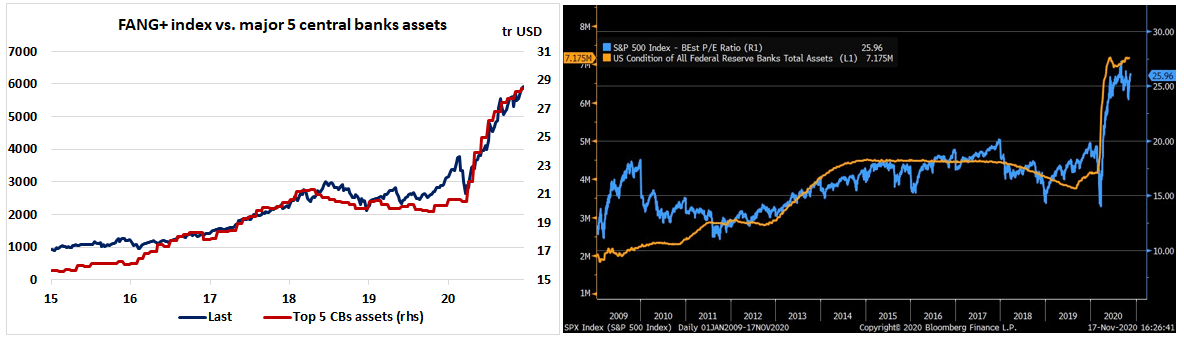

图2

图2(左)显示了全球五大央行总资产与科技股之间的强劲联动。可以看到,这些央行资产的大幅增加“完美”匹配了过去8个月里超大型成长型股票的强劲反弹。

图2(右)还显示了标普500指数市盈率和美联储资产负债表资产之间的关联,特别是自3月份以来。今年市盈率的大幅回升主要归功于美国政策制定者的大规模流动性注入,美联储的资产负债表的增长已超过3万亿美元,达到7.2万亿美元。

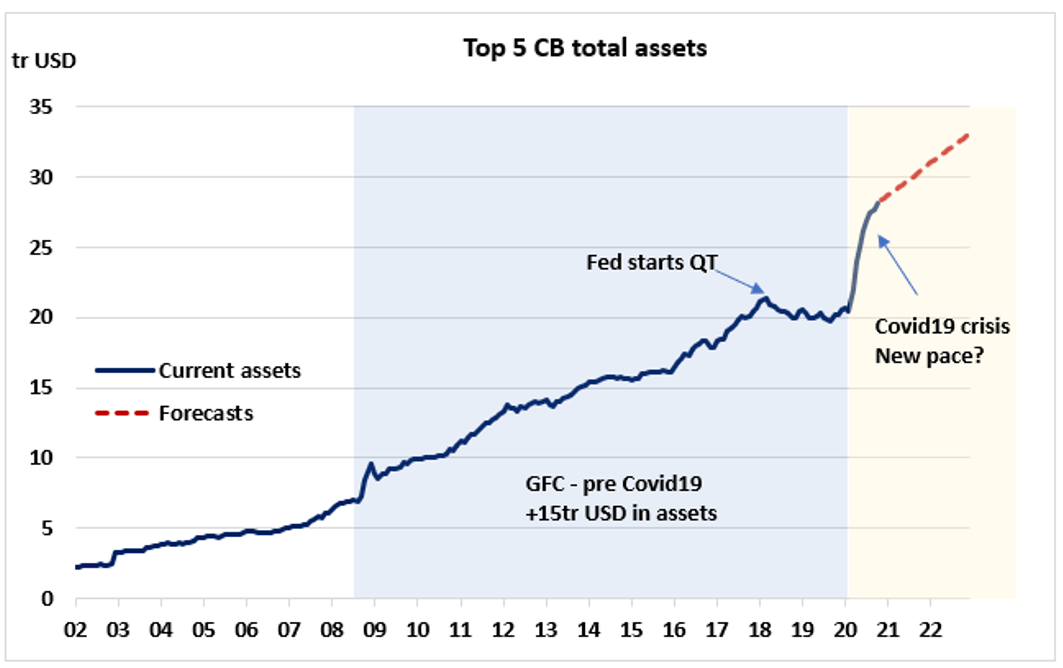

Seekingalpha分析师Rothko认为,上述情况还会持续下去,因为大多数发达经济体一直处于封锁状态,它们将依赖重要政府和央行的援助,以保证有足够的资金来支撑经济。

因此,他认为,主要央行投入的流动性在未来将继续大幅上升。五大央行(美联储、欧洲央行、日本央行、中国央行和英国央行)的资产预计在未来两年将再增加5万亿美元,总计达到33万亿美元。

摩根大通定量策略师Nikolas Panigirtzoglou也指出,重新出现的经济封锁以及由此导致的增长疲软,可能会推动更多的量化宽松政策,创造更多的流动性,从而在中长期内提振风险资产上涨。

在疫苗的推动下,不确定性较美国大选前有所下降。不确定性的下降趋势有望持续至2021年。因此,随着时间的推移,预防性储蓄的需求减少。

Panigirtzoglou认为,这意味着,到明年为止,作为量化宽松和信贷创造功能而注入的流动性,将有更大一部分被配置到股票等收益率更高的非现金资产中。

尽管如此,由于宏观基本面存在的一系列不确定性,比如脱欧,经济封锁,美国政府换届的政治风险,一些投资者仍在担心,基本面的恶化可能导致美股市场崩溃。

Rothko则认为,由于未来几个月将有数万亿美元资金注入市场,投资者不用过于担忧,美股将在未来一年内继续创下新高。但这期间美股可能会出现回调,他表示,任何10%以内的回调,都是一个可以逢低进场的机会。

他认为,目前这个时候并不适合做空美股,但投资者对于上面提到的宏观基本面风险也不可不防,所以最好建立一些对冲头寸。在对冲资产的选择上,他并不建议持有现金,因为现金跑赢大盘的可能性很低。在通胀预期回升的情况下,黄金和房地产都有可能会跑赢大盘。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容