股票市场的设计宗旨是什么?专注阿尔法投资策略的TrimTabs资产管理公司创始人Charles Biderman回答,是持续地拿走投资者的钱,还要让他们带着微笑离开,这样他们就会不断地回来投更多的钱。数据显示,超过80%的短线交易员都是赔钱的,还是一边赔钱一边继续投资,股市还是不断地创出新高。为什么?

Biderman用自创的流动性理论回答,是因为越来越多的钱在追逐越来越少的股票。要知道,股票市场的构成无非是股票加上在经纪人账户、交易所交易基金和其他基金之间流动的资金。

因此,牛市就相当于更多的钱追逐数量相同或更少的股票,熊市就是更多的股票反过来追逐更少的钱。

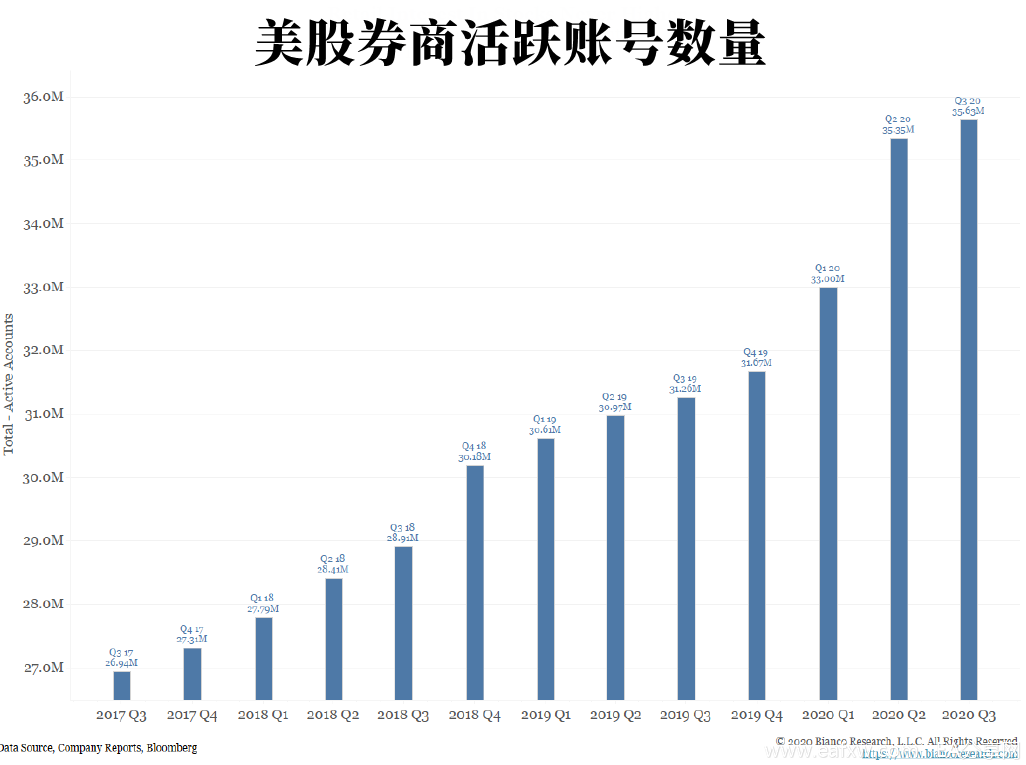

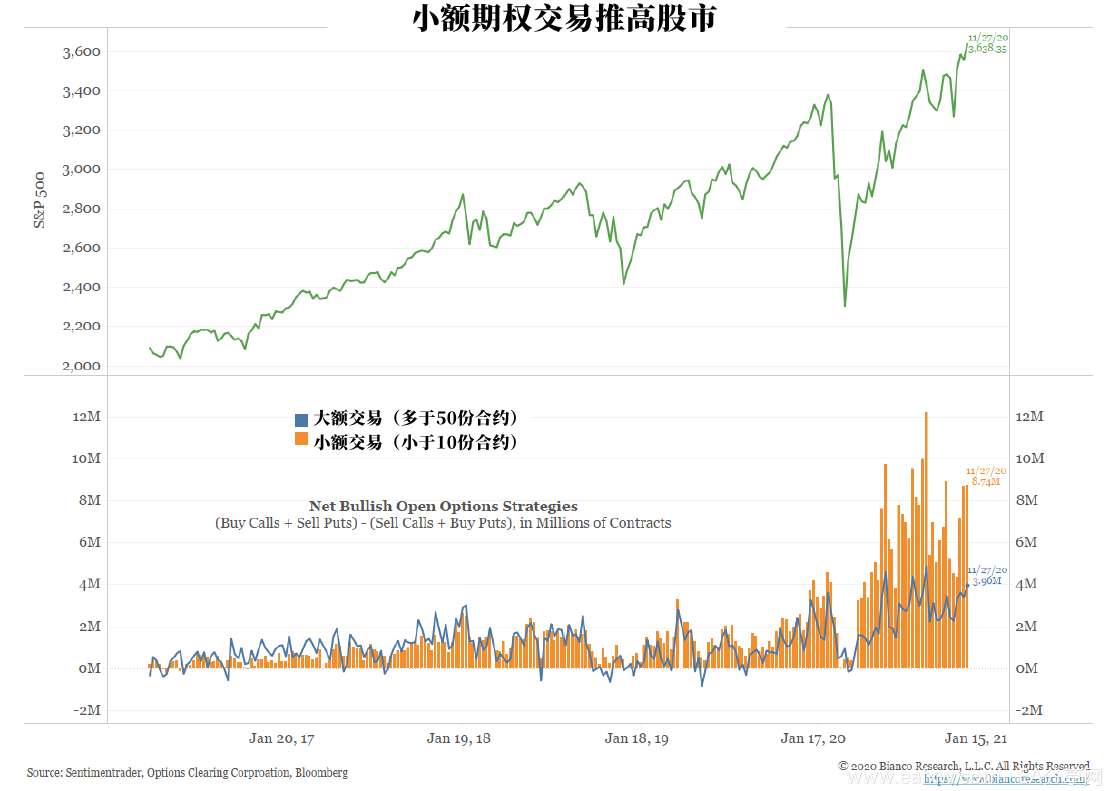

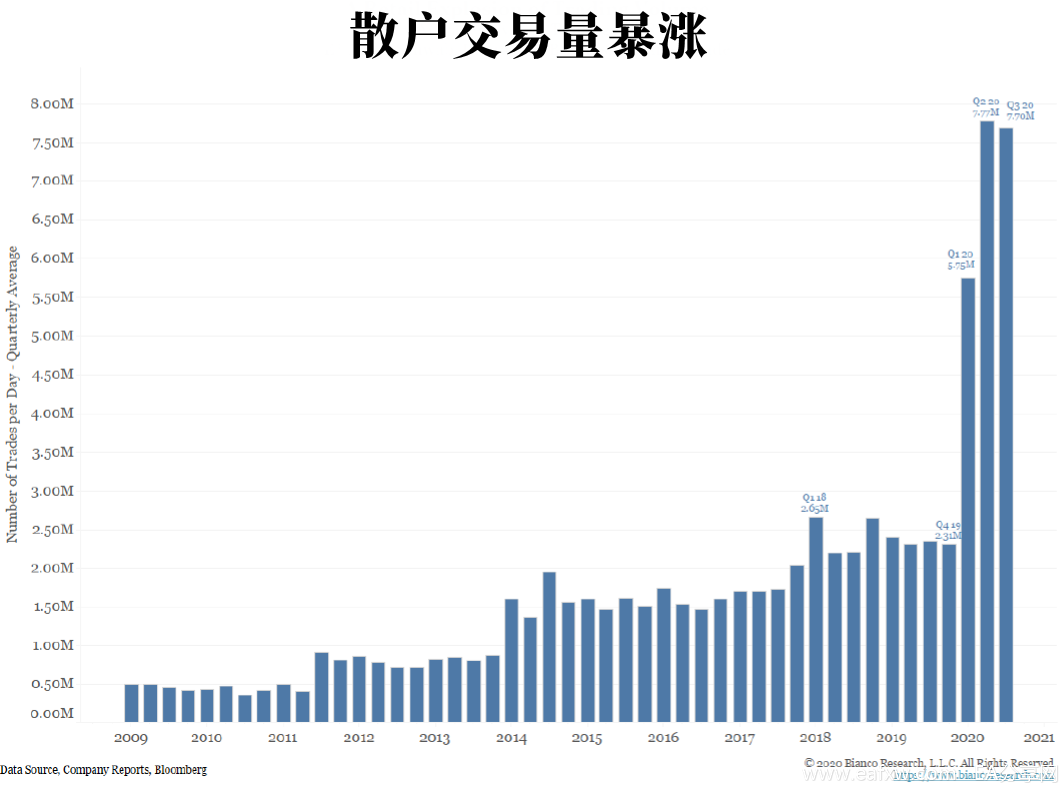

今年以来,各国央行一直在通过向银行体系注入数万亿美元新印的钞票来支撑股市。最终,大量资金推高了股票和债券价格。功劳最大的无疑是个人投资者,像Robinhood这种零佣金股票券商,允许投资者免费购买部分股票和单一期权,散户入市轻而易举。

实际上,散户投资者正在抛售大量指数交易所交易基金(ETF)和共同基金,把钱投入了股票和期权。就像宏观经济研究所Bianco Research所总结的:

散户投资者从ETF和共同基金转向股票期权的脚步没有停歇,上周期权交易量飙升至历史新高。所有迹象都表明,这种狂热正在达到新的峰值。

如果相信市场上不存在下行风险,那么你也会采取相同的操作,将所有资金投入股市;但Biderman指出,恰恰相反,市场正在见顶,所有的主要市场顶部都出现在投资者将所有可用资金投入市场之后。

市场见顶还会出现的情况是,在窗口关闭前,公司拼命向投资者卖出尽可能多的新发行股票。过去几个月迄今,公司出售的股票数量已经超过了从公众手中回购的数量,这是一个重大转变。

2011年至2019年间,美国上市公司回购股票的总额比所有IPO、二级市场和内部人士出售股票的规模多6万亿美元。也许令人惊讶的是,在同一时期,个人投资者没有向股市投入新的资金。从共同基金流出的资金与流入ETF的资金持平。

根据Biderman的流动性定理,6万亿美元来自上市公司的新资金追逐更少的股票,因此在此期间美股的价值上涨了约30万亿美元。

现在的情况可谓完全相反,各家公司排着队向公众发售新股,同时个人投资者愿意跳进盲池。

盲池(Blind Pool)指的是私募股权投资基金募资之时,底层资产尚未确定,基金投资人对基金未来投资的底层资产存在盲区。

据统计,超过100个被称为“特殊目的收购公司”(SPAC)组成的“盲池”今年将从投资者处筹集多达1000亿美元的资金。

特殊目的收购公司是一种投资基金,允许公共股票市场投资者投资私募股权交易,特别是杠杆收购。 SPAC是壳公司或空白支票公司,它们没有业务但是上市的目的是与SPAC IPO的收益合并或收购公司。

总而言之,经过10年资金断链之后,到2020年,个人投资者开始疯狂地购买任何种类的股票或期权,而公司会继续排队出售尽可能多的新股,直到公众最终喊停,这是早晚的事。

另一家投资咨询公司Atlas Research也指出,市场一直忽视了一个见顶的关键指标——“擦鞋童”指标。

这一指标的股市还要从1920年代的大萧条前说起,在1928年末的牛市中,首任SEC主席乔•肯尼迪(Joe Kennedy)收到了一个擦鞋童主动提供的股票建议,这促使他立即抛售了所有股票,他解释道:

“如果连擦鞋童都能给你提供股票建议,你就知道是时候卖出了。”

然后牛市果然结束了。

牛市不会死于估值,而是只有当投机者再也找不到愿意以更高的价格买进的对手方时,牛市才会消亡。如果走在街上,人人都能给你股票建议的话,这表明所有人都扎进投机大海里了。

90年代末的互联网泡沫也是一样,在2000年见顶之前的很多年里,所有人都知道股票都被严重高估。早在1996年,美联储前主席格林斯潘就指出股市存在“非理性繁荣”。但那年鲜有人因为买入最新的网络公司IPO而暴富,也很少听到有人做全职短线交易员。但是到1999年,泡沫就这么突然破裂了。

当时摩根士丹利的分析师Barton Biggs也发现了类似的“擦鞋童指标”——他的水管工忙着交易,连修理漏水管道的时间都没有。

现在,大量的散户就好像是当年的擦鞋童,警告灯再次亮起。Biderman认为,最终将摧毁这个市场的“黑天鹅”正准备起飞,这只“黑天鹅”也许是通货膨胀,也许是美元崩溃,也许是与疫情相关的经济灾难……

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容