周三,10年期美国国债收益率突破1.3%,虽然目前有所回落,但上升势头仍未停止,传统长期投资者的买盘已经不再那么强劲。

那么,如果收益率持续上升,会发生什么?什么临界值会引发股票抛售?

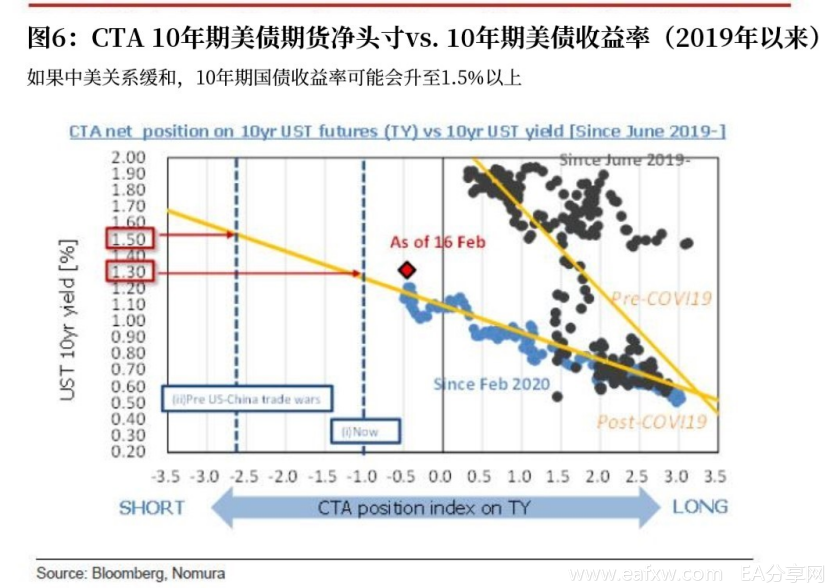

野村证券的Masanari Takada认为,如果抛售越演越烈,CTA在美国国债期货市场转向空头,那么10年期美债收益率将被推高至1.5%以上,美国股市(标普500指数)将出现8%或更多的下调。

Masanari Takada近日发文,就CTA进一步做空美债期货的可能性、将10年期收益率推高至1.5%以上的条件以及美国股市何时止跌等问题发表了看法:

首先,如果10年期美债收益率在1.3%-1.4%之间,全球宏观对冲基金和CTA可能会放缓国债抛售速度。

然而,如果市场普遍认为全球经济前景将更加积极,10年期美国国债收益率可能继续攀升,超过1.5%。

最后,如果10年期国债收益率保持在1.3%至1.4%之间,预计美国股市只会出现温和的下行调整,但如果收益率触及1.5%,美国股市可能会出现更大幅的回调。

那么,现在的关键问题是:10年期美债收益率是会稳定在1.3%-1.4%区间,还是会继续攀升至1.5%-1.6%区间?

根据主要投机者所采取的方法和对跨资产市场历史模式的分析,Takada设想的主要情景是,10年期收益率在1.3%-1.4%之间时出现“抛售疲劳”,风险资产市场只会受到轻微影响。不过,他警告称,也有另一种可能,那就是CTA的美国国债空头交易将势不可挡,把10年期收益率推高至1.5%以上,导致美国股市(标普500指数)下调8%或更多。

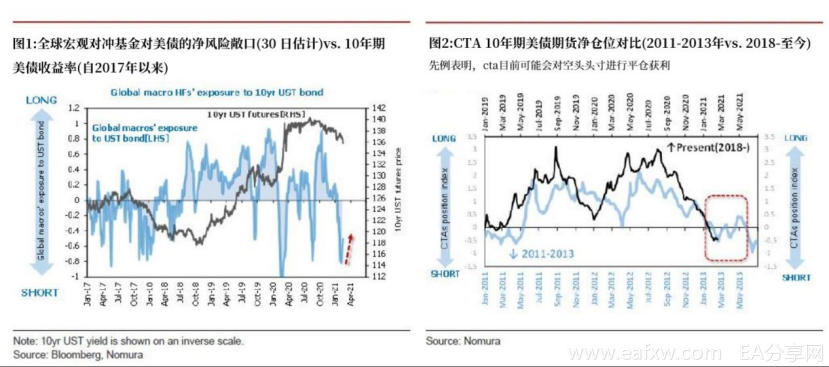

在野村证券策略师设想的主要情景中,目前10年期美债收益率的上涨(即出售美国国债)可能是由迟迟未能开始再膨胀交易的后来者(包括一些长期投资者和风险平价基金)主导的。不过,他指出,当初推动收益率上升的投机者现在似乎倾向于做空美债,其中最主要的是全球宏观对冲基金。

Takada称,那些引领通货再膨胀交易的宏观基金,现在正转向弥补其美债空头,似乎对将10年期收益率追高至1.3%以上无动于衷。

紧跟潮流的CTA也一样。有先例表明,CTA等机构可能会随时对美债空头头寸平仓获利。如图2所示,CTA目前的美债期货空头头寸一直遵循着与2011-2013年类似的涨跌规律。

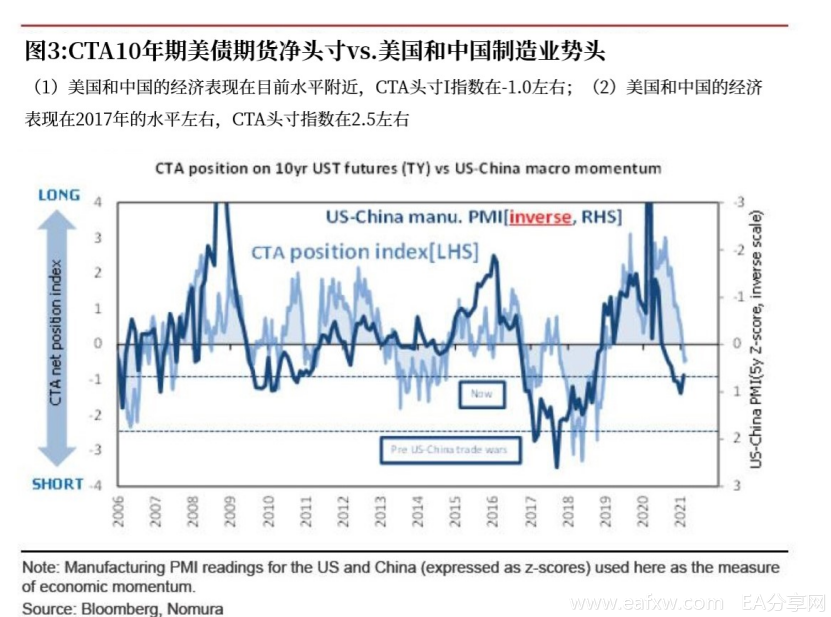

此外,就绝对水平而言,CTA在美债期货的净空头头寸目前并不低。考虑到目前的全球经济势头(以美国和中国的制造业PMI指数衡量),一旦10年期美国国债收益率确定在1.3%-1.4%的区间内,CTA可能已经建立了足够的净空头头寸(见图3)。

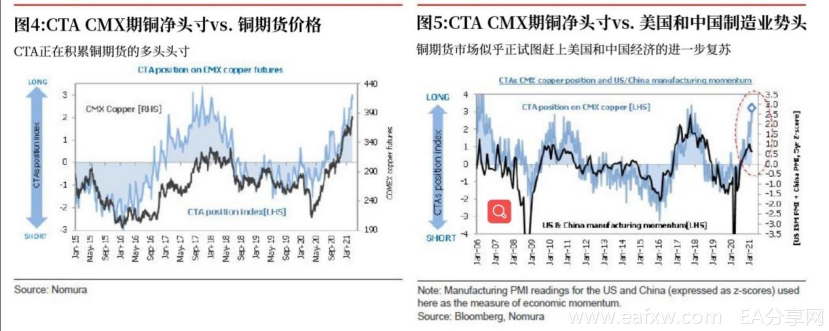

不过,野村证券还特别关注一种潜在的风险情景,即CTA出售美国存托凭证的数量意外增加,难以停止。因为在美国存托凭证市场之外,一些投机性投资者已经在进行更多的交易,以期早日从预期中的全球经济进一步复苏中获利。CMX铜期货市场就是一个很好的例子,CTA在铜期货中的净多头头寸巨大,市场预期全球经济将回到国际贸易摩擦之前的水平。

如果这种在大宗商品领域的情况在美债市场出现,CTA很可能会重新评估美债期货中的净空头头寸,以平衡帐目。因此,Takada告诫投资者应该意识到这方面的风险,因为如果市场普遍认为全球经济正在回到之前状态,10年期美国国债收益率可能会超过1.5%。

这对股市有什么影响?

根据Takada 的说法,如果收益率较目前水平上升超过20个基点,可能会使股市出现大幅下调。

他进一步指出,如果10年期美债收益率停止上升,但仍在1.3%-1.4%的区间内,美国股市可能只会出现温和的下行调整。目前的收益率上升,似乎主要是主要投资者(包括投机者)投资组合轮换的结果。因此,Takada表示:

“现在还不是担心债券收益率上升和股价下跌之间因果关系的时候。”

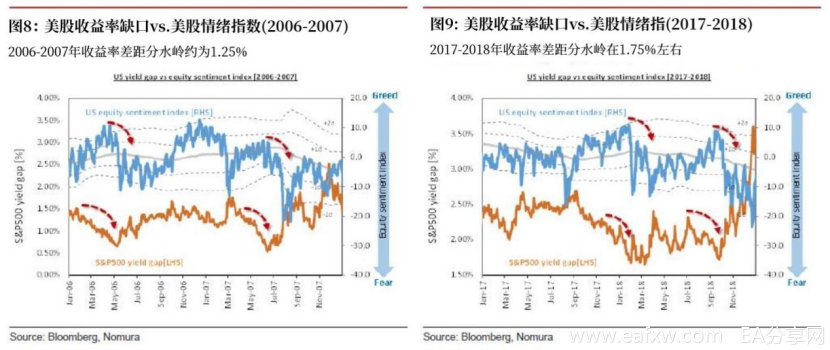

也就是说,10年期美债收益率攀升至1.5%以上意味着收益率将比当前水平上升20个基点或更多,这将缩小与美国股票收益率之间的差距,从而使美国股票相对高估。野村证券估计,自2009年以来,收益率差的分水岭一直在1.50%-1.75%之间(收益率差距目前为1.78%,根据股票收益率3.10%和10年期美债收益率1.31%计算得出)。

从历史上看,当收益率差跌破当时的分水岭时,股市往往会在3个月内从高点回落,向下修正。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容