还有一周,伯克希尔•哈撒韦公司(Berkshire Hathaway)就将发布其2020年度报告,按照往年惯例,“股神”巴菲特(Warren Buffett)写给公司股东的信将一同公布。对于这封全球投资者必将仔细研读的信件,外界期待已久。

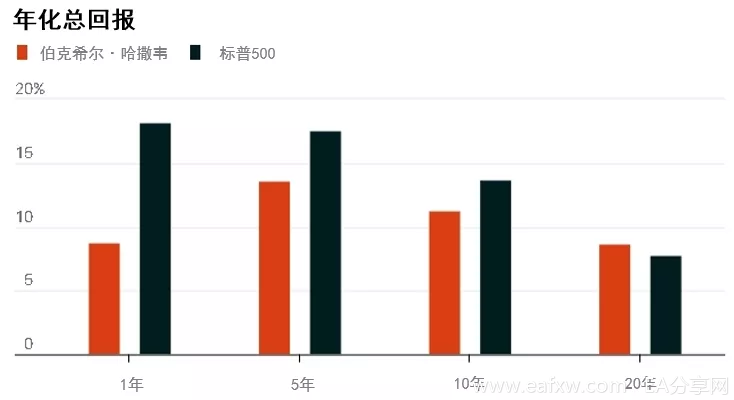

伯克希尔•哈撒韦股价在过去一年、五年和十年的表现不及美股大盘,巴菲特对新投资的谨慎态度,以及过去十年该公司良莠不齐的收购记录,都是外界所关心的话题。

据Barron's报道,分析人士认为,计划于2月27日发布的致股东信和年度报告将帮助书写伯克希尔•哈撒韦的下一篇章,该公司需要的只是一则开始派息的公告。2%的股息将会是一个不错的开始,大约相当于2021年预期收益的40%。此举可能使潜在投资者的基础扩大到那些想要或需要股息的人,从而提振股价。

伯克希尔•哈撒韦已加大了股票回购力度,在2020年前三个季度回购了157亿美元股票,约占已发行股票的3%。但鉴于该公司坐拥1,460亿美元现金,加上今年250亿美元的预期收益,因此它有能力支付股息和回购股票。

Columbia Flexible Capital Income基金共同经理人David King表示:“伯克希尔应该派发股息;这将增加其股票对希望获得当期收益的投资者的吸引力。”King说,考虑到伯克希尔的规模和财务实力,该公司不派息的情况应该改变。

伯克希尔•哈撒韦已有超过50年未派息,因为在巴菲特看来,1美元在他手中比在股东手中要好。在2012年的致股东信中,巴菲特谈到了分红问题。他认为,对于那些想要获取收益的投资者来说,更好、更节税的办法是每年卖出一小部分伯克希尔的股票。

巴菲特在信中写道:

“首先,分红政策对所有股东实施特定的分红比例。比如,分红比例是40%,那些希望分红比例是30%或50%的股东就会受挫。我们60万股东的分红偏好各不相同。然而,可以肯定地说,他们中的许多人——甚至也许是绝大部分——偏好储蓄模式,从逻辑上讲,应该倾向于不分红。”

2014年,伯克希尔•哈撒韦的股东以压倒性多数否决了一项关于派息的代理提案。Edward Jones分析师James Shanahan指出,自那时以来,伯克希尔•哈撒韦的现金增加了一倍以上。支持派息的Shanahan认为,若只考虑现金余额的大幅增加,派息会是个好主意。他补充称,伯克希尔进行大规模股票回购要比其他大公司更难,因为该公司的股票流动性较低。

自2018年底以来,伯克希尔•哈撒韦A类股的表现已落后于标普500指数40个百分点,周五(2月19日)其股价收于364,400美元,约为2020年底预估账面价值(287,000美元)的1.27倍。此外,该公司2021年的预期市盈率约为23倍。

过去五年,伯克希尔•哈撒韦的市帐率接近1.4倍。得益于伯灵顿北方圣达菲铁路等受惠经济好转的业务,伯克希尔2021年的每股收益有望实现增长。分析师预计该公司2020年和2021年每股收益分别为13947美元和16085美元。

根据本周发布的13F季报,伯克希尔•哈撒韦去年四季度大举买入了威瑞森和雪佛龙股票,与此同时,苹果依然是其第一重仓股。尽管如此,伯克希尔仍可能在2020年净卖出约90亿美元的股票。另外,该公司也未趁市场动荡进行任何大型收购。

还有一个投资者关心的问题是巴菲特的接班人选。去年8月巴菲特已年满90岁。外界猜测,巴菲特可能会将其CEO的职位交给伯克希尔•哈撒韦的副董事长格雷格•阿贝尔(Greg Abel),同时继续担任公司董事长,监督伯克希尔的投资组合,包括2700亿美元的股票。

阿贝尔负责伯克希尔的非保险业务,在巴菲特眼中,他是一个超级明星。阿贝尔将当年的MidAmerican Energy逐渐打造成全美最大的能源供应商之一,同时也为伯克希尔贡献了大约10%的盈利。对阿贝尔的赞扬是巴菲特每年股东信几乎必备的内容。

本文来自Wind资讯

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容