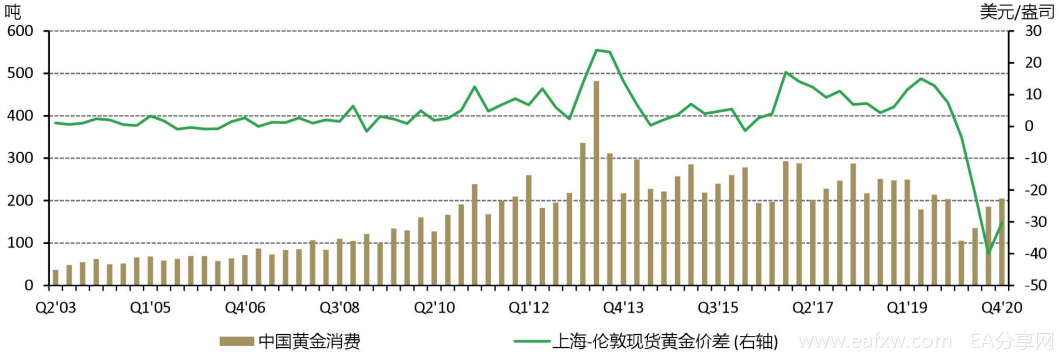

随着新冠疫情导致的全球经济不确定性加剧,2020年中国黄金需求相比2019年下降27%,这导致的后果之一便是国内现货黄金价格相对伦敦金的折价扩至创纪录水平。

2020年中国黄金需求显著承压令上海-伦敦金价差创下历史新低

来源:ETF提供方、金属聚焦、上海黄金交易所、ICE基准管理局、世界黄金协会

中国的黄金价格通常相对于国际金价有一定溢价。作为黄金净进口国,在十几年间,中国的现货黄金价格一直比伦敦金(LBMA)平均高出6美元/盎司。今天,我们将为大家详细讲解境内外黄金价差究竟因何产生。

国内现货黄金的溢价如何形成

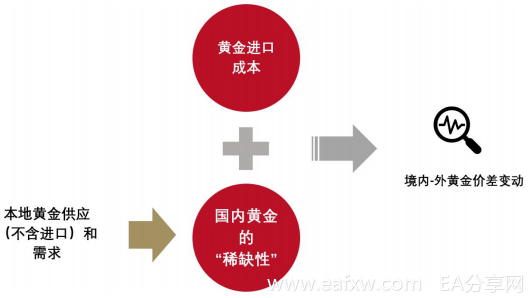

我们的研究表明,驱动境内外现货黄金价差的主要因素包括:

黄金的进口成本

中国进出口黄金的管控

中国自身的黄金供需状况

自2002年中国黄金市场开放以来,投资者们对黄金的需求迅速猛增,国内黄金供不应求的局面逐渐显现,在2015-2019过去的五年里,平均每年中国黄金总供应量有62%来自进口黄金。

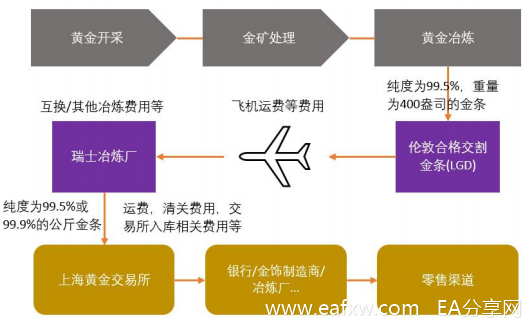

黄金从进口到运输的过程中,会产生一定的成本费用,包括空运、保险、转换或制造成本(将99.5%纯度的400盎司金条转换为99.5%和99.99%的公斤金条)、海关清关和上海黄金交易所的出入库成本。因此,理论上中国本地金价会稍高到足以支付进口商的以上成本费用。

黄金从西方市场运输到中国的典型示例

来源:世界黄金协会

与此同时,为维护市场稳定,我国的黄金进口有一定的管控,而这令国内黄金的“稀缺性”相对于其他市场更高,加上进口成本影响,黄金溢价相应产生。

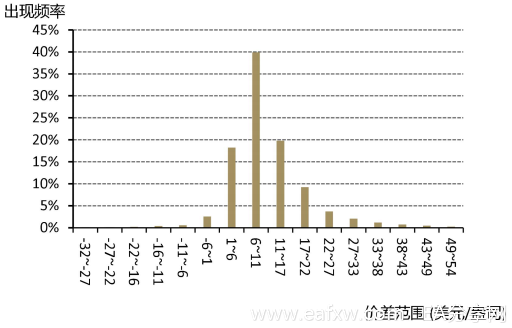

通常情况下,中国的现货黄金价格基准(以上海黄金交易所的实物黄金合约Au9999为代表)是高于伦敦金(LBMA)价格的。自2002年10月上海黄金交易所成立至2019年12月,中国的现货黄金价格基准和伦敦金价格基准之间的价差(以下简称中国黄金内外价差/溢价/折价)在81%的时间里均保持正值。

2020年之前黄金内外价差鲜有负值

图为2002年10月30日至2019年12月31日期间

上海/伦敦金日均价差范围(按从最小到最大排列)出现的频率

来源:上海黄金交易所、ICE基准管理局、世界黄金协会

中国自身的黄金供需状况

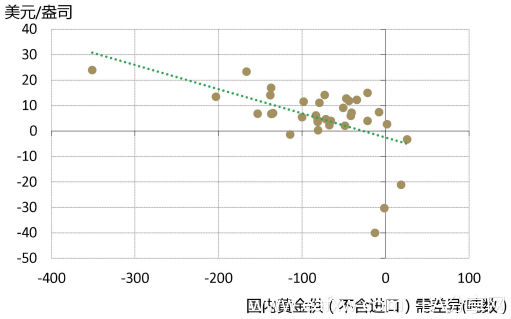

中国自身的黄金供需状况也是影响境内外黄金价差的重要因素。一般来说,中国黄金内外价差与国内黄金供需状况之间存在正向关系。道理很简单:在其他条件不变的情况下,当国内黄金供不应求时,黄金稀缺性增加,导致国内黄金价格相对于国际金价的价差扩大,反之亦然。

在驱动境内外黄金价差方面本地黄金需求与进口黄金的显性成本同等重要

来源:世界黄金协会

由于中国国内黄金供应通常保持相对稳定,其黄金需求便成为了影响黄金内外价差的重要因素。例如,由于2013年第二季度的国内金价创下历史最大季度跌幅,在抱有抄底心态的“中国大妈”推动下,该季度金条、金币和金饰需求激增至历史最高水平,导致国内的黄金供应(不含进口)出现数十年来最大的季度缺口。因此,2013年第二季度中国相对国际金价的平均溢价达到了24美元/盎司,为最高季度溢价。而在类似的中国黄金需求和境内外黄金价差的季节性规律中,也可找到进一步例证。

中国的黄金供应过剩/不足意味着国内金价相对于国际金价溢价的减少/增加

来源:ETF提供方、金属聚焦、上海黄金交易所

ICE基准管理局、世界黄金协会

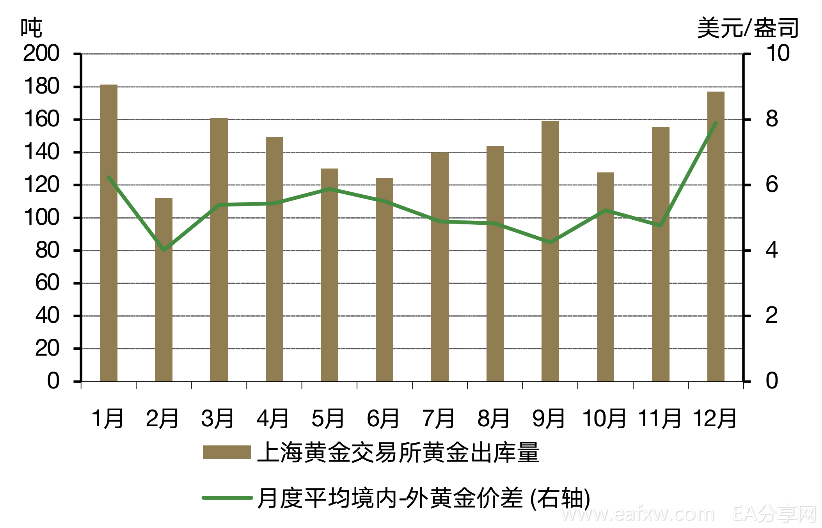

由于中国具有浓厚的黄金消费文化,涉及传统节日尤其是春节前夕,黄金需求表现旺盛,中国与国际的黄金价差也因此增大。历史数据显示,2010至2019年期间,12月和1月的本地月均黄金内外价差高于其他月份。

实物黄金需求在12月与1月达到峰值

数据源自2010至2019年间的上海黄金交易所月均黄金出库量以及上海/伦敦金月均价差

来源:上海黄金交易所、ICE基准管理局、世界黄金协会

综合来看,随着疫情逐步缓解,复工复产推动经济回稳,黄金消费有望迎来复苏性增长。但黄金投资需求降低的可能性仍带来挑战。毫无疑问的是,中国的黄金消费将继续在2021全年的上海/伦敦金价差走势中发挥举足轻重的作用。

本文来自世界黄金协会

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容