周二,美股尾盘加速下跌,三大股指集体收跌,其中纳指跌幅最大。

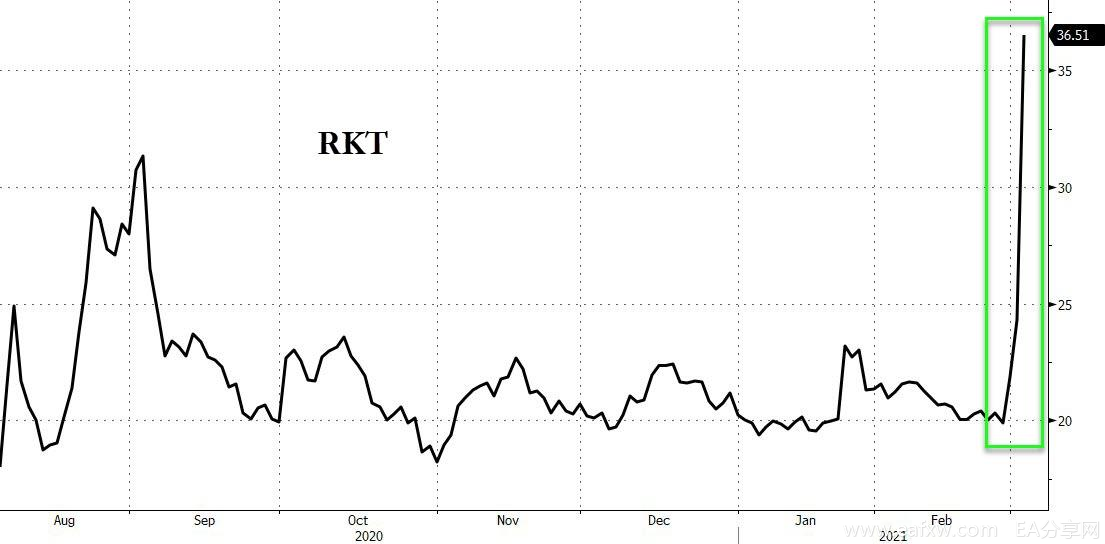

究其原因,有分析将隔夜美股下跌归因于另一场散户逼空——火箭公司(Rocket Companies)的股价大涨70%,交易量达到130亿美元。

这家在线抵押贷款提供商的股票已经连续第三天大涨,累计涨幅超110%,疑似成为散户的最新逼空对象。

Reddit的WallStreetBets论坛用户似乎对该公司的看涨兴趣浓厚,周二对它的评论量飙升了近19%。

FactSet的数据显示,该公司的空头仓位达到12.1亿美元,大约4970万股被做空,占到其流通股总数的45.83%。在对冲基金做空的美国公司名单中,该公司也是名列前茅。

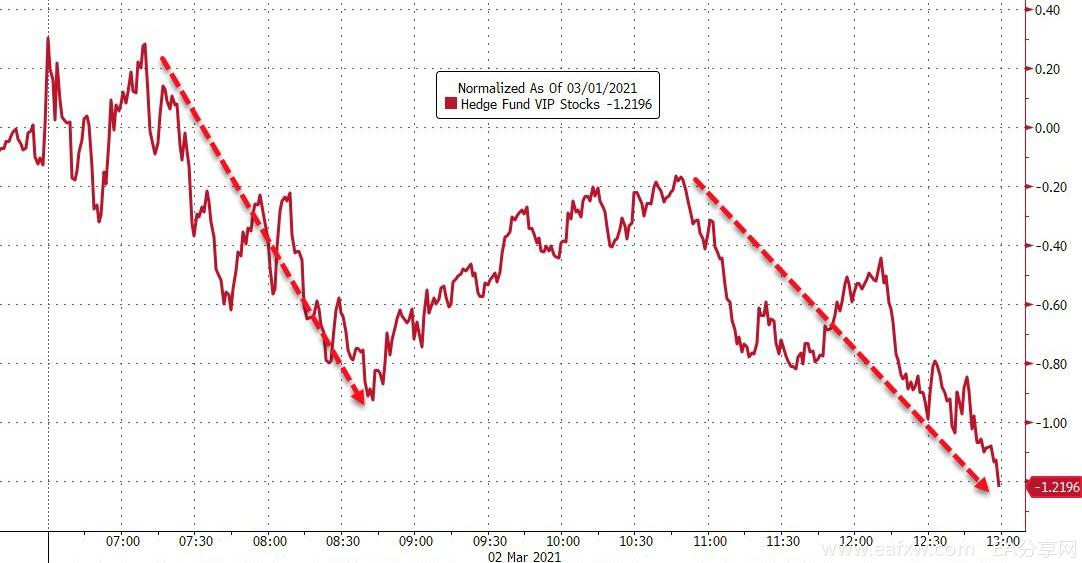

在Rocket上涨的同时,不少对冲基金抛售其它股票,来平仓自己对Rocket的空头仓位,这可能引发了美股尾盘的下跌。

S3 Partners的预测分析总经理Ihor dusanwsky表示:

“这是另一个‘GameStop式’的短期市场活动。”

除此之外,也有人认为美股下跌还有更深层次的原因。

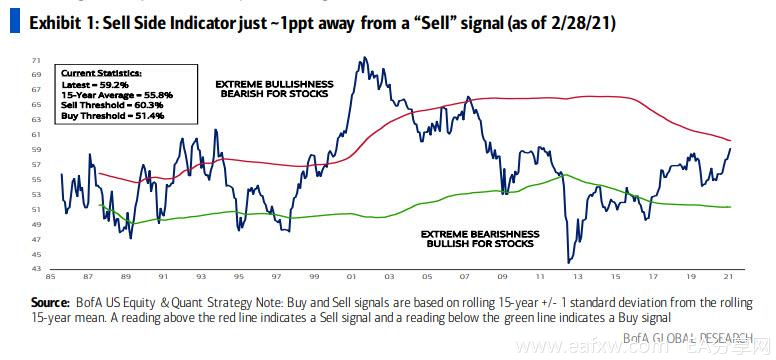

美国银行的策略师在最新报告中指出,美股的过度乐观情绪已接近过往股市将遭遇抛售时的水平,形成了可靠的反向操作抛售信号。

美国银行的Savita Subramanian周二写道,华尔街的策略师们二月份仍在增加推荐股票的配置,因而导致其衡量卖方策略师们的平均推荐股票配置信号(Sell Side Indicator ,简称SSI)从58.4%升高至59.2%,而且这已经是连续第二个月出现近1%的升幅,导致指标升高至近十年的高位,距离触发美国银行的“卖出”信号只有1.1%。

为什么这个现象很重要?因为上一次这个指标如此接近“卖出”信号是在2007年6月,随后12个月的股市回报达到-13%。Subramanian也因此将这个指标视为可靠的反向指标。

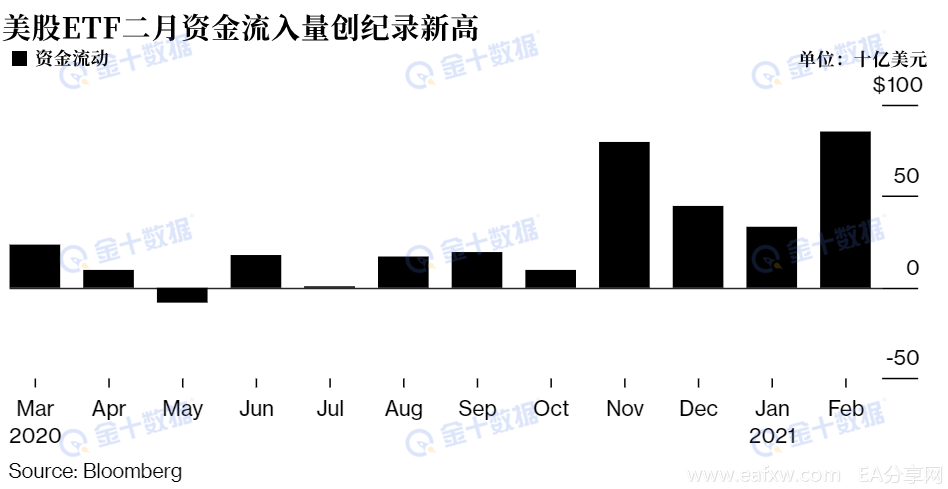

然而,目前美股的投资者似乎依然无所畏惧。

数据显示,2月追踪美股的ETF流入资金接近860亿美元,超过了去年11月新冠疫苗取得重大突破后的流入量,创下了有史以来的最大单月资金流入量,大约95%的美国股票ETF基金都获得资金净流入。

其中,先锋集团(Vanguard)的标普500 ETF(VOO)在2月份一路领先,吸引了超过110亿美元的资金,这是有记录以来的最高水平。

其中,先锋集团(Vanguard)的标普500 ETF(VOO)在2月份一路领先,吸引了超过110亿美元的资金,这是有记录以来的最高水平。

贝莱德公司的iShares核心标普500 ETF(IVV)在2月也创造了纪录,吸收了84亿美元,而景顺QQQ信托系列1(QQQ)以35亿美元位居第三。

相比之下,2月流入固定收益基金的资金仅为104亿美元,是去年3月份以来的最低水平。

分析认为,这意味着投资者坚定地认为,美联储和美国财政部将继续实施和推出应对新冠疫情的刺激方案,同时认为疫苗的广泛接种将带动美国经济复苏。因此,他们无惧近期美国国债收益率飙升,也无视分析师们对股票、特别是科技股高估值的担忧。

亚特兰大GLOBALT Investments的投资经理Keith Buchanan表示:

“投资者表现出对股市的乐观态度。在过去的11个月中,‘动物精神’一直在发挥作用。市场上仍然有大量的流动性,目前这些流动性似乎已经找到了去处。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容