本文来自Rick笔记

一、市场对通胀的关注度明显升温

最新的美国银行投资经理调查显示,关于目前最大的尾部风险,37%的受访者表示是通胀,占比最高,35%的受访者表示是美联储“taper tantrums”,只有不到15%的受访者认为是疫苗。这是自2020年2月以来,首次有疫情以外的主题成为投资经理最关注的风险。

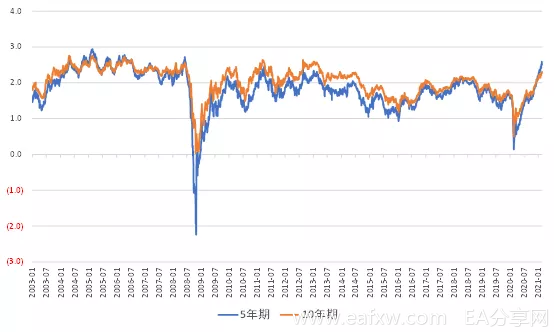

金融市场走势也表现出对通胀的担忧,美债收益率曲线整体呈现陡峭化。近期,中长端美债收益率出现快速上行,10年、30年美国国债收益率分别由2020年7月的0.62%、1.31%上行至当前的1.57%、2.32%,上行幅度分别为95bp、101bp。

美债收益率的上行,既有实际收益率上行的因素,也有通胀预期升温的因素。5年期TIPS所隐含的通胀预期,已经突破了2.5%。

图:5年期和10年期TIPS隐含的通胀预期

但是另一方面,随着拜登政府刚刚通过的1.9万亿救助法案开始支出,3月17日披露的数据显示,美国财政部在美联储的账户TGA(财政部一般账户)持有现金余额从1.361万亿美元降至1.09万亿美元,至去年4月来最低。

财政集中支出和财政存款的下降,为金融市场带来了充裕的流动性,3月18、19日,美国3个月国债收益率甚至出现了负值。美债收益率曲线整体呈现陡峭化。

刚刚结束的美联储3月份议息会议上,美联储将隔夜逆回购操作(ON RRP)每日单一对手方的限额从300亿美元提高至800亿美元,也是为了防止财政TGA中大量流动性释放导致短端利率的过度走低。

二、美联储描述通胀用的是“暂时”

美联储3月份议息会议刚刚结束,美联储主席鲍威尔在会后的新闻发布会上,谈到由于去年基数原因,未来几个月的通胀同比增速预计比较高。除了基数因素,鲍威尔还提到其他原因,包括支出的快速反弹、供给瓶颈等等。

但是其对通胀的措辞是“暂时”,原文是“However, these one-time increases in prices are likely to have only transient effects on inflation.”美联储3月份发布的经济指标预测显示,对今年通胀的预测值为2.4%,然后明年回落到2.0%。

但是美联储与市场对未来货币政策走向的分歧加大。美联储发布的点阵图显示,2023年底之前,美联储都将维持零利率。

当有记者问到,为什么美联储对2023年的通胀预测超过了2%,但是却不加息的时候,鲍威尔表示,两三年后的经济状况是非常不确定的,并不想过多关注未来那么长时间内潜在加息的确切时间。

但是从远期利率曲线上看,近期整体上行,反映出市场预期美联储最早于2022年底开启首次加息。市场对美联储首次加息的预期时点明显提前。

三、近期通胀升温的驱动力

1、财政刺激规模超过产出缺口。Blanchard 2021估算了产出缺口,大概方法是:根据美国国会预算办公室(CBO)估算,过去几年的潜在实际增长率约为1.7%。

2020年第四季度的实际GDP增速为-2.5%,因此基于CBO估算,2020年第四季度的产出缺口为1.7%+2.5%= 4.2%,折算成名义值约为9000亿美元。

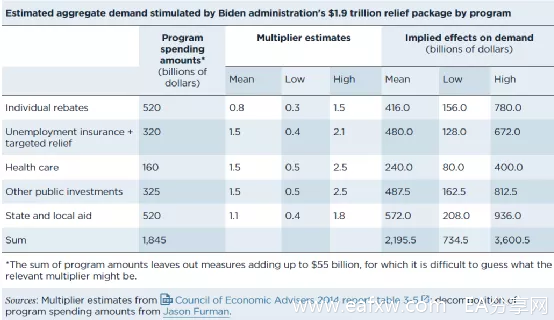

而1.9万亿美元的救济计划近期通过之后,加上2020年12月通过的9000亿美元刺激计划,刺激总额为2.8万亿美元,但是实际效果取决于乘数。

Blanchard 2021借鉴Council of Economic Advisers在2014年年报中的数据,测算平均总乘数为1.2。但是不确定性的程度非常大:在较低的乘数估计下,总乘数为0.4;在较高的乘数估计下,则接近2.0。但是即便是最低的乘数估计,也超出了产出缺口。

2、前期积累储蓄的集中支出。2020年疫情爆发之后,美国家庭储蓄率出现了明显抬升,背后原因可能是:

由于社交隔离等措施带来的外出就餐、旅游等服务类消费减少;政府几轮刺激法案的转移性收入,并没有被完全消费;由于对未来的经济和就业存在很大的不确定性,家庭有可能决定比往常多储蓄(预防性储蓄)。

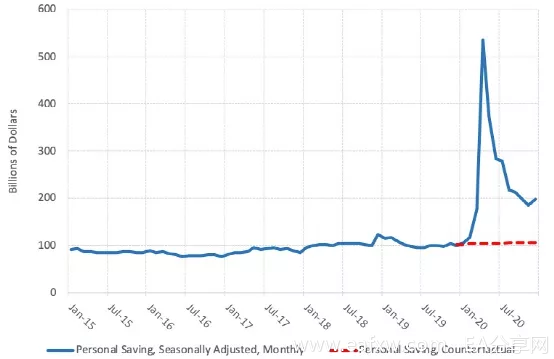

Florin Bilbiie et.al 2021估算了超额储蓄的规模,其假设如果没有疫情冲击的话,储蓄率稳定在疫情前水平(7.3%),而可支配个人收入以过去二十年的均速增长(3.5%),这种反事实的储蓄规模体现为下图中的红线。

而蓝线则是实际储蓄规模。两条线之间的区域代表“超额储蓄”,估算达到1.6万亿美元。这些超额储蓄,可能有至少1/3未来将支出。

3、疫情冲击恶化了供需缺口。纽约联邦储备银行2月份的补充调查报告(Supplemental Survey Report)显示,截至2021年初,大约75%的制造业和50%的服务业公司正在经历不同程度的供给延迟或中断。服务业主要集中在批发零售业。

调查背后原因,最主要原因是国内供应商倒闭或者供应受限,对于制造业来说,海外供应商的停工和港口延误也是重要原因。

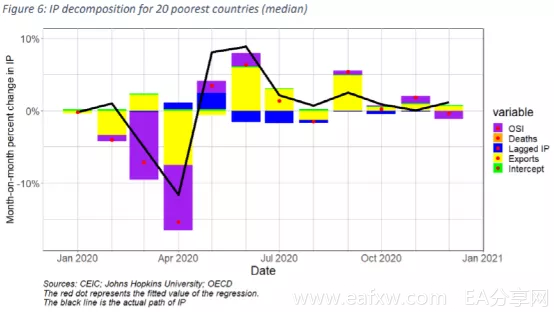

Steven B. Kamin and John Kearns 2021研究了疫情对2020年全球工业生产的影响,结果显示,政府为限制病毒传播而采取的封锁措施的严格程度的变化,对工业生产有非常重要的影响,全球商品贸易是疫情的经济冲击在国家间相互影响的重要渠道。

但是疫情的经济冲击在高收入国家和低收入国家之间有很大的不同:死亡率、封锁限制和贸易都是影响富裕国家生产的重要因素。在较贫穷的国家,死亡率对生产几乎没有影响,而封锁限制和全球贸易发挥了重要作用。

在疫苗方面,随着发达国家的顺利接种,发达国家的需求恢复很快,但是发展中国家的疫苗供给受限,未来较长时间仍然需要维持某种程度的封锁限制。从低收入国家工业生产的影响因素分解来看,封锁措施仍然是副作用,这恶化了全球产业链的供需缺口。

四、通胀难以长期持续的可能原因

在过去的时候,研判通胀的模型比较直观,主要是两个工具:菲利普斯曲线(含NAIRU)和理性预期理论。

背后逻辑是当失业率低于一定水平时,工资和物价通胀开始上行,并形成螺旋型循环。但是全球金融危机之后,主要发达经济体陷入了长期的低通胀状态。而近期通胀升温的驱动力,也难以改变长期低通胀的状态。

1、财政刺激效应偏短期,而且边际消费倾向受限。为了应对疫情冲击,而推出的财政刺激,以一次性的转移支付为主,而且随着美国财政赤字的大幅扩张和政府杠杆率的快速提升,而难以持续。

另一方面,根据李嘉图等价理论,政府通过债务融资所进行的转移支付,边际消费倾向为零,因为家庭需要为未来增加的税负进行储蓄。

当然,实际的边际消费倾向不会这么低,根据现有估计,消费比例平均在25%到40%之间(Armantier2020,Baker2020,Coibion2020),其余的用于偿还债务(约1/3)或以其他方式储蓄。

2、经济的结构性问题进一步恶化。疫情冲击下,长期存在的结构性问题,进一步恶化。比如从性别就业差异来看,2021年1月,美国女性劳动力参与率已降至56%以下,上一次这么低水平是在34年前的1987年4月。疫情对女性就业的冲击明显高于男性。

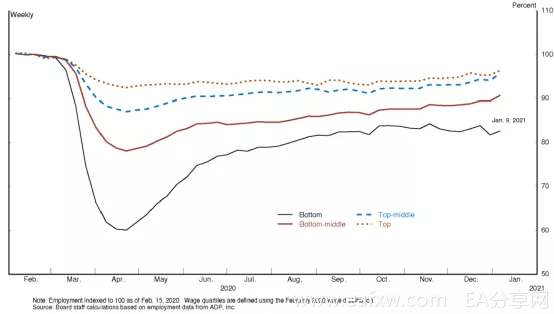

再比如分收入水平的就业情况来看,自去年2月以来,总就业人数下降了6.5%,但是收入排名前25%的工人的就业下降仅为4%,而排名后25%的工人的就业下降却达到了17%。而且,近几个月低收入人群的就业变化不大,而高收入人群的就业则继续改善。

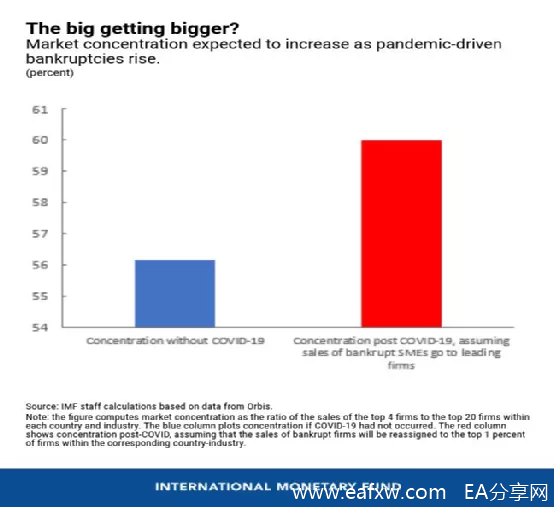

而IMF的最新研究表明,疫情冲击中,中小企业受到了尤为沉重的打击,而占市场主导地位的公司的市场控制力不断上升,市场的垄断加剧。少数公司的市场控制力过强,可能会拖累中期经济增长、阻碍创新并抑制投资。

3、菲利普斯曲线的高度平坦化。在多种原因的影响下,现在菲利普斯曲线高度平坦化,假设实际产出超过潜在产出的水平为5%,根据奥肯定律,意味着失业率比自然失业率低约2.5个百分点。根据Blanchard 2016的估算,菲利普斯曲线的系数为0.2,即通胀仅会额外上行0.5个百分点。

这就意味着,在各项刺激措施的作用下,经济有可能会过热,但是由于菲利普斯曲线的平坦化,并不会引起严重的通胀。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容