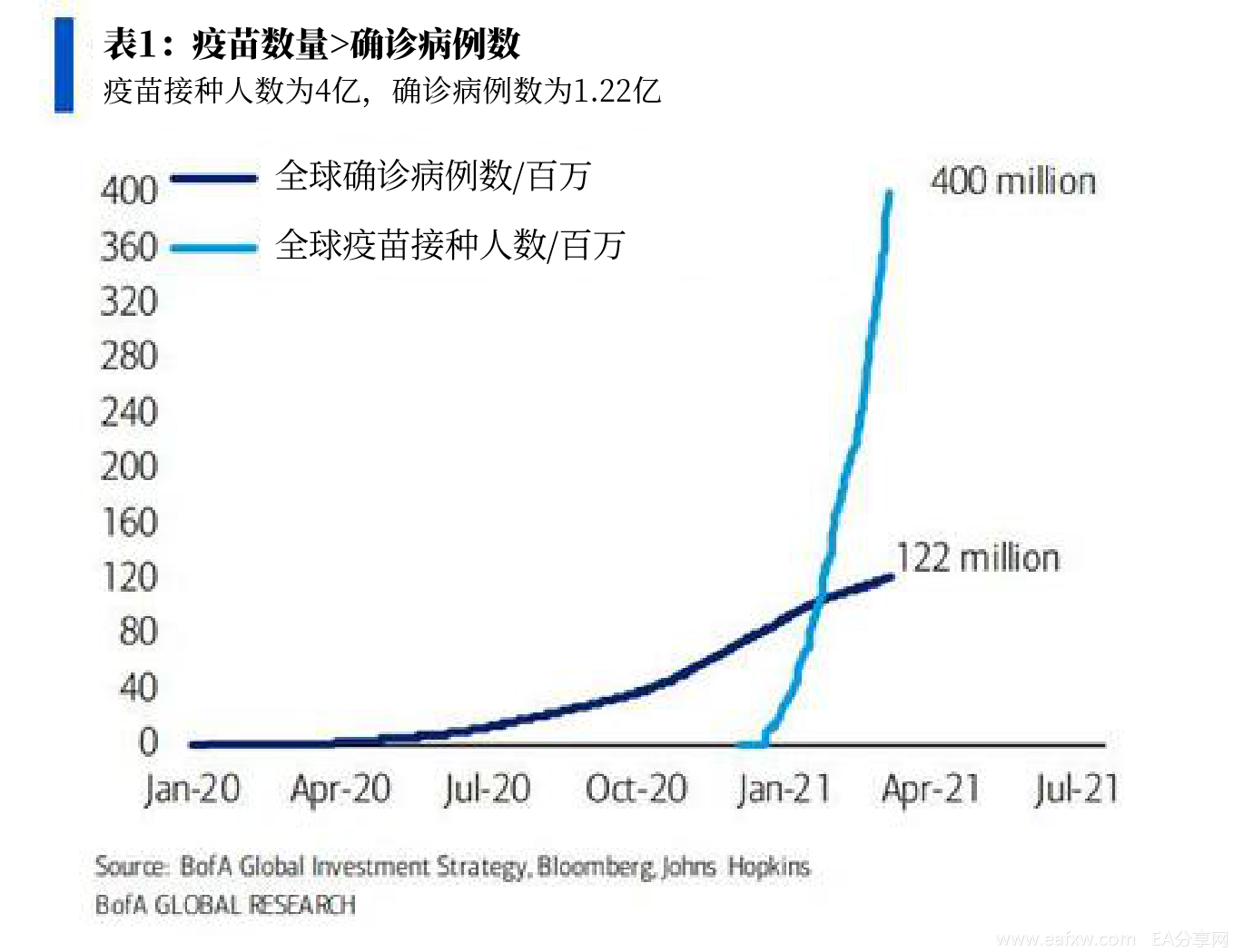

美国银行首席投资官迈克尔·哈特尼特在其最新的《流动检测》报告中提到了当前通货再膨胀浪潮背后的最大推动力,他写道,全球发放的新冠疫苗数量(约4亿)已远远超过确诊病例数(约1.22亿)。

到秋季,疫苗可能供过于求,就可以抵消欧洲和新兴市场春季疫苗短缺的情况,这将导致债券收益率无序上升,对第二季度的经济增长是不利的。

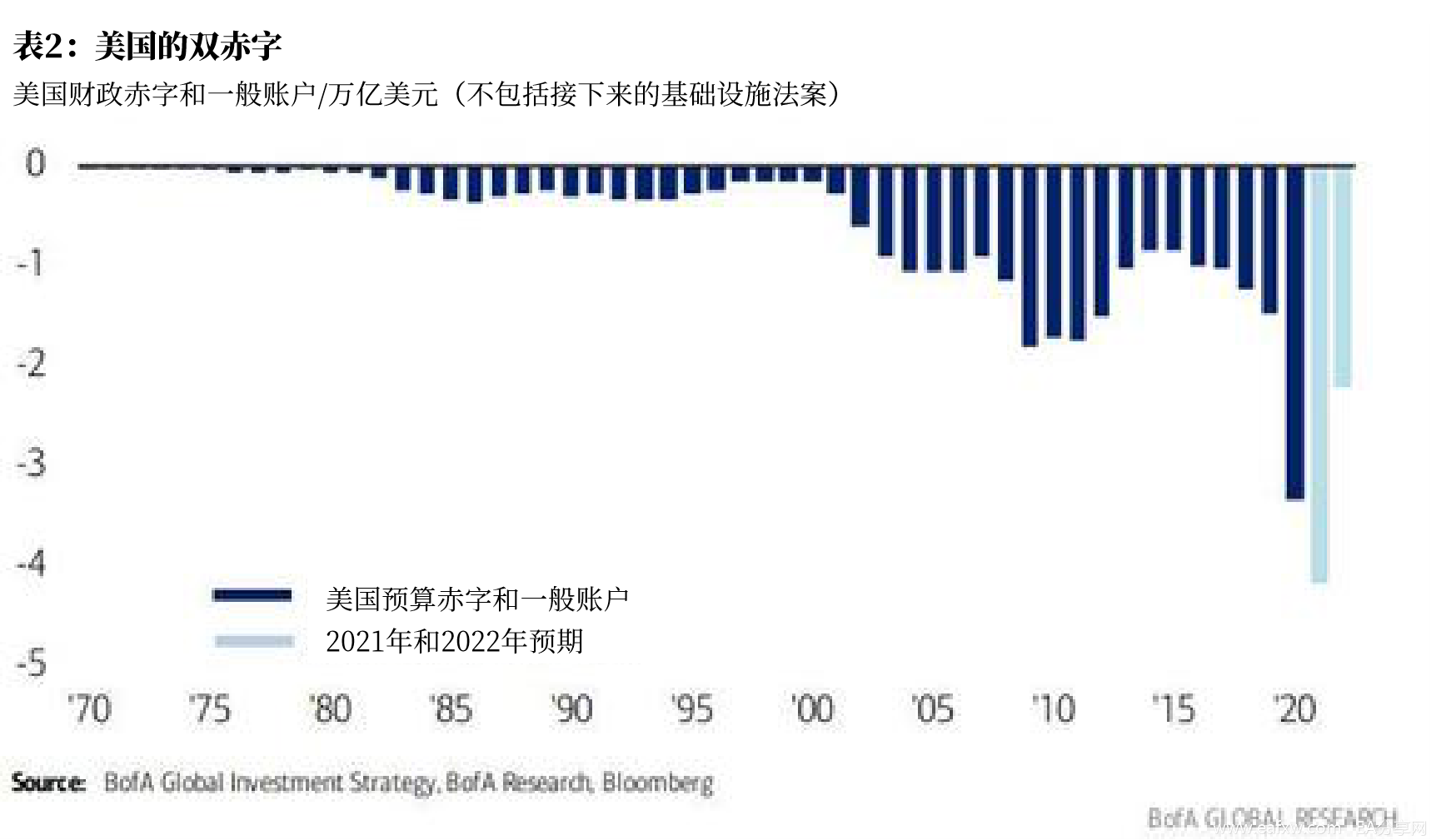

还有一个显而易见的问题:大多数发达国家,尤其是美国的财政支出前所未有地高。飙升的美国预算和经常账户赤字,在2021年将超过4万亿美元,在2022年将超过2万亿美元(预测还未包括可能增加的1.5-2万亿美元基础设施支出。)

哈特尼特指出,美国年初至今发行了国债8610亿美元,投资级债券和高收益债券5140亿美元,股票1780亿美元(包括特殊目的收购公司),均创历史新高。因此按年率计算,债券和股票供应达到创纪录的7.6万亿美元。

还要注意的是,美国今年的国债发行量(4.45万亿美元)将轻松超过德国的GDP,因此,30年期美债的需求状况创下100年来第二糟糕的开局也不足为奇了。

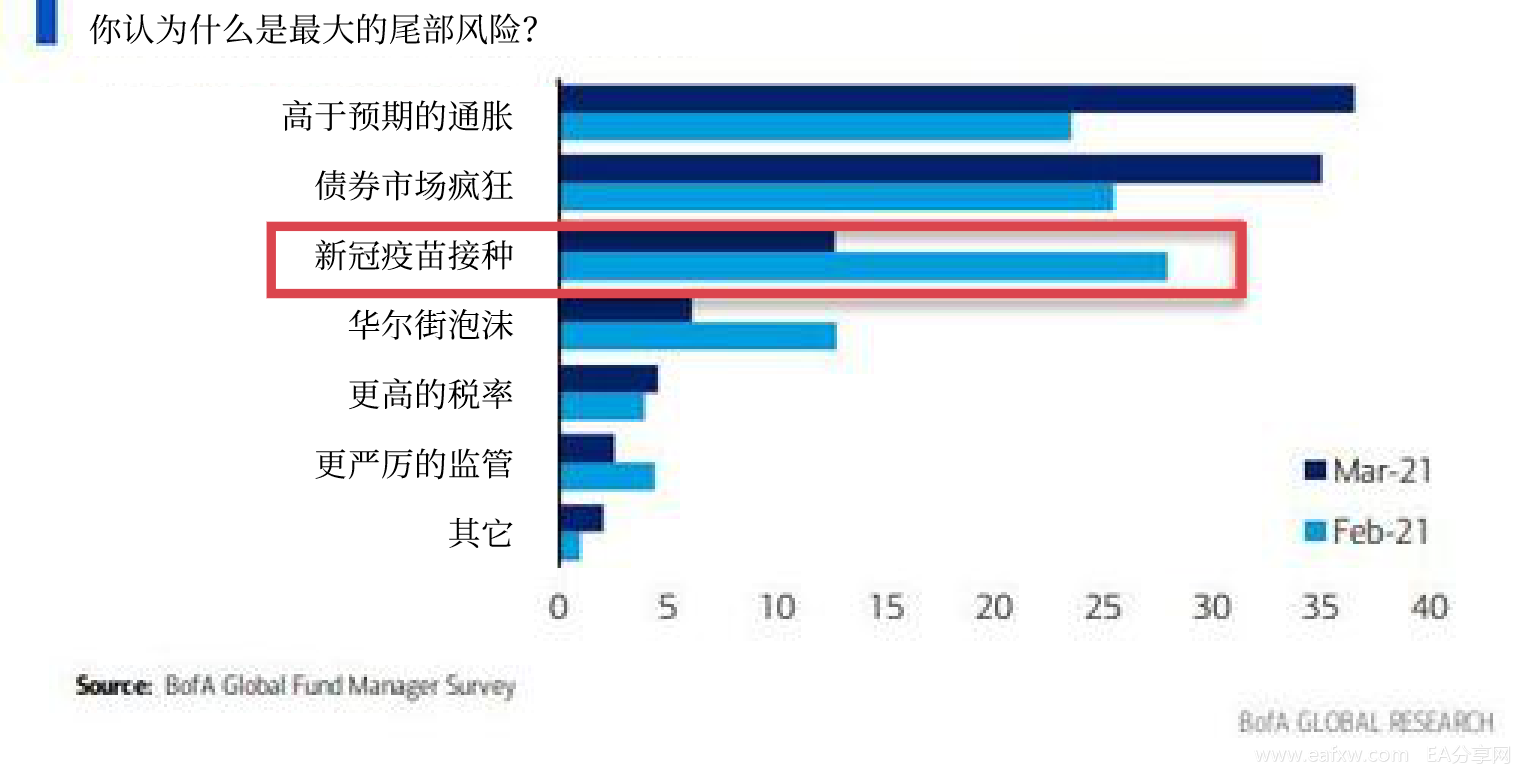

正如美国银行最新的基金经历调查所指出的那样,失控的通胀率以及“缩减恐慌”所带来的风险比接种疫苗的风险更大。

哈特尼特表示,由于大量的财政刺激,目前的宏观数据表现强劲,因此在未来很长一段时间内,经济将保持繁荣:

费城联储调查显示,制造业达到1973年3月以来的最高水平;

费城和纽约的价格调查显示3月初出现通胀压力。美国小型企业的职位空缺达到了50年来的最高值;

美国房价上涨19%,中国对美国的出口额同比增长60%;

年初至今波罗的海干散货运价指数增长95%。

然而,尽管经济过热,但由于供应链中断,大多数商品普遍短缺,通胀已经开始失控了。

美联储确信价格飙升是短暂的,且仍然保持极度鸽派态度,并在上周承诺在2023年之前不会加息。然而,哈特尼特认为,美联储极度鸽派会适得其反,债券市场会迅速采取行动,迫使美联储控制收益率曲线。哈特尼特表示,一旦5年期美债收益率超过1.25%,这种情况就很可能发生。目前5年期美债收益率已升至0.8%上方。

与此同时,为抑制失控的通胀率,上周巴西、土耳其和俄罗斯开始加息,年初至今,全球央行加在一起总共加息了8次。

这种情况不只发生在新兴市场国家,挪威是第一个释放加息信号的发达国家。无论美联储、欧洲央行和英国央行采取何种措施,看看利差和波动率等因素就知道,全球金融状况已经开始收紧。下面是哈特尼特短期、中期和长期的看法:

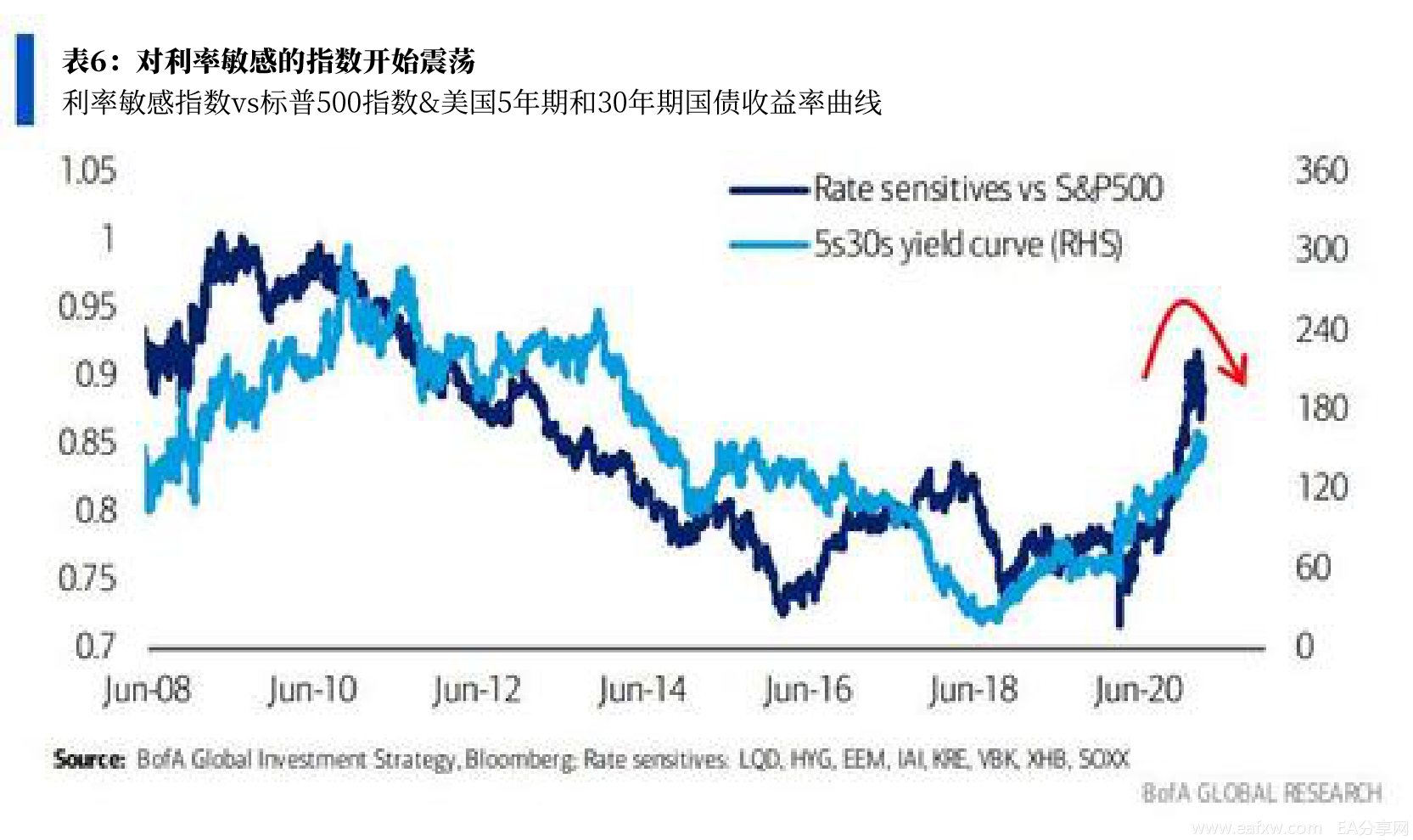

1.短期来看:在对市场繁荣以及“金发女郎经济”的预期下,周期股飙升,科技股、信贷股和新兴市场股票纷纷熄火;眼下直接风险是收益率无序上涨会损害周期股。事实上,油价暴跌可能是政府转向高投入、低增长的迹象。哈特尼特表示,高收益公司债(HYG)将会跌破84美元。

KBW纳斯达克银行指数(BKX)将下跌至115以下,费城半导体指数(SOX)下跌至2800以下,对于利率敏感的资产(iShares iBoxx投资级公司债、高收益公司债ETF等)已经开始波动。美国银行的建议是:公共事业股和消费股是很好的防御性对冲。

2.从中期来看,哈特尼特预测,今年上半年的高持仓、收益和政策,以及下半年的利率上升、监管和再分配等因素,将导致2021年资产收益波动性低。他对中期交易的建议是:持有波动性资产。

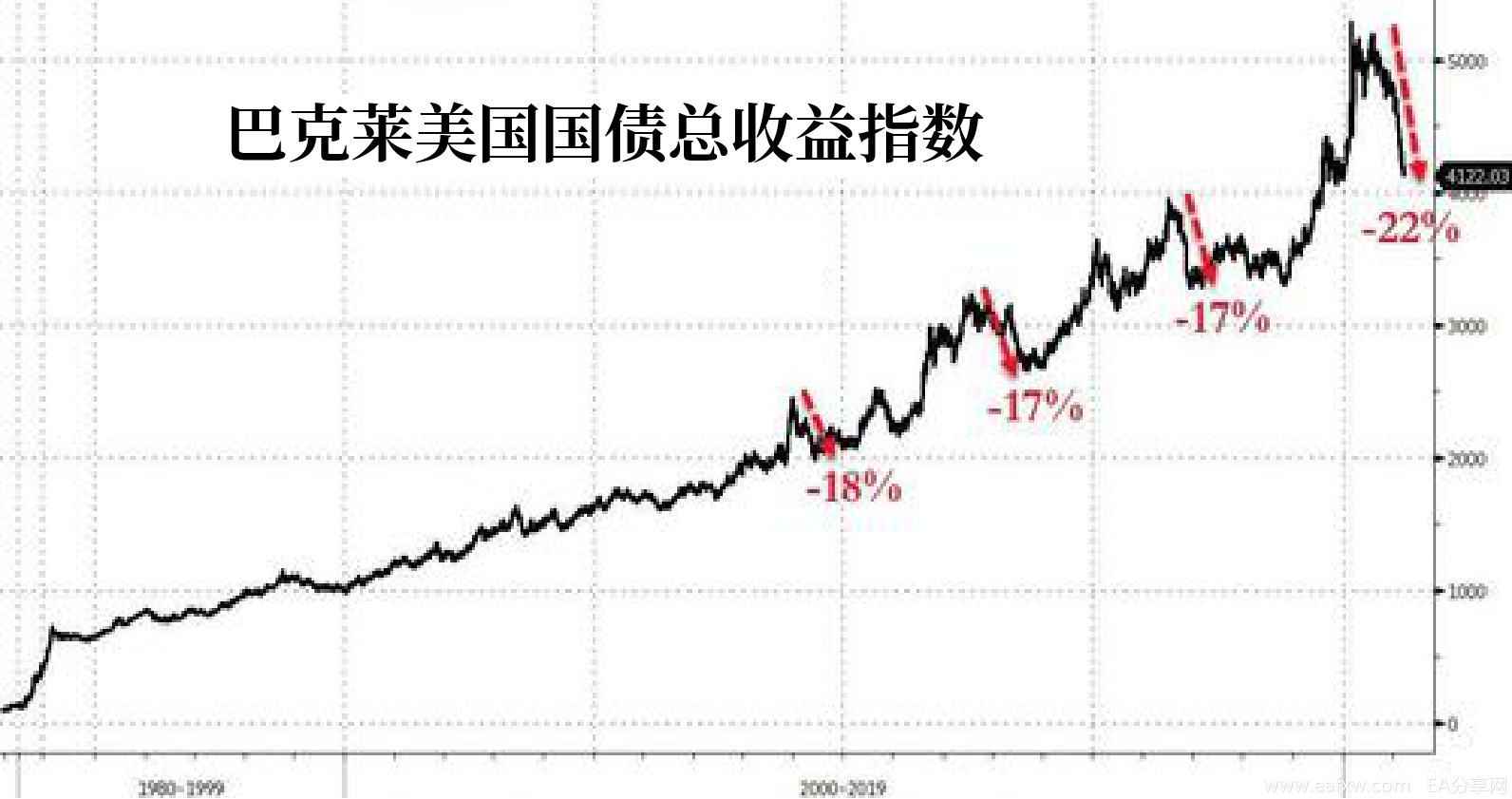

3.从长期来看,2020年是通胀和利率的长期低点,长达40年的债券牛市正式结束。

对长期资产配置的影响如下:看涨实物资产、大宗商品、波动性、小盘股、价值型和MSCI EAFE指数(涵盖欧洲、大洋洲和中东国家股票的广泛市场指数)或者新兴市场的股票;看跌债券、美元和增长型股票。

基于哈特尼特的判断,投资者还可以考虑购买比特币。为什么?因为之后的较长时期里,即便最终失去储蓄货币,并迫使数十亿美元进入加密货币体系,各国央行也将不惜一切代价推出数字货币,以实现通货再膨胀。

哈特尼特最新的报告(Scores of the Doors)还对各类资产的表现做了排名:

年初至今比特币的收益为99.9%,是2021年的安全资产;原油为23.3%,全球股市4.0%,美元2.1%,现金0.0%,高收益债券-0.2%,投资级公司债-4.8%,政府债-5.2%,黄金-8.9%。

报告一出,今年看多比特币的人纷纷卖出了其它类别的资产。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容