摩根大通量化分析师Peng Cheng最近对散户的交易行为进行了研究,他发现,散户投资者似乎正在“进化”。

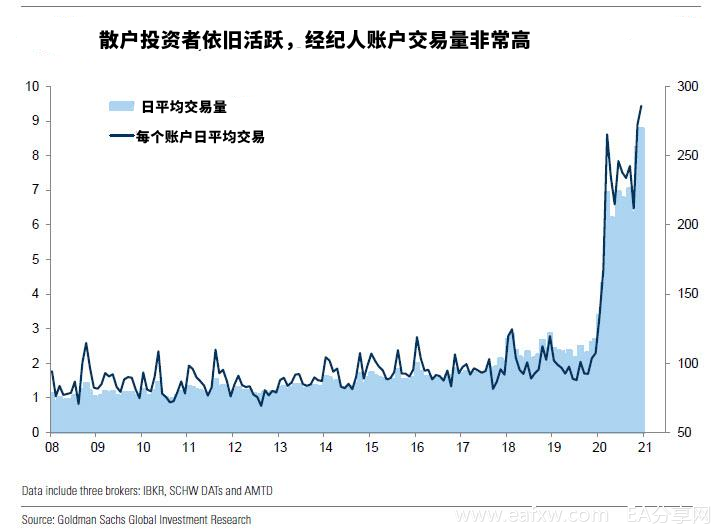

去年开始,散户交易活动前所未有的爆炸式增长,高盛称这让人非常震惊。

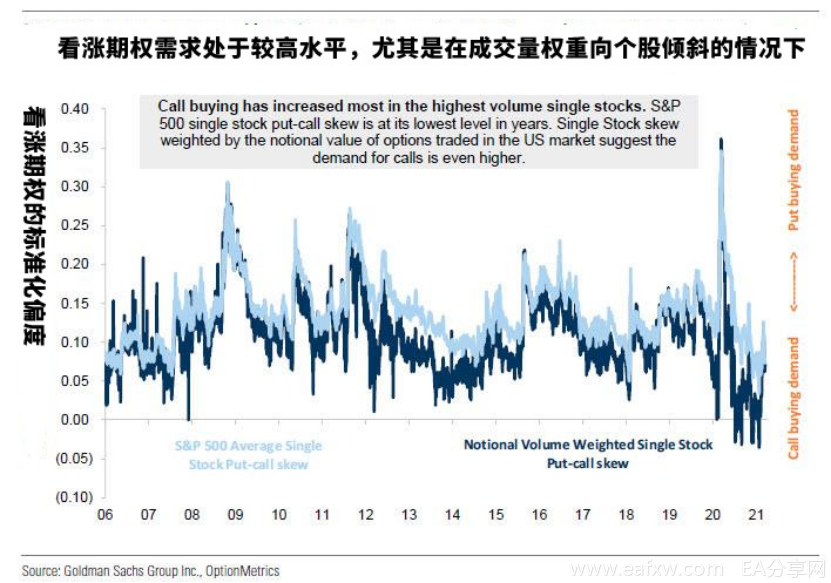

短线交易员不仅买入个股,还通过买入看涨期权的形式加大杠杆,导致看涨期权成交量上升。高盛指出:

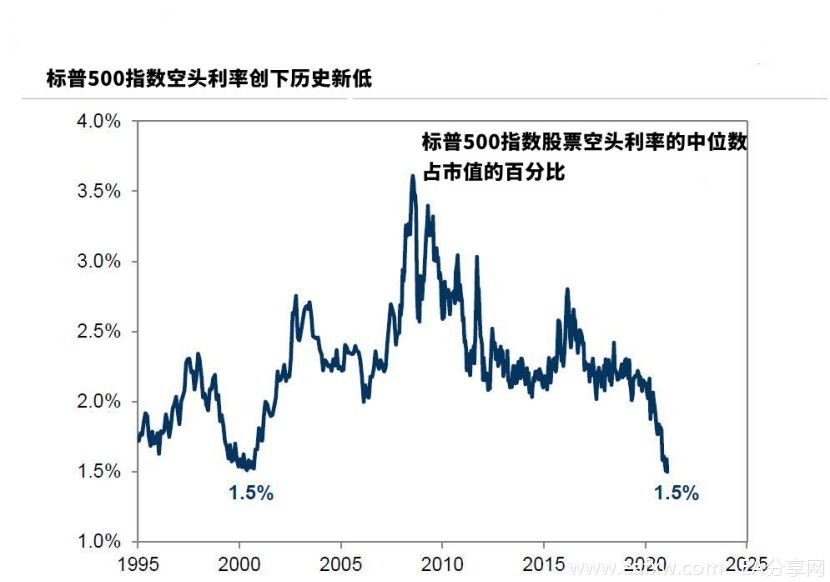

“标准普尔500指数中单只股票的看跌和看涨期权的比例处于多年来的最低水平,在美国市场交易的期权的名义价值表明,看涨期权的需求将会更大。”

现在看来,不管是过去一年散户盲目追逐风险资产的行为,还是受到Reddit论坛怂恿进场的行为,都会有明显改变,因为散户投资者正在迅速学习和适应如何在市场上交易。

这是摩根大通量化分析师最近对散户交易进行广泛且细致的分析后得出的结论。

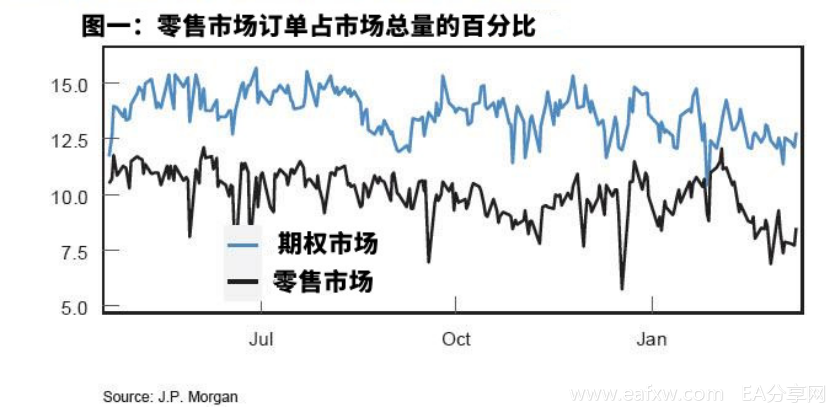

美国股票期权市场的零售市场订单如图1所示,将股票期权与美国现金股票进行比较可以发现,期权市场的零售活动明显高于股票市场。

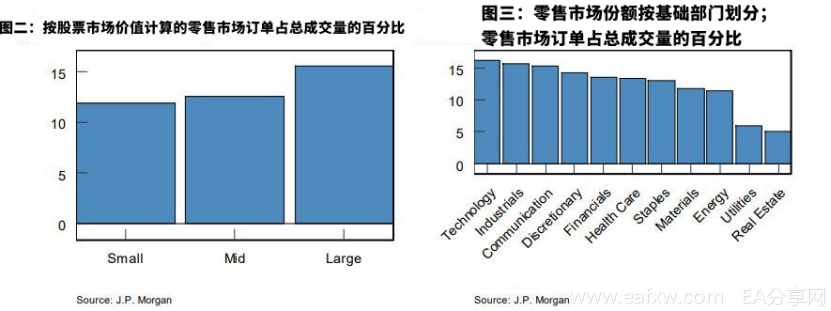

摩根大通量化分析师发现散户在小资金股票中似乎并不过分活跃;事实上,情况恰恰相反(图2)。就行业偏好而言,除公用事业和房地产散户参与率远低于平均水平外,大多数行业的散户敞口都是相似的。

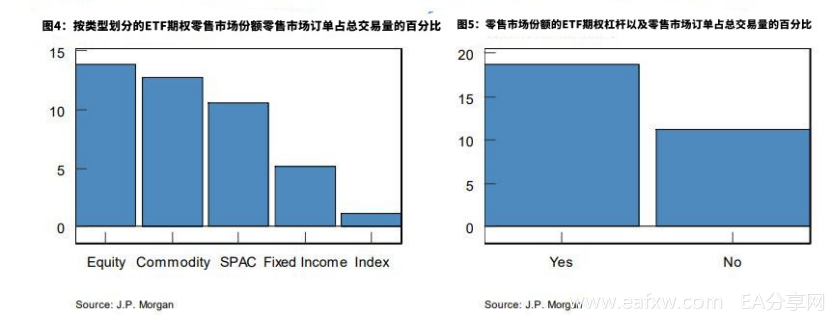

除了个股,ETF期权也受到散户投资者的欢迎。散户参与度最高的是SPY、VXX、QQQ等股票型ETF(图4)。这与包含标普500指数、VIX和NDX在内的指数期权形成了鲜明对比。摩根大通发现,零售订单约占标普500指数成交量的0.2%,但占SPY成交量的16%。固定收益和货币资产类ETF是散户投资者最不喜欢的ETF。

散户投资者也偏好双重杠杆。摩根大通发现,相比非杠杆ETF,散户投资者更有可能交易杠杆ETF的期权(图5)。

散户投资者普遍偏好看涨期权而非看跌期权也不是什么新鲜事。在摩根大通的样本中,看涨期权和看跌期权的比率约为1.9:1,而在除零售市场订单以外的所有交易中,看涨/看跌期权的比率为1.5:1。

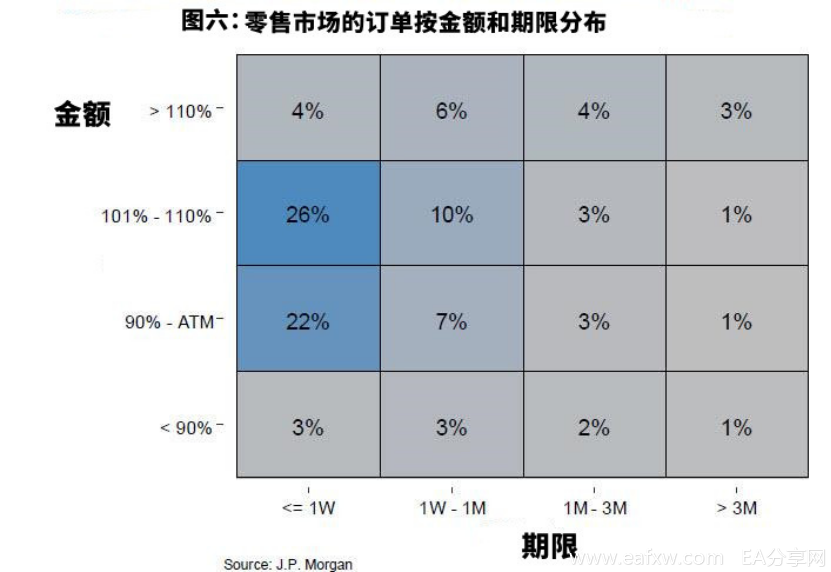

散户投资者也更喜欢交易短期期权,如图6所示,超过55%的散户市场订单期限在一周以内。在短期期权里,交易最多的是货币资产类的期权。然而,随着期限的增加,投资者更偏好追求更丰厚的回报。

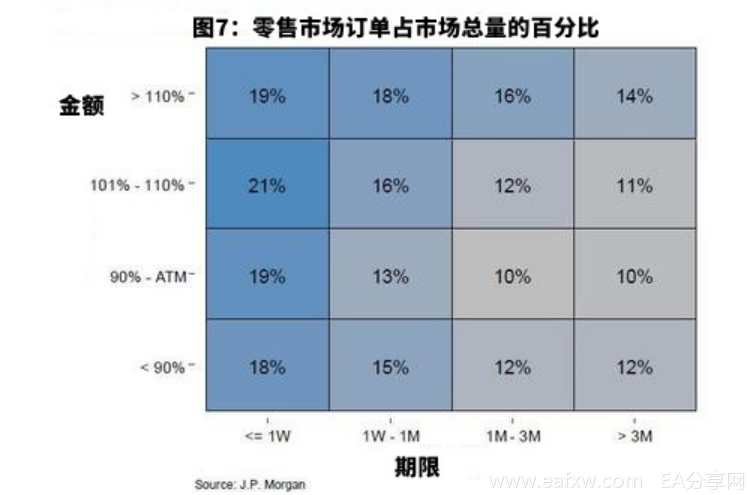

报告还发现:短期期权活动总体上主导期权市场,散户交易者的集中度仍很明显。图7显示了零售市场订单占市场总量的百分比,表明散户投资者仍是短期流动性的主要提供者。

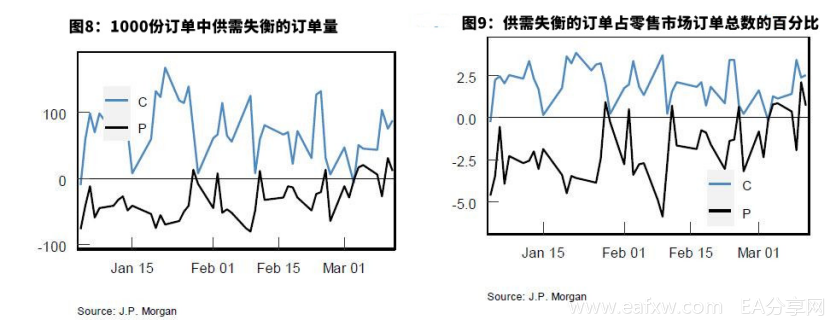

但称得上意外的是,在调查散户交易的方向性时,摩根大通发现:总体上,散户投资者是看涨期权的净买家和看跌期权的净卖家。净供需失衡仅占零售市场订单总量的约2-3%(图9)。

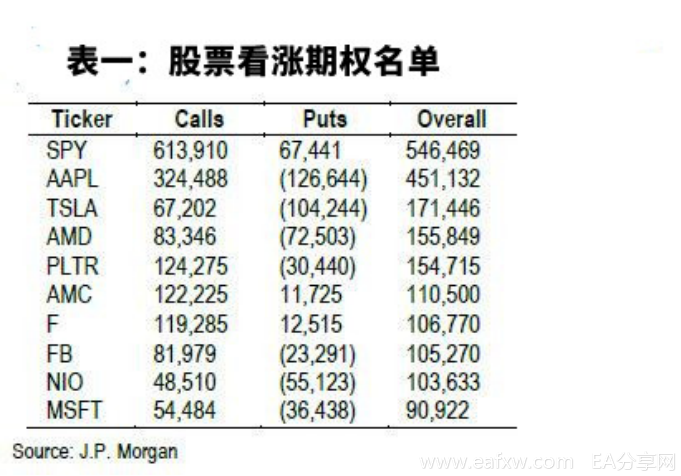

看涨期权的一系列名单(表1)并不让人感到意外,因为根据小摩对现金股票零售的分析,这些名字都很受欢迎,很明显,投资者正在使用期权表达对市场乐观的情绪。

让人意外的是以下名单所列的看跌期权:

可以发现,散户投资者是VIX看跌期权的大买家,可能是为了获得波动率指数期限结构下降带来的利润。同样值得注意的是,纳指100ETF(QQQ)上看涨交易的数量被看跌交易超过。这与股票市场的订单流形成鲜明对比,散户交易员一直是QQQ和相关ETF的净买家。

摩根大通认为,散户投资者正在买入QQQ看跌期权,可能是为了对冲股票多头头寸。

最后,摩根大通的Peng指出,表2中单个股票的平均波动率也远高于表1,这说明散户投资者一般是低波动率股票的买入方,高波动率股票的卖出方。

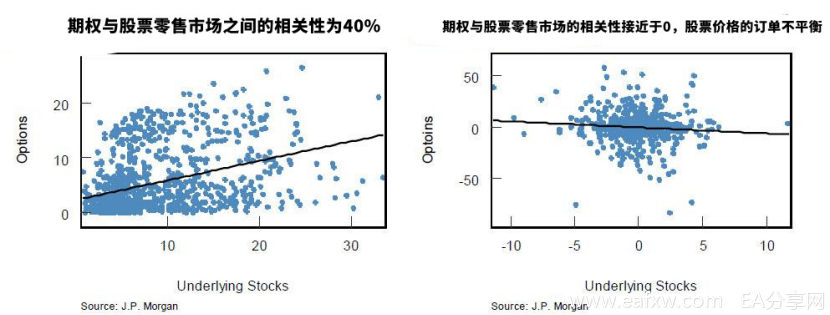

从上面的观察来看,摩根大通看到期权零售流量和标的股票之间有一些有趣的关联。据摩根大通估计,系统性地考察散户投资者的参与水平时,期权和基础股票市场之间的零售市场份额约为40%。但当考虑到交易方向时,这种关系就开始减弱了。

对摩根大通来说,这可能是由于两组投资者的行为相互抵消了:一些投资者将期权作为其多头股票头寸的叠加(买看涨期权代替做多股票,买看跌期权代替做空股票),而其他投资者使用期权作为股票的对冲。两者之间的资金流动相互抵消,导致它们与标的股票之间的相关性不明显。

最重要的是,散户投资者在经历了他们钟爱的股票多次严重下跌后,开始学习如何像华尔街顶级专业人士那样交易,并通过对冲来保住自己的利润。

散户交易员的交易表现大幅度跑赢了标准普尔500指数和对冲基金指数。

市场表面之下似乎正在悄然发生一场革命,在这里,散户投资者不仅要打败对冲基金,而且还要锁定收益,以防市场出现巨大波动。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容