摩根士丹利首席利率策略师马修·霍恩巴赫(Matthew Hornbach)发现了一个有趣的现象,并从中揪出了过去数月持续抛售美债,造成美债收益率、美股和其它核心资产剧烈动荡的元凶。

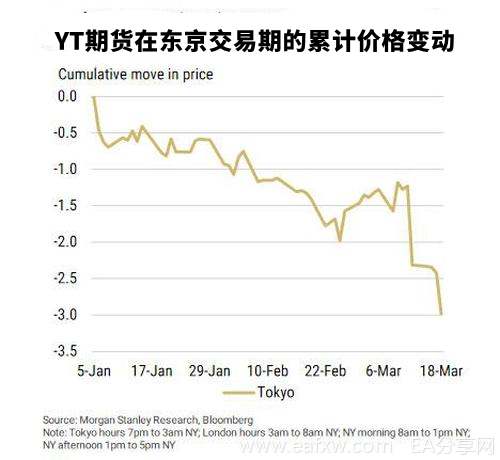

霍恩巴赫提供的下图清晰表明,美国国债期货价格持续下跌的情况主要发生在日本交易时段。东京市场的美债抛售在3月第一周有所缓解,但在美联储联邦公开市场委员会(FOMC)会议召开前抛售再次加速,且此后仍在继续抛售。

霍恩巴赫认为:

似乎每次最先爆发美债抛售潮的都是日本市场,而一旦美债期货抛售潮爆发,就会在全球其它地区产生多米诺效应。

摩根士丹利指出,日本交易时段美债价格走低后,紧随其后的伦敦交易时段也会出现抛售美债的现象,不过抛售规模不及前者。

按美东时间算,东京交易时段正值美东时间晚间7点至次日凌晨3点,刚好与纽约交易时段(上午8点至下午5点)、以及美国第三大海外债权国英国的伦敦交易时段(凌晨3点至早间8点)错开,而目前日本又是美债第一大海外债权国,因而对隔夜交易时段的美债表现具有重大影响。

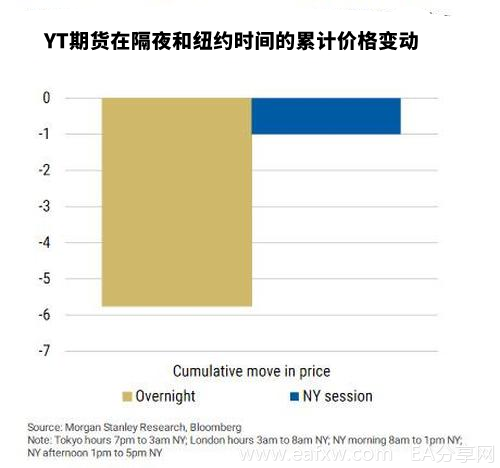

如下图所示,美债期货价格累计跌幅的85%都发生在隔夜交易时段,也就是说,今年日本几乎凭借一己之力抬高了美债收益率。

这个发现很重要。如果摩根士丹利是对的,如果近期每天都在抛售美债的元凶确实是日本,那对于债券多头来说这是个好消息。霍恩巴赫解释说:

“我们有充分的理由相信抛售不会持续到4月。因为日本的财年将在3月31日结束。到那时,清算非日元债券头寸的现象应该会停止,第二季度会不会重现这种潮流就是后话了。”

但是,为什么日本投资者要最先卖掉非日元债券呢?

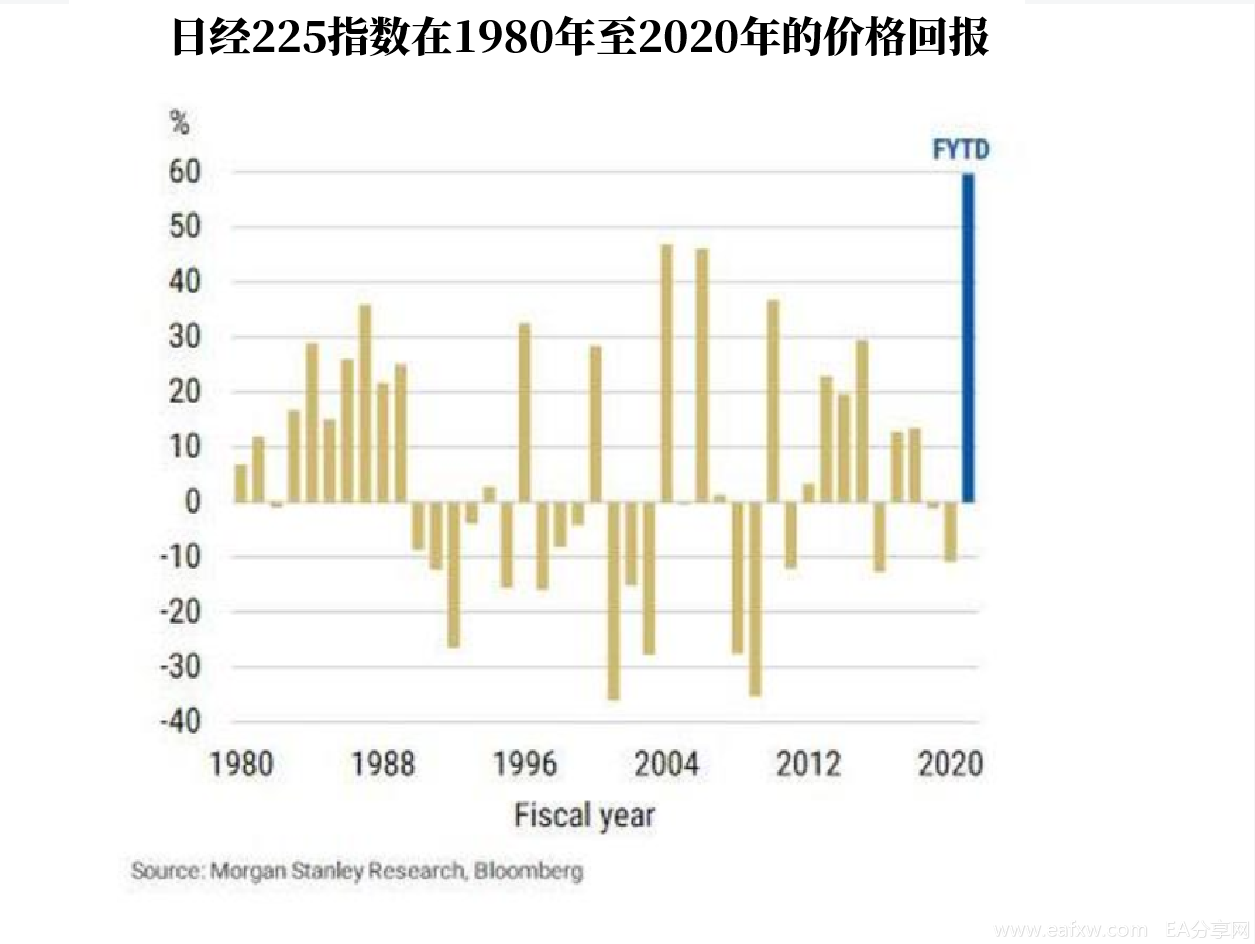

摩根士丹利称,日本商业银行持有大量股票,而日经225指数创下了几十年来最好的财年表现。换句话说,对于商业银行而言,源于债券的收入并不是它们今年成功的原因,股票才是。一般情况下,在3月31日日本财年结束前,日本的养老投资基金都会进行大规模的调仓,以重新平衡仓位,只是这一次大规模调仓的是日本的商业银行。

此外,霍恩巴赫补充称,日本的商业银行抛售掉对于它们的收入不那么重要的美债持仓后,就不用再承受债券收益率上升的风险,不用担心债券投资组合在财年第四季度遭受资本损失。

不过,随着新财年的开启,这些商业银行也会有新的收入目标。霍恩巴赫表示,除非银行对日经225指数继续上涨抱有信心,否则更加有利可图的套利交易和价格大幅下跌后的美债可能更有吸引力。

而且,美联储为缩减资产购买和加息设定了更高的门槛,这使得美债收益率下行(价格上涨)的可能性更大。因此,霍恩巴赫认为:

“有理由相信待日本当前财年结束后,日本投资者可能重新买入美债,从而迅速结束美债近期接连崩盘的悲惨命运,股市可能以暴涨的姿态开启第二季度,标普500指数将最终升至神话般的4000点之上。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容