美国国债利率上行的背景

美国新一轮财政刺激发挥了直接催化剂的作用,带动了增长上行和通胀预期,使国债利率上升。拜登政府上台以来,正极力推进1.9万亿美元的刺激方案,这1.9万亿美元叠加特朗普政府的9千亿美元,对市场产生了一些较为明显的影响,主要表现在通胀预期上升。

由图1可见,自民主党刺激方案实施以来,通胀预期开始明显上升。同时,美国10年期国债收益率近日也在快速上升,最高点已经超过1.6%。

此外,美国实际利率也值得关注:2018年,美国的十年期国债收益率为3%以上,对应的实际利率则为1%左右,较为正常。

2020年4月,随着美股接连四次熔断,美国十年期国债收益率最低时降至0.32%,实际利率大幅飙升,此后又因为美国推出无上限的量化宽松以及财政刺激,实际利率再次走低、转为负。

回顾2020年3、4月,彼时大家普遍在讨论美国会不会出现类似2008年的金融危机,甚至担心会不会出现1929到1933年的大萧条,而美国政府施行的这些财政和货币刺激,事实上使美国免于发生此类经济危机。

因此,站在今天这一时点来看,美国的大规模刺激政策属于“两害相权取其轻”,虽然政策的力度过大,但却使其免于更为严重的危机。

当然,美国的利率如果长期维持在低利率、甚至负利率水平,美国将面临日本式的低利率、低增长、低通胀的长期衰退,这对美国经济和全球市场都不是好事,因此现在利率和通胀的上升恰恰是逐渐正常化的过程。

美国此轮利率上升有两个特点:一是速度快,短期触发跨资产波动;二是影响了实际利率,抬升实际融资成本。其影响路径为实际利率抬升,明显影响融资成本,进而触发资本市场的大幅波动。

自今年2月中旬至今,除了大宗商品之外,全球资产价格普遍下跌,其中纳斯达克、创业板以及MSCI中国等2020年度表现较佳的资产在这一轮调整中下跌最为严重。

此次利率上升的原因在于疫情以来美国推行的极度宽松的货币政策和力度极大的财政刺激。

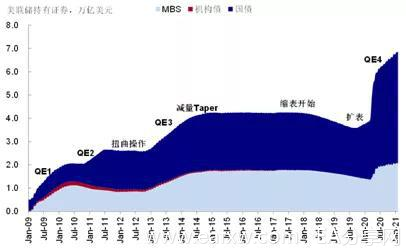

从货币政策的角度看,由图3可见,自2008年以来,美国进行了3轮量化宽松,每次量化宽松都将美联储的资产负债表推高大约1万亿美元。

2018年后美联储开始缩表,资产负债表逐渐降至3万多亿,但2020年4月之后,美联储的无上限量化宽松政策使美联储的资产负债表扩张至7.4万亿美元之多。

总的来看,过去三轮量化宽松前后持续了6年,而2020年的量化宽松只推行了6个月,其规模便已经超出过去三轮量化宽松的总和。与量化宽松相对应的,是美国每月同比超20%的M2增速,这一增速在2020年11月份更是高达25.1%。

从历史上来看,美国上一次M2增速超过20%还是在二战时期,不过那时的美国可以依靠高经济增长和相对较高的通胀水平来消化大幅增加的M2,而2020年的美国却面临着经济负增长和低通胀,所以实际上美国经济去年面临的困难非常之大。

图3 美联储持有证券规模变化(万亿美元)

数据来源:Bloomberg,CEIC,中金公司研究部

从财政政策的角度看,将此轮财政刺激与2008年进行对比,情形也与货币政策类似:2008年金融危机之后,美国共推行了1.9万亿美元的财政刺激。

而疫情以来,特朗普政府和拜登政府分批次分别推行了3.1万亿、0.9万亿和1.9万亿美元的财政刺激,合计约5.9万亿美元,是2008年危机之后财政刺激力度的三倍。考虑到美国GDP约20万亿美元,这一轮财政刺激直接将美国的财政赤字率推高了近30%,历史罕见。

不过,虽然美国政府的赤字率在上升,其他部门的杠杆率却在下降。由图4可见,2008年以来,美国用了六年的时间完成金融机构、家庭和非金融机构的去杠杆过程,而美国政府的赤字率却由60%提升到约100%。

此次疫情以来,美国政府的赤字率上升近30%,但同时也缓解了其他三个部门的资产负债情况,这事实上得益于美国政府的财政转移支付。

政府的这种行为一方面托起了资产价格,再加上直接给居民发钱的政策,使家庭的资产负债表总体表现良好,这也为美国的经济复苏打下了一定的基础。从这个意义上讲,大规模货币宽松和财政刺激对经济增长修复起到积极作用,比如美国PMI修复明显强于其他国家。

图4 美国四大部门债务占GDP比重变化

数据来源:Haver,FRED,中金公司研究部

美国长期利率和通胀上行将是缓慢的过程

未来的利率和通胀会是什么样的走势,会持续快速上涨吗?我们的两点基本判断是:中期利率仍然会震荡走高,长期利率的震荡上行则将是一个缓慢的过程。

对中期利率走高的判断基于美国2021年相对较好的增长预期。

第一,企业和金融机构资产负债表恢复得较好,新一轮的财政刺激将进一步提振需求;第二,政府的转移支付使一些较为贫穷的家庭实际收入并未减少,并且由于疫情影响下消费的减少,储蓄率反而上升;第三,疫苗开始普及,复工率将进一步上升,航空、旅游和酒店等服务型消费也有望恢复甚至出现爆发性增长。

基于美国疫苗接种速度的推算,美国或将能够在夏天基本实现群体免疫,疫苗接种达到70%以上的水平,这对美国消费是有正面作用的。

因此,从中期来看,通胀水平和利率都还将震荡走高。具体而言,通胀高点或将出现在5月,5月之后将回落。日前美国十年期国债利率已经突破了1.5%的第一目标,在达到1.61%后回落。1.8%-2.0%的第二目标或将在年底达到。相比于美国十年期国债正常情况下4%到5%的水平,1.8%或2.0%并不算高。

此外,美国的通胀水平一般为2.5%上下,十年期国债收益率正常水平为4%到5%,因此实际利率应当为2%左右,而美国当前的实际利率仅为-0.5%上下,处于极低的水平。综上所述,美国当前的利率上升只是处于逐渐正常化的过程。

个人认为,美国长期的利率和通胀将是一个缓慢的、震荡上行的过程。

首先,美国的失业人口规模巨大,并且由于疫情使美国的数字化转型提前了三年,相当一部分缺乏数字经济相关技能的失业人口将来都无法回到就业市场。但美国政府必须要想办法为这些人尽量找到工作,消化这一部分失业仍将花费相当长的时间。

其次,如果长期内通胀水平或利率发生过快的上涨,美国政府和美联储可能会进行干预,如进行扭曲操作等。

回顾美国1945年至1981年的历程,不难发现,除了扭曲操作之外,美国会采取一系列其他操作。比如美国的Q条例(Regulation Q),即当美国国债收益率在一段时间内低于通胀水平而无人愿意购买时,政府可以通过Regulation Q强制要求银行和保险公司等购买国债。

因此,不排除政府利用政策工具与市场进行博弈的可能性。

总体而言,我有两个基本观点:第一,此次利率上升未必是坏事;第二,美国自疫情以来的政策总体是积极正面的。面对此次利率上升,市场表现出负面反应,出现了一定的回调。

那么利率上升对市场到底是好事还是坏事?我们需要对不同情形予以区分,当利率高到一定程度时,经济体的主要任务是缓解通胀或防止经济过热,此时利率的上升对市场是负面的;

而如果经济体面临的是通缩的风险甚至是大萧条式的通缩风险时,利率和通胀水平从负向正上升对于市场而言则是正面的。

以日本为例,1989年以来,日本始终处于零利率和负利率的陷阱当中无法摆脱,部分欧洲国家也是如此,对于美国决策者而言,他们并不会希望自己的国家也陷入这种死区。

据我们研究,利率上行对经济的不同影响存在一个阈值,当利率低于2%时,利率下行对经济不利,当利率高于2.7%时,利率上行对经济不利。换言之,对于如今的美国而言,利率上行对股市有着正面支撑作用。

因此,从这个意义上看,过去一年来美国所做的所有工作既避免了大萧条式的风险,又避免了美国经济长期处于零利率和负利率区间的风险,总体而言是积极正面的。

从历史经验看利率和通胀上涨

历史经验也能为我们现在考察利率和通胀带来一定的启示。

从历史上的美债利率来看,自1945年至2021年,美国十年期国债收益率呈现倒V字型的特征,当前的美债收益率所处的历史低点与1945年的情况类似。

如果认为美债收益率存在一个以80年为周期的循环,那么当前则似乎开启了第二个循环,今后的美债收益率变化趋势或将类似于1945年到1981年逐步上升的趋势。

进一步看,自1945年始,美债收益率用十年时间从1.55%上升至4%,又用了十年上升至6%,可见国债收益率如果是从通缩方向开始上涨的话,很难出现大幅度的快速调升,往往是一个长期震荡缓慢上升的过程。在失业率处于高位的情形下,经济结构调整相对而言是需要更长的时间。

从货币宽松的角度看,二战期间美国M2也经历了一段时间的高速增长,与当前的情形较为相似。如此大规模的M2增长需要经济体花上一段时间消化,而如果经济体面临的是通缩式风险的话,即便是大规模的M2增长都未必能使经济脱离这种风险。

以日本为例,日本30年的努力都没能把其经济拖出通缩的泥潭,所谓“安倍经济学”的“三支箭”也没能发挥预期的作用。因此,如果美国能够采取有效措施使自己脱离潜在的通缩风险,那么对于美国经济乃至全球经济而言都不是坏事。

总的来说,美国的通胀和利率将可能呈现缓慢的波浪式上升趋势。历史上,美国通胀在战后出现一段时间的飙升,而后财政支出减少,利率上行,货币政策相应调整,而后通胀变负,利率又短期下行。

1950年以来,美国经济开始复苏,通胀上行,而后政府扩大支出,利率再度回升,至1965年前,美国出现两个牛市。1965年后,滞胀的问题开始显现,尤其是1971年黄金与美元脱钩后,滞胀变为美国的主要问题,随后的十年间,美国股市表现极差。

因此,历史上美国的利率和通胀也是缓慢的波浪式变化的过程。

除通胀和利率之外,美国国债的可持续水平也值得关注。按照以往的理论,《马斯特里赫特条约》规定国债占GDP比重不得超过60%,但事实上欧盟大部分国家都已经突破这一限制,这一规定名存实亡;

莱因哈特(Reinhart)和罗格夫(Rogoff)的《这次不一样》中认为如果国债占GDP比重超过90%,那么其对经济增长的影响是负的,但这一观点如今也被认为是不成立的。

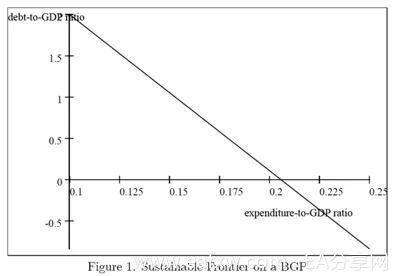

对于国债是否可持续这一问题的讨论,需要考虑两个维度,一是国债占GDP的存量,在图6中表现为纵轴;二是支出占GDP的存量,在图6中表现为横轴。财政支出包括偿付利息,如果利率较低,则利息支出占比较低。

图6的曲线源于我和谢丹阳教授合作的一篇文章,其反映了当利率比较低、或增长较高时,国债占GDP的比重是可以比较高的。

图6 可持续性国债比率的边界

资料来源:《 Fiscal Sustainability andFiscal Soundness 》

本文来自新浪财经,作者黄海洲

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容