当我们日常进行消费时,很多人心理都会有一笔账。比如我们会把自己的钱分为几份,放在不同的“账本里”,还贷款一笔账,日常开销一笔账,奢侈消费一笔账,等等。

借助这种方式来做出自己的投资和理财决策的好处是:每一份钱都有明确的功能和用途。对于一个自制力不强的个人来说,这种标签有助于为自己的消费需求树立一个“硬性边界”。

假设我们给自己规定,每个月吃喝玩乐的额度最多一万块的话。那么在这个月的额度被用完以后,“剁手党”们可以用这个借口强行命令自己不能再买了,要买也至少要等到下个月。

但是,“罐头式”的思维方式,也可能导致我们做出一些不理性的决策。在行为心理学上,这种不理性偏见叫做心理账本(Mental Accounting)。今天这篇文章就来讲讲这个问题。

我们先来举个栗子:

假设你是苹果粉丝,今年新出的Iphone8志在必得。你早早排队,花了8000人民币预购了一个Iphone8。

现在假设A情形发生:在你得到Iphone8的第一天你的手机就掉了。你是否会再花8000块钱买一张同样的门票?

现在我们来考虑B情形:当你路过苹果店,想掏钱买Iphone时,发现自己的钱包不见了,里边大约有8000元现金。在这种情况下,你是否会再去买一个Iphone8?

很多经济学和心理学学者,都在他们的实验中(Thaler, 1999)问过受访对象上面这个问题,得到的回答大同小异。绝大部分人,在A情形下不会再花钱,而在B情形下则还是会选择花钱。

大部分人不愿意花两倍的钱去购买同一个东西。在他们看来,自己已经花钱买了手机,因此如果手机掉了,那么我只能自认倒霉,理应受到“惩罚”;再花钱就显得浪费了。

大部分人也会认为钱包掉了与买手机,是完全不相干的两件事情。事实上,如果钱包被盗,我可能更需要买买买来慰藉受伤的心灵。

在现实生活中,我们可以看到很多“心理账本”的例子。

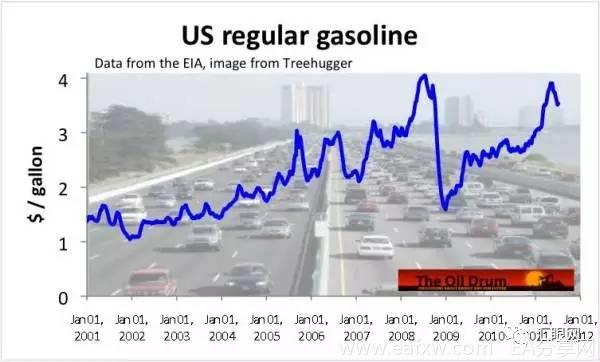

2008年金融危机时,美国的汽油价格大幅度下降(见上图),在短短几个月内下跌幅度超过了50%。

照正常的经济学原理,美国的消费者从汽油价格下跌中得到了好处,应该会减少在汽油方面的开支,同时增加在家庭其他方面的开支(比如食品,衣服,度假等)。对于任何一个家庭来说,在汽油方面支出的一美元,和在食物或者家具方面支出的一美元没有任何区别。一个理性的家庭,会对家庭开支进行统筹安排。

但是研究(Hastings and Shapiro, 2013)显示,在这段时间里美国家庭在汽油方面的开支占家庭总开支的比例,非但没有下降,反而有所上升。原因在于,当汽油价格下跌后,大多数美国人都选择了购买更好的汽油。比如本来一名司机习惯买92号汽油,在汽油价格下跌后他去选择加95号汽油。本来习惯加95号汽油的,现在升级去加98号汽油。

这种现象一度让经济学家感到困惑,但是用“心理账本”就不难解释这种行为。对于这些司机来说,他们脑中有一个被分割开来的“加油账户”,比如每月500美元。因此当汽油价格下跌时,司机们忽然觉得相同的500美元可以买到更好的油,因此做出这种选择似乎也就可以理解了。

而在金融投资领域,“心理账本”极大的影响着个人投资者的行为习惯。有研究(Thaler, 1999)显示,很多家庭在负担高利率的按揭(比如4%-5%)时,同时有大量现金存在银行中仅获得比较低的利息收入(比如2%-3%)。如果用这些闲散的现金还掉部分贷款,那么消费者每年可以省下不少利息费用。但是很多家庭没有选择这么做,原因之一就是在他们的脑中,储蓄是储蓄,贷款是贷款,两个账户之间有一道看不见的墙把它们隔了开来。

而在外汇交易中,心理账本效应可能从方方面面都影响着交易者的投资决定:

“这张欧美的单子上的盈利就是这张欧美单子的,跟自己的仓位没关系”

“今天已经止损了很多了,今天的止损额度用完了”

而在各个交易软件上,每一张开单和挂单都是独立显示的,只有少数交易者可以战胜自身的心理缺陷,以小见大,做到全局的仓位与风险管理。

这些心理陷阱可能会让投资者犯下仓位管理,入场时机上的各种错误从而导致亏损。

一名聪明的投资者,需要学习“心理账本”对于我们人类行为造成的影响。在做出重要的投资与交易决策前,认识到自己可能会犯下类似的错误悠,尽量提高自己做出理性和冷静决策的能力。

暂无评论内容