智能交易的定义

由程序员借助一门计算机程序设计语言,通过编写程序交易指令、模拟人类交易员的行为进行下单操作,实现机器自动进行交易的过程。

智能交易的核心竞争力——信息的不对称性

(1)不对称性的简单阐述

据说几百年前罗斯柴尔德家族用信鸽传消息做剥头皮交易,而别人只能傻呆呆的在交易所里等着开盘。这就是一种典型的信息不对称。

但是信息的不对称性一般会随着时代的发展而消失。

几十年前,人们做交易只能去交易所,通常只能看到一个报价,几乎没有技术分析可言。但当时有个叫比尔威廉姆的人发明了几套算法,虽然非常原始,是拿着笔在纸上画图计算的,却非常有效,仅凭着一种牛熊算法,做了两个月的标普指数,几乎完胜。而今天,比尔威廉姆发明的那些算法都已经成为 MT4 官方内置的指标,还存在只要跟着那些指标做就能把市场当提款机的事吗?

(2)不对称性的本质——市场自相关性

信息不对称性的本质是什么呢?来说一个概念——市场的自相关性。这个概念是一个研究数学计算机领域的人提出的,用白话讲大概意思就是:是否容易找到规律。

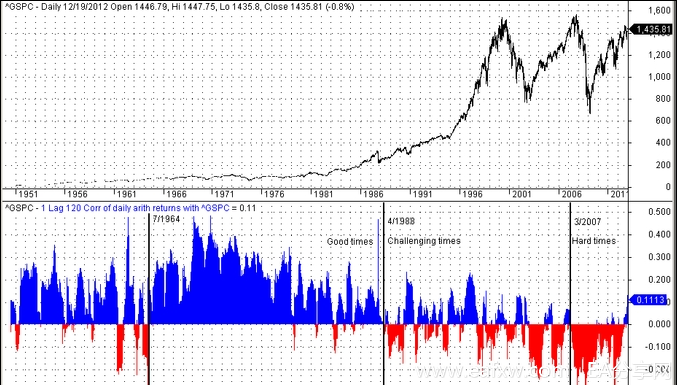

这幅图是其作者基于一定的算法,统计出标普指数从 1951 至 2013 年的走势,蓝色代表自相关性强,红色代表自相关性弱。

结论:1998 年以前,标准普尔具有极强的自相关性。自 1998 年之后,自相关性的存在期只占总时间的 30% 左右,到 2007 年之后,这一比例下降到了 10%。

分析:在 1998 年之后,随着个人计算机的流行、电子交易的普及,市场的自相关性变得越来越差。

我们看一个现实层面的事情。索罗斯的量子基金 1969 年成立,一直到 1998 年可以说威镇寰宇,但 1998 年后遭遇重大亏损,在 2000 年就关闭并转型了,而 2008 年再次遭遇重大亏损。非常确切的契合了上述结论。

拿现在导航软件里面的躲避拥堵功能来说,躲避拥堵是基于什么实现的?一定是基于用的人相对较少这个前提。假设所有人都在用躲避拥堵功能,如果一个地方很通畅,导航就会让有机会能走这条路的人都来,那不堵也堵了。当大家都能应用到这个信息,就丧失了不对称性。

再举一个例子:MT4 最多只能下载从 1998 年开始的数据,所以之前的数据我们无从得知。单说 2008 年就可以发现明显是个坎儿:2008 年之前的行情,用 MT4 自带的 EA MACD 改吧改吧还能勉强盈利,但 2008 年开始行情非常乱,不论怎么改也无法盈利。之前只知道这个现象的存在,但不知其本质,自从了解了市场的自相关性学说,算是明白其所以然,并且知道这种现象是普遍存在于全世界的交易市场中的。

(3)几乎永远的强自相关性都可以建立在策略系统的思想上

面对市场的自相关性越来越差,我们有什么应对之策来保持信息的不对称性呢?解决方案就是脱离工具化的依赖,去构建完整的策略系统,发掘市场更深度更普适的自相关性。

如何理解?好比远古时代人们打仗可能就是肉搏,后来有了兵器,谁有兵器谁就能打赢,再后来大家都有了兵器,那谁的兵器好一些谁就能打赢,再后来大家都有了旗鼓相当的兵器,谁也没有压倒性的优势,怎么办呢?这时候就该讲究兵法了——提高到军事战略战术的层次上。这就是构建策略系统的思想。

那有人会说,即便构建了策略系统,智能交易会不会有朝一日又随着时代的发展失效了呢?请大家想一个问题:计算器可以代替算盘,但数理法则永远不变,一加一还是等于二,三乘三还是等于九;武器会更新换代,但兵法的思想永不落伍。

所以说,一样东西如果停留在工具的层面上,那一定会随着时代的发展而失效;但如果提升到思想、辩证的层面上,就很难失效了。

智能交易发展到今天,已经不是算法这个层面的事了,它已经是完整的策略系统。何为完整?就好比指挥打仗,首先判断优势够不够,打不打(总体战略以及触发条件),如果打,派多少兵去打(资金管理),怎么排兵布阵(形态技术),万一输了伤亡到多少就收兵(止损),赢了的话是见好就收还是直捣黄龙(阶梯式止盈),如果同时出现了别的战机,就要评估会不会对现有战局造成影响,有没有余力开新的战局,如果有的话,还要把刚才全部的流程再单开一摊执行等等。方方面面都要考虑进去,这就是完整策略系统的雏形,实际设计执行起来肯定要比这个复杂得多。

智能交易的几个重要优势

(1)量化——最智能就是做到最傻瓜化

《孙子兵法》里有几句话大概是这么说的:能举起一根毫毛算不上力气大,能看见太阳月亮算不上眼睛明,能听见惊雷轰鸣算不上耳朵灵。善用兵者往往既没有显赫的名声,也没有辉煌的战绩,但每一战必不会有差错。为什么呢?因为在打之前,已经使自己立于不败之地。什么叫不败之地?就是每次交易前,问自己几个问题:基于什么理由交易?这种理由的可信度有多高?历史上这么去交易的结果是什么?胜率多少?盈亏比多少?风险预期是多少?做好了这些量化,虽然依然不能保证能赚钱,但一定能保证睡得着觉,因为最坏情况已经被锁定。当你觉得做交易可以安心睡着觉的时候,你的风控水平已经超过绝大多数人了。

经常听到有人讲这么一句话:「今天的行情怎么做?」这句话其实信息量非常大:

- 他并不知道今天的行情该怎么做

- 但他想知道一件可能只有老天爷才知道的事

- 他想去做一个他并不知道该怎么做的行情

- 看来他每时每刻都想做交易,永远没有「今天的行情摸不准,前途未卜所以不做」的观念

任何一个交易乃至于赌博项目,都是一种博弈模型。最有效的获胜理念,就是在优势高的时候下大注,优势低的时候下小注或者不下注。落实到方法上,只有等到获胜优势高的局出现时再出手。如果每一局都要玩,结果必死无疑,因为任何游戏的设计规则上平均获胜优势一定是低于 50% 的。

所以说你要把理念、方法、详细原则都明确告诉 EA,什么可做,什么不做。做交易不是做杀毒软件,杀毒软件有义务识别出所有病毒,但 EA 没义务识别出所有行情,只需把行情识别并量化为可处理的和不可处理的,然后专门攻克可处理的,最好能量化到「除了黑就是白」的傻瓜境界。

只有绝对的量化,才能看见系统的真相。能自由发挥的东西越多,越不利于发现问题。

可能会有心气高的朋友说,什么都弄那么机械,丧失了智能交易的时髦感,一点都不高大上。其实做交易就像顺着水行舟,不求高大上,只求船能平安到达彼岸就是胜利。把注意力放在怎么开的更快的人,一般都触礁沉船了,反倒是把注意力放在怎么避开礁石的人,最后能顺着水到达彼岸。这才符合先生存后发展的自然规律。顺水行舟,不沉则进。

还有人说,交易是一门艺术,法无定法,怎么能限制的那么死呢?这句话认同,但注意适用范围,那是大师的境界,跟咱们没关系。对于普通人,只有可学习性可复制性的东西才有意义。交易可以是艺术,但智能交易绝对不是艺术,老老实实做好量化是踏踏实实赚钱的前提。

(2)智能交易有助于帮我们找到人性中的错误,以及指引客观上的最优结果

请看这两套方案,相信大多数人都会选择方案 A,不但因为 A 的最终盈利点数最多,最主要还是 A 有个勾人心魄的一千点大单。我们似乎没有什么理由选择 B。

但在搞了几年智能交易后,有一天猛然间意识到了一个一直以来被选择性失明的事:长远来看,B 方案才更赚钱。

两个理由:

- 大单不常有,想靠大单赚钱,得指望老天爷走出相应行情;

- 如果舍不得放弃大单,平时就要付出因为试错而多次小幅亏损的代价,因此就没有复利可言。

结论:小单有更强的自主性,少赚而常赚的复利效果要比大单赚得更多。

其实战绩不需要多显赫,而是要有效。显赫的战绩是市场的恩赐,是追求安全途中的意外所得;但如果把显赫的战绩当成追求目标,不一定能有最优结果,甚至还会导致灾难。

决定一个策略流行程度的,永远不是它的收益能力,而是他是否契合人性。

说到人性问题,干脆举一个最极端的例子:

当年在华尔街有一只衍生品明星基金,没有任何人相信它会赔钱。因为掌盘这只基金的核心团队是四个梦幻般的人:首先两位是诺贝尔经济学奖获得者,他们设计的期权定价模型,为包括股票、债券、货币、商品在内的新兴衍生金融市场的各种以市价价格变动定价的衍生金融工具的合理定价奠定了基础,说白了就是做交易大概相当于自己出的考题自己答卷;第三位更不得了,美联储前副主席,金融政策都是他参与制定的吧;最后一位其实才是最厉害的,虽然没有极端闪亮的头衔,但前三位都是他的副手。谁会相信,这种地球最强阵容也会赔钱?可现实还是赔的稀里哗啦。

怎么造成的呢?在疯狂的市场面前,这三位还是没把持住自己,为了博取超额利润,交易了自己承担不起的风险,超重仓赌了一把,结果踩了雷。

当市场发生一边倒的趋势的时候,就像击鼓传花一样,只要你不是最后那个倒霉蛋,你永远能赚钱。但关键是,你要做的不是怎么去证明你绝不可能是倒霉蛋,而是先无条件想好假如你就是那个倒霉蛋的话,该怎么办。当不管情况多么坏都不会伤及你的元气都有办法应对的时候,你便立于了不败之地。胜败另说,先保证不要出现最致命的漏洞。

但正是这四个无敌的家伙,却不可思议的犯着人性中最低级的错误,更谈不上格物致知洞悉自然规律的演化了。最好的笔,最好的橡皮,最好的尺子,就能做出最好的答卷吗?无所谓惊叹,无所谓贬低,这是值得深思的。

假如你很穷,给你把左轮手枪,六个弹巢,只装一发子弹但不知道在哪,让你打自己太阳穴一枪,如果没中枪,给你一亿,你做不做?任何一个头脑没有发疯的人肯定都不会做,因为这个损失一旦发生谁也承担不起。在这种情况下,哪怕千分之一的概率也等同于百分之百。

交易的第一原则永远是不交易承担不起的风险,但人性似乎总是要和这句话作对。这个例子就讲完了。

那么对于刚才那张图,人性表现在哪里?人都喜欢大单带来的狂喜,在这个馅饼面前,都不顾一切想要吃到。一千点很爽对吧?但交易不是为了刺激,而是要把收益最大化。如果不是因为智能交易一次次的模拟验算,很可能一直会被自己的人性蒙蔽。

所以说这才是智能交易的一大亮点——由科学决定哪种方案是最优,然后由机器去执行;而不是由人性的贪念作决策,再由人患得患失的去执行。

(3)智能交易有助于让我们明了交易品种的秉性

就好比每个人都有自己固有的性格一样,每个交易品种也都有它的秉性。摸清了它的秉性,就好制定应对之策。

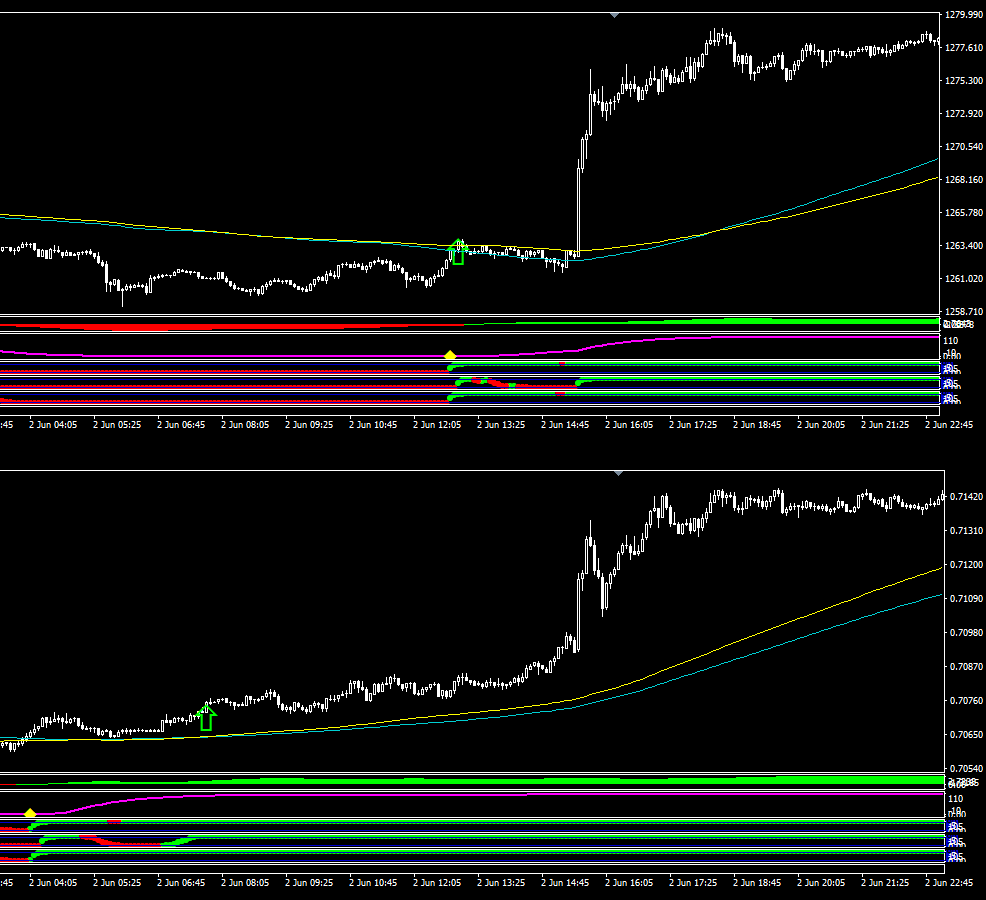

上图是两个非美系品种的对比图,本身具备相当的联动性,虽然都呈现上涨趋势,且所有指标的参数一样,但趋势启动的时机有很大差别,这就可以折射出不同品种的秉性。

插个题外话:现在有些人,一看到指标,一听到参数,马上就会出来喷修改参数优化什么的都是自欺欺人,道理本身是没错的,永远不能靠不停修改参数来适应市场做交易,这样的系统是没有灵魂的。

但我们的指标和参数,不是干这个用的。这个箭头,不是交易的位置,仅代表识别出趋势,来辅助认识品种的走势秉性。

虽然很多人做交易都是堆积指标妄想去找到完美参数,这是当然不对的,但指标和参数绝不该被喷成一无是处的东西,用来摸清各交易品种的秉性方面,它就是很好的辅助工具。通过它能摸清哪些品种走势相对稳定,哪些品种脾气多变捉摸不定。

每样东西都有其长短处,大家应该懂得善用其长处,规避其短处;但有些人非但没用其长处,反而整天喷其短处,似乎很爽的感觉,其实只能徒增嗔心烦恼,如果你觉得这个东西没有价值,别理就是了,去研究你认为有用的东西,别在没有意义的事上浪费时间。

好,接下来继续正题。

打个比方,如果鱼池里的鱼特别多,即便钓鱼技术比较一般,也能钓上来很多;如果是一个鱼很少乃至没有鱼的池子,那即便是天下第一高手又有什么用?找一个鱼尽可能多的鱼池,是超越于任何钓鱼技术之上的决定成败的根本。

拿赌场里的大小点和 21 点两个项目来说。总体来看,获胜优势都对赌客不利。但大小点每局之间是无关联的,无规律可循,所以这种不利是绝对的,相当于没有鱼的鱼池;而 21 点每局之间是有关联的,随着已出牌的变化,有可能等到局部优势超高的机会而一击必杀,相当于虽然这个大鱼池总体来看鱼很少,但其实鱼都集中蜷缩在一个角落里,你可以瞅准了捞!(如今的赌场为了对付这种情况,采用发牌机、多副牌、以及随时洗牌的策略,基本克制了 21 点算牌,但这已经是另外的话题了。)

通过用智能交易建模去测试每个品种的秉性,我们就能知道哪个鱼池里的鱼比较多,实现收益的最轻松化,相当于找个最弱的对手打。大家千万别跟自己过不去,找个艰难的品种来做。如果没有智能交易的测试环境,这可以说是几乎不可能做到的。

对智能交易的偏见与客观认知

(1)智能交易只是先进的工具而已,做好智能交易的客观定位,不要神化与迷信

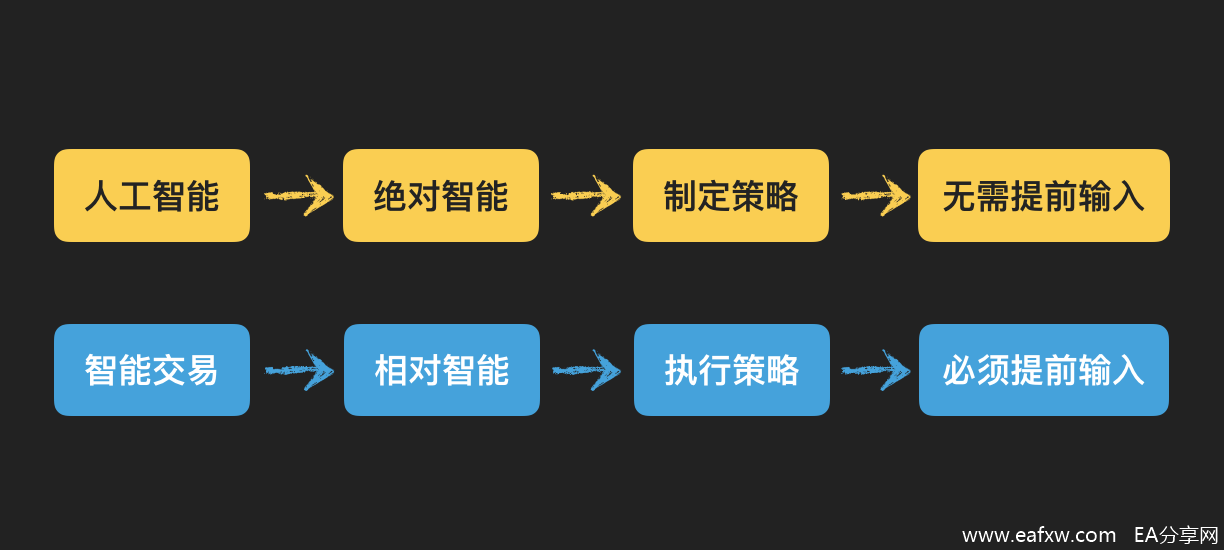

「智能」这两个字很容易让人误会成人工智能——一种绝对的智能,企图了解智能的本质。但现今的智能交易显然并不是人工智能的范畴,它只是相对的智能,确切的说是传统交易的智能化,是由人事先给程序输入指令,让程序去执行策略,是一种先进的工具。

一旦我们人类对某种东西产生狂热的偏见后,就会神化它迷信它。而当我们去神化和迷信一样东西时,就会成为它的奴隶。

有了先进的工具就无敌了吗?举个例子,秦国统一中国的原因是什么?有人说因为秦国有先进的强弓硬弩和冶铁技术。但要论这两项,韩国才是最强,当时韩国的弓弩和冶铁在全世界范围内都可以称为第一,但讽刺的是韩国第一个就被秦国灭掉了。如果要讨论秦国为什么能统一中国,还得从政治、经济、外交、军事乃至运气方面去归结原因,而这不就又回归到整套系统的思路了吗?

所以说起决定性作用的依然是系统,工具再先进也只是系统的载体。如果系统本身是赔钱的,那智能交易也改变不了什么。活人拿菜刀厉害还是死人拿冲锋枪厉害?就是这个道理。

(2)智能交易的类型选择与辩证原理

有人说不管正路还是邪路,能赚到钱就是好路。但正路和邪路有一条本质区别——正路会越走越轻松,而邪路会越走越困难。

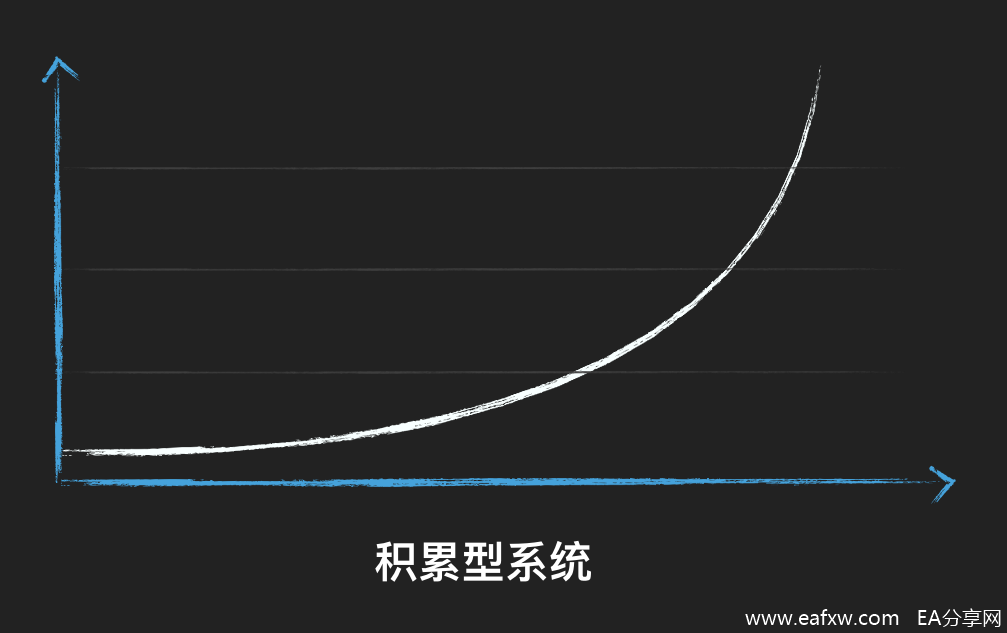

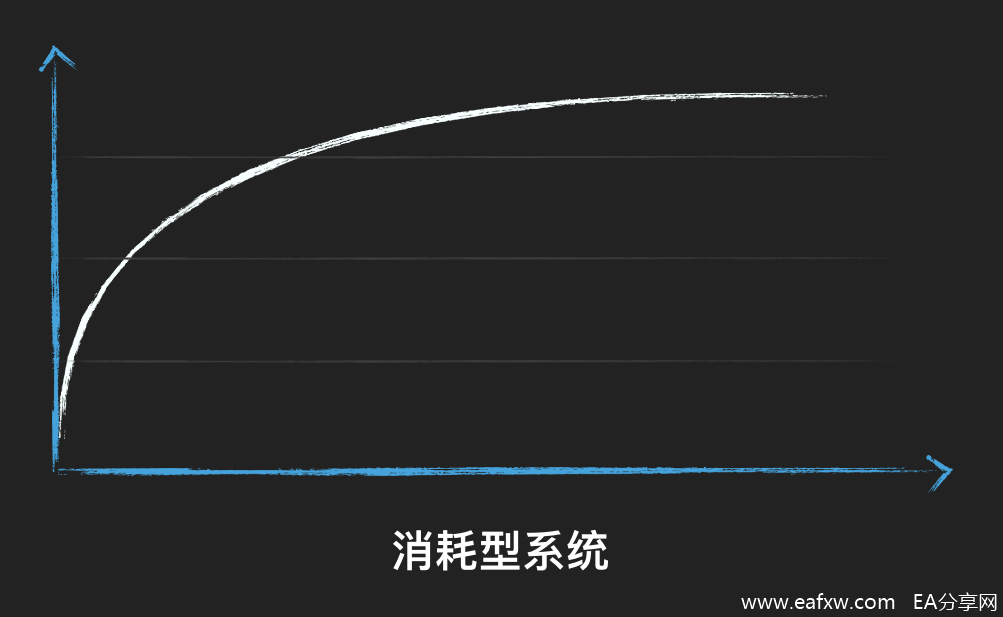

这是两个指数函数图,积累型系统指代的正路,消耗型系统指代的邪路。

它们各自有什么特点呢?但凡正路,短时间内可能很难看到成果,但是一旦坚持下去,就会扶摇直上;但凡邪路,刚开始可以突飞猛进,因为可以靠堆资源实现,但是越到后来,虽然依然是前进的,但越来越接近瓶颈而无法跨越。

其实正路指的就是传统交易的智能化;而邪路特指那些靠堆资源而实现的超高频套利交易。

为什么这么说呢,因为资源归根结底是有限的,你在堆,你的对手也在堆,道高一尺魔高一丈,到最后就是你付出的努力要比之前多得多,投入的资源要比之前多得多,但能从市场套出利的空间却越来越少,况且须要时刻掌握最尖端的资源来保证信息的不对称性,否则就会丧失优势,累也累死。

成功的系统应该是根据有限的资源,创造出尽可能多的价值;而不是依靠无限的资源输入来保证产出,这从原理上就违反自然规律。

因此还是要倡导传统交易的智能化,在原理层面更符合自然规律,在现实层面能让草根阶级也可以盈利,不需要那么多资源。

(3)智能交易的真正价值在于更好的设计并执行交易策略

说了这么多,智能交易的真正价值是什么?其实就在于能更好的执行交易策略。并且可以代替不必要的人工,验算人脑验算不了的数据,辅助我们设计出更安全的系统。

谈到安全,现实其实是非常让人担忧的。

有一次看某个网站的 EA 高手排行榜,收益率高达百分之八九十,再看回撤率,没有一个人在 30% 以内,有人竟高达 90%,说白了离爆仓就一步之遥啦。这样显然行不通。

再打一个比方,前段时间路过农村,那里很多人开手扶拖拉机,而且横冲直撞,但居然没有人出事,这是为什么?因为手扶拖拉机速度非常慢,即便有情况也有充分的余地处理。但如果让他们去开法拉利,在高速上飙二百脉。请问这时候什么最重要?安全吧!二百脉撞车的话死定了。法拉利是比手扶拖拉机先进很多的交通工具,从这能得出一个道理:工具越先进,越应该收收心;工具越先进,安全意识反而要越高。

所以说智能交易一定是把双刃剑。希望大家能这样来认识——我们应该发挥它的先进长,让它更好地帮我们控制风险,而不是有了这个利器,就忘乎所以,甚至去挥霍它的先进性,杀红眼地去拼收益率。

说起收益率,请问大家——什么是高手?

有人会说收益率高的就是高手呗。这里给大家透露个秘密,一个人能赚多少钱,不是自己的本事,都是老天爷给面子。因为市场能不能走出契合他策略的行情,只有老天爷知道;但一个人能赔多少钱,完全是自己决定的。假设有一个人,第一年翻了一倍,但第二年只赚了 10%,你就说他水平下降了,这是不合适的,因为要看他回撤的部分,结果发现两年回撤差不多,都控制在一个很小的范围内,那就证明他控制风险的能力始终没变,之所以第二年收益大幅下降是因为那年市场很乱没走出契合他策略的行情,这不是他能决定的,只要他始终保持一致优秀的风控能力那他就是高手。

赚钱方向其实永远看不出谁是高手,只有在赔钱的方向上才能看得出,在大家都赔的稀里哗啦时候还能控制住风险的才是高手。

以后如果有人以这种方式说话:「我在把回撤控制在百分之多少的情况下,实现了百分之多少的盈利。」那么可以对他竖大拇指,因为不管成绩如何,起码这是一个能客观认知并控制风险的人。

但如果有人上来就说什么惊人的战绩,那他可能在炫耀他的运气,而非他的能力。「一朝回到解放前」这句话就是专门为那些曾经惊人的战绩准备的。

这就又回到了《孙子兵法》里的那句话:善用兵者往往既没有显赫的名声,也没有辉煌的战绩,但每一战必不会有差错。

所有人都从交易中赚过钱,关键是最后有没有赔回去。做交易有没有意义,是不是有用功就在于此。

刚刚一直在借着智能交易的话题讲交易本身,因为智能交易首先是交易,是交易就得遵循交易的根本法则,其次才是智能的层面,也就是客观认知智能交易这个先进的工具,并为我们所用。

我们最终要做到的是什么?基于可量化的智能交易系统实现持续稳定有效的盈利。

暂无评论内容